Crowdfunding immobilier : des rendements élevés, à relativiser ?

Anaxago, plateforme d’equity crowdfunding dans l’immobilier, a publié les résultats de son baromètre semestriel. Des chiffres pour le moins surprenant.

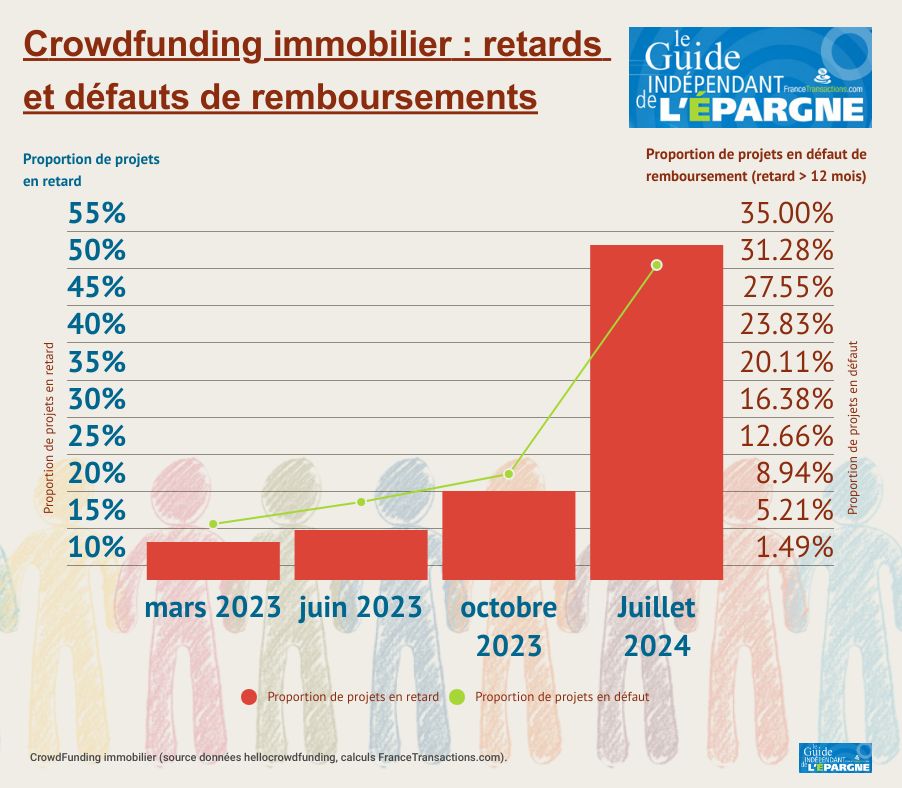

L’année 2024 sera une année noire pour le crowdfunding immobilier, le taux de défaut dépasse désormais les 30% selon certains indicateurs.

Le contrat d’assurance vie Lucya by AXA est assuré par AXA, distribué en ligne en exclusivité par Lucya (1er courtier de France). Sans frais sur versement (0%), des frais de gestion à seulement 0.50%, ce contrat est une opportunité à saisir. Le bonus de rendement de 1.85% applicable en 2026 et 2027 est proposé sous conditions. L’offre de bienvenue permet de percevoir 250 euros, sous conditions d’un versement minimal de 10.000€. Des ETF seront proposés dès début 2026 afin répondre aux attentes des jeunes épargnants.

Beaucoup d’investisseurs ont suivi les conseils prodigués à l’âge d’or du crowdfunding en France : afin de réduire vos risques, multipliez vos lignes, optez pour différents investissements. Bilan, avec la crise immobilière et la rapide hausse des taux d’intérêts, les retards des remboursements concernent près de 25% des projets. Tous les investisseurs sont impactés. Et certains, les moins chanceux, subissent des pertes financières importantes. Car après les retards, viennent les défauts de remboursements. Les défauts auraient augmenté de 100% en 2024 par rapport à 2023, afin de passer de 2% à 4% selon . Le taux de défaut dépasserait les 10% selon d’autres plateformes de suivi des projets en crowdfunding immobilier. Comme il n’existe aucun indicateur officiel, les retards et taux de défaut publiés ne sont que peu fiables (basés sur des formulaires soumis aux différentes plateformes, qui ne sont pas tenues de répondre...).

Les retards de remboursement actuels sont en partie les défauts de remboursement de demain. Indicateur que cette crise immobilière est loin d’être terminée, les retards de remboursement actuels seraient sur des niveaux records. De 20 à 25 % des projets financés en crowdfunding sont concernés. Pour le crowdfunding immobilier, ce serait pas moins de 53.06% des projets affichant un retard (1779 projets en cours, dont 944 affichant un retard, selon l’agrégateur HelloCrowdFunding). Les témoignages d’investisseurs en colère se multiplient sur les réseaux sociaux. Pierre a perdu près de 20.000 €, en multipliant pourtant ses lignes. Il comprend désormais que multiplier les lignes d’investissements ne réduisait pas les risques, au contraire, mais cela permet simplement de réduire le montant mis en jeu sur chacune des lignes.

Les investisseurs alléchés par les rendements élevés proposés sur les projets de crowdfunding immobilier n’ont vraiment pas froid aux yeux. Des rendements toujours à 2 chiffres, plus de 10% proposés aux investisseurs, sur des durées courtes, de 12 à 24 mois. Mais la petite phrase teintée de réglementation n’est plus que jamais vérifiée : les rendements élevés ne sont possibles que sur des placements risqués. Et forcément, certains investisseurs découvrent tardivement que le rendement global de leur portefeuille d’investissements en crowdfunding immobilier sera bien plus faible qu’escompté, et le plus souvent, inférieur au rendement d’un livret A !

La collecte totale sur le crowdfunding immobilier s’élève à 830 millions d’euros au premier semestre 2024, pour un total de 46 204 projets, soit un repli de 25% par rapport au premier semestre 2023 qui affichait une collecte de 1 106 millions d’euros.

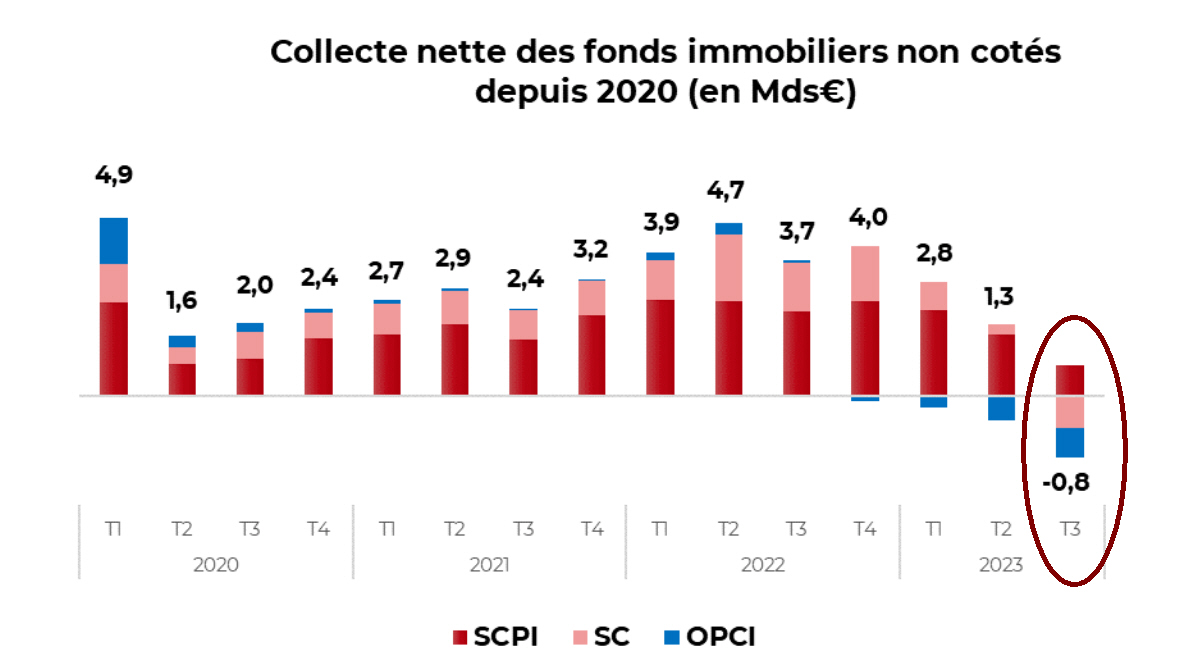

La chute des versements n’est pas le propre du crowdfunding immobilier, les versements sur la pierre-papier, SCPI et autres SCI s’est également effondré de près de 50%. C’est tout le secteur de l’immobilier qui est en souffrance. Les craintes sont fortes, notamment avec la baisse des prix. Le marché du neuf s’enfonce dans la crise, et devrait perdurer encore quelques années. Ainsi, sur le mois d’octobre 2023, les versements en crowdfunding immobilier ressortent à 43,658 millions d’euros contre 93,716 millions en octobre 2022, soit une chute de 53.41 %.

Annoncé fin 2022, la crise du marché de l’immobilier s’est renforcée tout au long de l’année 2023. En 2024, les investisseurs ont constaté que la crise pourrait durer encore quelques années de plus.

En 2024, le taux de défaut, c’est à dire la proportion de projets en cours accusant un retard d’au moins 12 mois est de 53.06% (563 projets sur 1 779 projets encours, selon HelloCrowdFunding).

Les investisseurs en crowdfunding immobilier devront faire preuve de patience, car les retards de remboursement seront de plus en plus nombreux. Le taux de défaut sur ce secteur va grimper fortement et devrait signer de nouveaux records au fil des mois à venir. Jusqu’à maintenant, ce relativement jeune marché du crowdfunding immobilier n’a jamais été confronté à une crise. Aux USA, son lieu d’origine, il s’est totalement écroulé et ne s’en est jamais relevé.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Lucya by AXA (AXA FRANCE VIE) 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Croissance Avenir (SURAVENIR) Jusqu'à 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Placement Direct Vie (SWISS LIFE ASSURANCE ET PATRIMOINE) Jusqu'à 800€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Anaxago, plateforme d’equity crowdfunding dans l’immobilier, a publié les résultats de son baromètre semestriel. Des chiffres pour le moins surprenant.

Le CrowdFunding immobilier séduit largement, et pourtant, tous les projets proposés sont loin d’être attractifs. Les apprentis investisseurs sont trop souvent focalisés sur le taux de rendement (...)

Les investisseurs en quête de rendement n’ont pas pu passer à côté de ces publicités sur les plateformes de crowdfunding, avec à la clé des rendements surprenants, supérieurs à 8%, dépassant parfois les (...)

Les épargnants sont inquiets. La crise économique qui débute, suite à la crise sanitaire liée au COVID-19, s’annonce bien plus sévère qu’escomptée début mars. Si le marché de l’immobilier devait subir une (...)

Les obligations High-Yield, parmi les plus risquées, proposent désormais des rendements dépassant les 30 % !

Alors que le marché des obligations a vu ses prix chuter en 2022, les rendements se sont, eux, envolés.

Comme attendu, les versements sur les SCPI se sont effondrés au 3e trimestre 2023 de près de 50 %. Mais la crise de liquidité portant sur près de la moitié des SCPI du marché est plus (...)

L’immobilier fractionné, ce serait depuis quelques mois, la nouvelle tendance alternative aux SCPI, pour les investisseurs modestes. Beaucoup de promesses... Pourront-elles êtres tenues durablement (...)

NOUVEAUTÉ ! La légère hausse de l’inflation en zone euro devrait confirmer l’absence de baisse des taux directeurs de la BCE.

En cette fin d’année 2025, de nouvelles mesures entrent en vigueur pour la prise en charge du handicap, prime de Noël, ajustement des aides pour les familles séparées... (...)

Du 1er au 31 décembre 2025, 10.000 billets de train OUIGO sont à 16€ sur l’ensemble de la ligne Paris - Rennes.

2001-2025 — FranceTransactions.com © Mon Epargne Online