Avec le rachat de Nexity Property Management, Crédit Agricole Immobilier devient le 1er acteur du marché

Crédit Agricole Immobilier devient le 1er acteur du Property Management institutionnel en France en chiffre d’affaires.

Sans surprise, le taux de rejet d’octroi de crédit immobilier ne cesse de grimper (en hausse de +40%), selon les derniers chiffres publiés par le courtier CAFPI. Les conditions économiques n’allant pas en s’arrangeant, les banques tentent de réduire leurs risques.

ACPRBanque de FranceCoronavirus - Covid19Crédit immobilierCrise immobilièreHCSFRécession économique

Publié le par Denis Lapalus , mis à jour leLe fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

Malgré des taux moyens très bas sur toutes les durées, proches de ceux pratiqués en 2019, la mise en place des critères du HCSF en fin d’année 2019 et l’arrivée de la crise sanitaire en mars 2020, ont eu des effets négatifs sur tous les emprunteurs, qu’ils soient primo, secundo-accédant ou investisseur locatif. « Chez tous les emprunteurs, on observe une baisse du montant moyen emprunté au 3e trimestre 2020 par rapport au 2e trimestre 2020. Les incertitudes économiques liées à la crise sanitaire poussent les acheteurs à ne pas emprunteur au maximum de leurs capacités afin de conserver une marge de sécurité », explique Philippe Taboret, Directeur général adjoint de Cafpi. A cela s’ajoute l’impossibilité d’emprunter à 110% depuis le début de l’année, alors que cela était récurrent en 2019.

C’est chez les primo-accédants que cette baisse est la plus importante, avec un montant moyen emprunté de 218 454 € au 3e trimestre 2020 contre 233 024 € au 2e trimestre 2020, soit une baisse de 6,3%.

Le niveau des taux moyens sur 20 ans obtenus par CAFPI en juin 2020 est semblable à celui de l’année dernière, aux alentours de 1,05%. « Les taux restent bas et permettent aux ménages de poursuivre leurs projets immobiliers. Par ailleurs, la stabilisation des indicateurs (OAT ; EURIBOR) nous laisse penser que les taux de crédits immobiliers devraient rester attrayants, et ce, au moins jusqu’à la fin de l’année », explique-t-il.

Les recommandations du HCSF ont également eu un effet sur les conditions d’accès au crédit immobilier. Dans un 1er temps, le taux d’apport moyen a augmenté entre le 3e trimestre 2019 et le 3e trimestre 2020, passant de 10,8% à 12,1% pour les primo-accédants, de 14,3% à 16,2% pour les autres accédants et de 6,8% à 8,1% pour les investisseurs. « Les banques, en suivant à la lettre les recommandations du HCSF, demandent des apports plus importants, avec pour conséquence principale, l’exclusion de nombreux primo-accédants solvables qui n’ont pas suffisamment d’épargne », commente Philippe Taboret.

| Baisser fortement (baisse au-delà de -5%) | 41.87 |

|---|---|

| Baisser légèrement (entre -2% et -5%) | 18.6 |

| Rester stable ou presque (entre 0% et -2%) | 19.03 |

| Augmenter de nouveau légèrement (jusqu’à +2%) | 11.27 |

| Grimper de nouveau en flèche (+ de 2%) | 4.2 |

| Je n’ai aucun avis, aucune anticipation | 5.03 |

D’autre part, comme l’avait demandé le HCSF, la part d’emprunts sur plus de 25 ans a baissé, notamment pour les primo-accédants pour qui cette part est passée de 4,2% au T3 2019 à 2,3% au T3 2020. « Alors que pour contrer la hausse continue des prix de l’immobilier, les acheteurs avaient pris l’habitude d’emprunter sur de plus longues durées pour ne pas perdre en surface habitable, les mesures prises par les banques ont supprimé ce levier », ajoute-t-il.

Concernant les taux d’accords et refus bancaires, jusqu’en 2019, Cafpi obtenait 90% de réponses bancaires (soit 10% d’abandon et autres) et un taux d’accord des banques de 80%, soit 10% de dossiers refusés.

Cette année, le taux de réponse est d’environ 87% (soit 13% d’abandon et autres), et le taux d’accord des banques est tombé à environ 73%, soit environ 14% de dossiers refusés. « En conclusion, la chute du taux de dossiers acceptés est due au durcissement des conditions d’accès au crédit par le HCSF. Mais également à la hausse du nombre de dossiers abandonnés par les clients, qui, ne répondant pas aux exigences des banques, abandonnent leurs projets ou le diffèrent, inquiets des retombées économiques de la crise sanitaire et préférant laisser passer l’orage », analyse Philippe Taboret.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Distingo Taux boosté de 4.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret RENTABILIS Monabanq Taux boosté de 3.00% brut, pendant 12 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Super Livret Placement-direct Taux boosté de 4.00% brut, pendant 4 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Crédit Agricole Immobilier devient le 1er acteur du Property Management institutionnel en France en chiffre d’affaires.

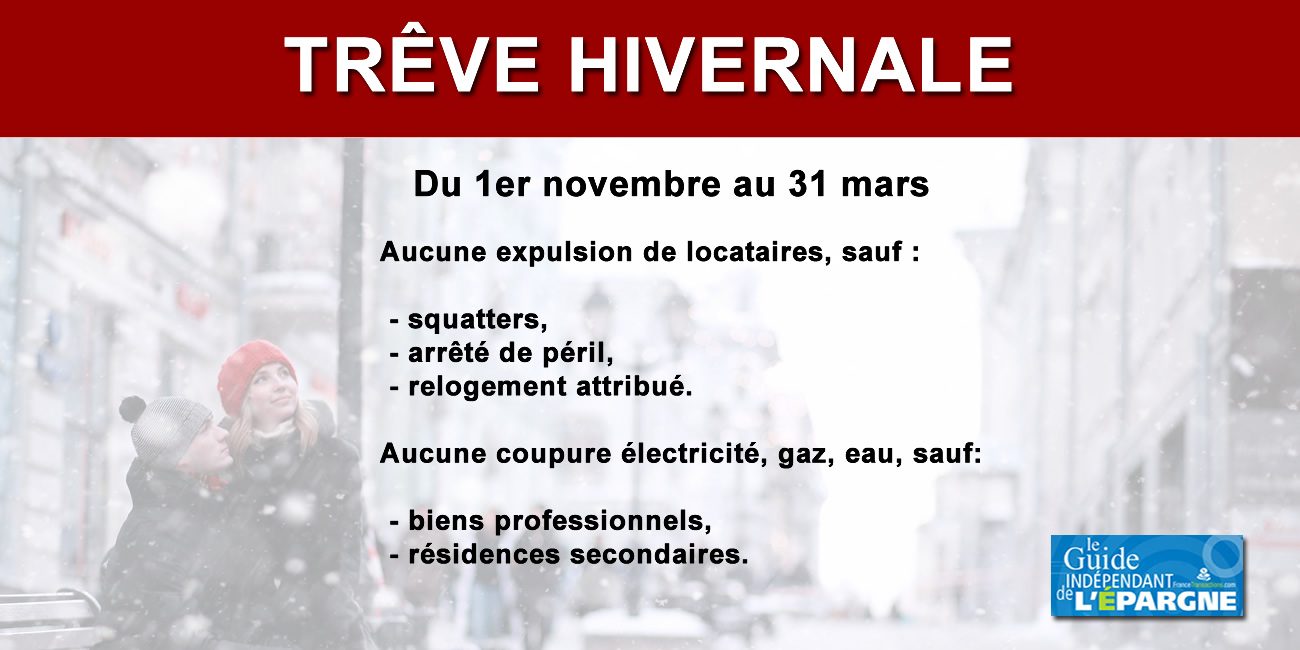

La trêve hivernale suspend du vendredi 1er novembre 2024 au 1er avril 2025 l’expulsion d’un locataire, notamment pour cause d’impayés successifs.

Le dispositif d’incitation fiscale Pinel, dont la fin est programmée pour ce 31 décembre 2024, est soupçonné de contribuer à maintenir les prix artificiellement élevés dans l’immobilier neuf, plus d’un (...)