L’objectif de l’indice S&P 500 en fin d’année 2025 est revu à la baisse de 4.61% pour Goldman Sachs

Goldman Sachs a annoncé mercredi avoir revu à la baisse son objectif de fin d’année sur le S&P 500.

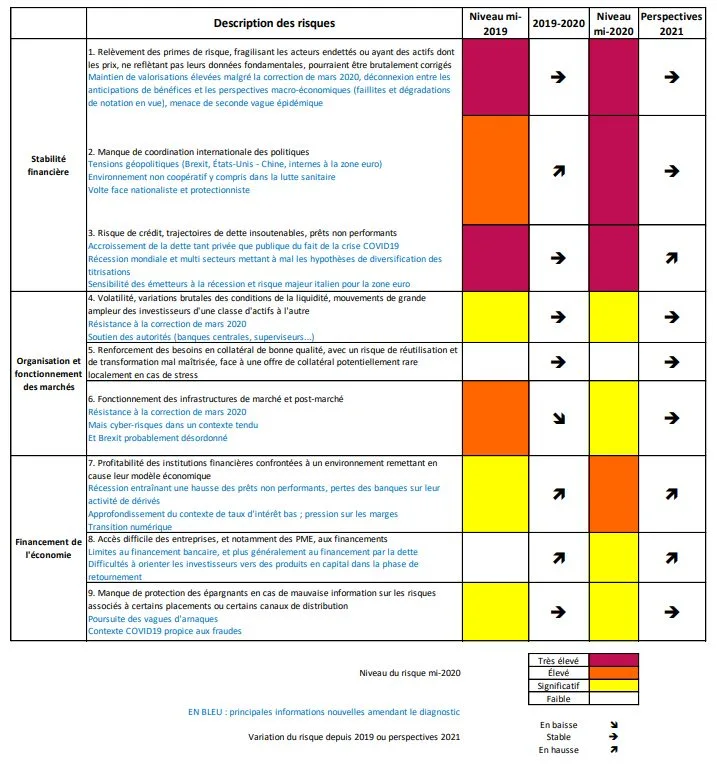

L’AMF a présenté hier sa cartographie 2020 des marchés et des risques. L’institution prévient de la montée des risques pour la stabilité financière avec une possible nouvelle correction des marchés et la solvabilité dégradée de nombreuses entreprises.

AMFBulle financièreKrach boursierplacement à risqueTendance bourse

Publié le par Denis Lapalus🎁 DERNIERS JOURS : Jusqu’à 2.000€ offerts pour la souscription de votre contrat d’assurance vie Yomoni Vie (Code promo : YOMONIASSURE)

Depuis 2015, Yomoni a largement fait ses preuves en proposant des allocations ETF en assurance vie, parmi les moins chères du marché, dont les performances sont régulièrement parmi les plus élevées du marché. Contrat plébiscité par la presse financière, l’offre YOMONI a reçu plus de 100 récompenses ! Le fonds euros Suravenir Opportunités 2 est également accessible et propose un bonus de rendement permettant de potentiellement atteindre 4.5% de rendement en 2025.

L’AMF alerte sur les risques grandissant portant sur les marchés financiers. C’est bien simple. Il est plus facile de scruter les secteurs pour lesquels les risques ne sont pas dans l’orange ou le rouge sombre. Et là encore, accrochez-vous. Selon l’AMF, le seul secteur dont les risques restent faibles en 2020 est le besoin en collatéral de bonne qualité. Tous les autres secteurs sont marqués de risques.

Si les marchés et les infrastructures ont bien fonctionné durant la crise sanitaire, les déséquilibres initialement présents se sont accentués et les tensions géopolitiques demeurent. Au-delà des nombreux défis que présente le financement de la relance économique post-Covid 19, une nouvelle vulnérabilité en soi, la cartographie met en avant une montée des risques pour la stabilité financière avec une possible nouvelle correction des marchés et la solvabilité dégradée de nombreuses entreprises.

La crise sanitaire avait fortement dégradé les perspectives économiques, d’où la brutale correction boursière entamée en mars. Les autorités nationales et européennes ont pris des mesures ambitieuses pour préserver la liquidité et limiter l’impact de la crise. Néanmoins, l’AMF identifie des risque croissants pour la stabilité financière. Dans un contexte d’incertitude liée à l’évolution de la situation sanitaire et à l’impact réel de la crise sur les acteurs économiques, la stabilisation des marchés demeure fragile et leur rebond apparaît déconnecté des perspectives d’activité. Il est encore trop tôt pour évaluer pleinement certains effets de la crise, néanmoins les valorisations boursières apparaissent élevées au regard des prévisions de bénéfices.

L’endettement des entreprises du secteur non financier est aussi préoccupant : il s’accroît du fait de la chute de leurs revenus et des mesures de soutien passant d’abord par des prêts. Au niveau mondial, le risque d’insolvabilité constitue une vulnérabilité générale avec la menace de vagues de dégradations de notation et la crainte de mouvements de grande ampleur sur les marchés obligataires. L’endettement public n’est pas épargné, avec l’Italie comme risque emblématique pour la zone euro.

Le risque pesant sur le financement de l’économie fait donc son retour en 2020 et devrait encore se renforcer en 2021. Le recours important à la dette, bancaire ou de marché représente une vulnérabilité importante à moyen terme, qui appelle une transition vers un modèle de financement reposant davantage sur les fonds propres. Cette recapitalisation de l’économie devrait également prendre en compte la transition verte, ce qui pose un défi supplémentaire.

Concernant les épargnants, la situation inédite du confinement a engendré un regain d’intérêt pour la bourse. Néanmoins, les placements sans risque des ménages connaissent de nouveaux records : ils pourraient atteindre un montant supplémentaire de 100 milliards d’euros en 2020 à la suite de l’épargne supplémentaire induite par la gestion de la crise sanitaire. Le financement en fonds propres nécessaire à la relance devra passer par une réorientation progressive de cette épargne avec un nouveau défi à la clé : celui de l’information fournie aux investisseurs par les émetteurs, dans un contexte où valoriser des actifs est compliqué compte tenu du manque de visibilité sur l’avenir.

La crise COVID-19 ne doit pas faire oublier les vulnérabilités antérieures qui perdurent telles que celles liées à la cyber-sécurité ou au Brexit.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | EasyBourse Jusqu'à Frais de courtage remboursés sur 50 ordres + Remboursement des frais de transfert x3. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Fortuneo Jusqu'à Frais de courtage offerts sur 100 ordres | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Fortuneo Jusqu'à Offre spéciale ETF Amundi : frais de courtage remboursés | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Goldman Sachs a annoncé mercredi avoir revu à la baisse son objectif de fin d’année sur le S&P 500.

Tous les trimestres, un nouvel ETF PEA MSCI World est émis, avec des frais de gestion moindres... Pour le plus grand bénéfice des investisseurs.

Si la France n’achète pas d’or, certains pays, comme la Chine, achètent de l’or chaque mois. Détails.