Livret A : taux de 3 % jusqu’au 1er février 2025

Livret A : Taux de 3% depuis le 1er février 2023, ce taux restera stable à 3% jusqu’au 1er février 2025.

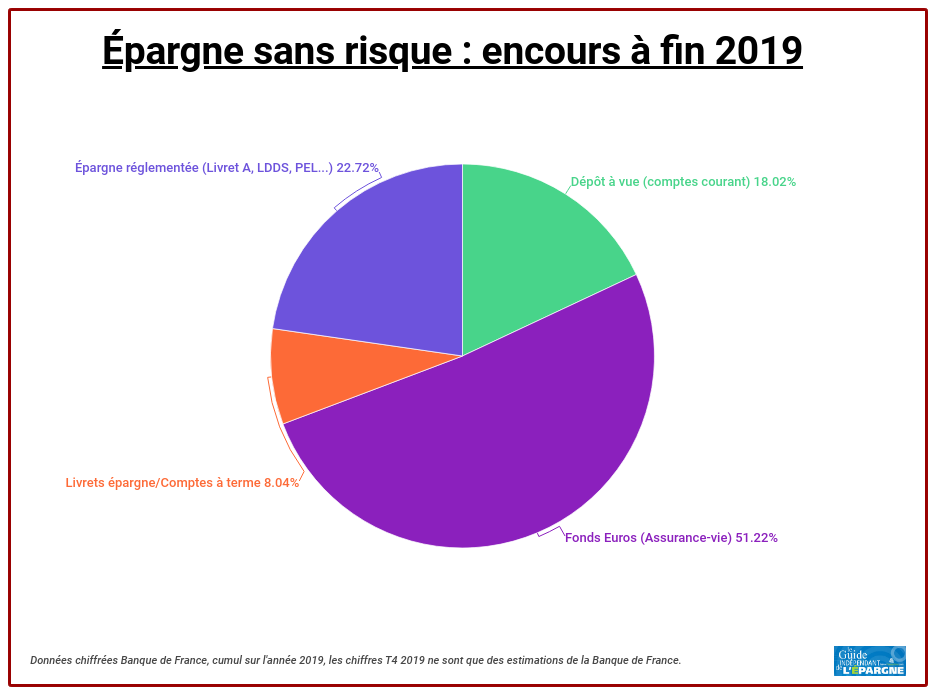

Selon les chiffres de la Banque de France, encore provisoires et partiels pour le T4 2019, les Français auraient épargné près de 140 milliards d’euros. La large majorité des placements effectués porte sur des produits d’épargne sans risque, fonds euros en tête, devant les livrets épargne et comptes à terme, puis l’épargne réglementée.

comparatif livret jeuneComparatif livrets épargneCompte à termeÉpargne de précautionÉpargne réglementéeLivret A 2019PER Individuel (PERIN)SCPI

Publié le par Denis LapalusLe fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

Concernant les produits de taux, les Français ont, une nouvelle fois, laissé une majeure partie de leurs liquidités sur leurs comptes courant. Le premier des placements épargne sur les produits de taux d’intérêt reste sans surprise le fonds euros, avec près de 50 milliards d’euros de versements nets. Plus surprenant, les livrets épargne fiscalisés, groupés avec les comptes à terme arrivent à drainer 23 milliards d’euros, soit davantage que l’épargne réglementée, livret A en tête. Les PEL anciens restant en 2019 les placements épargne les plus rémunérateurs.

Les épargnants ont placé plus de 130 milliards d’euros en produits d’épargne sans risque en 2019. Le solde, non encore déterminé par la Banque de France pour le T4 2019, portant sur les produit de fonds propres (actions, OPC, unités de compte, SCPI, etc.).

| Produits de taux d’intérêt | Versements nets en Milliards d’€ |

|---|---|

| Dépôt à vue (comptes courant) | 49,7 |

| Fonds Euros (Assurance-Vie) | 44,3 |

| Livrets épargne/Comptes à terme | 23,0 |

| Épargne réglementée (Livret A, LDDS, LEP, PEL, livret jeune, etc.) | 17,2 |

| TOTAL VERSEMENTS NETS EPARGNE SANS RISQUE | 134,2 |

| Source chiffrée : Banque de France, Stat Info du 19/02/2020, les données pour le T4 2019 sont provisoires. | |

Sans surprise, les fonds euros restent, de loin, le premier des placements sans risque utilisé par les épargnants. La fin du modèle obligataire des fonds euros n’a pas encore produit le moindre mouvement de bascule (cf comparatif des rendements 2019 des fonds euros). Les taux d’intérêts bas pénalisant l’ensemble des produits d’épargne sans risque, les épargnants n’ont pas véritablement le choix que de subir cette période ubuesque de taux négatifs. Avec une inflation, en rythme annuel, évalué à 1.50% à fin décembre 2019, les épargnants doivent nécessairement opter pour les placements dont le rendement est supérieur à l’inflation. Hormis les anciens PEL et une majorité de fonds euros, les opportunités restent rares et/ou éphémères.

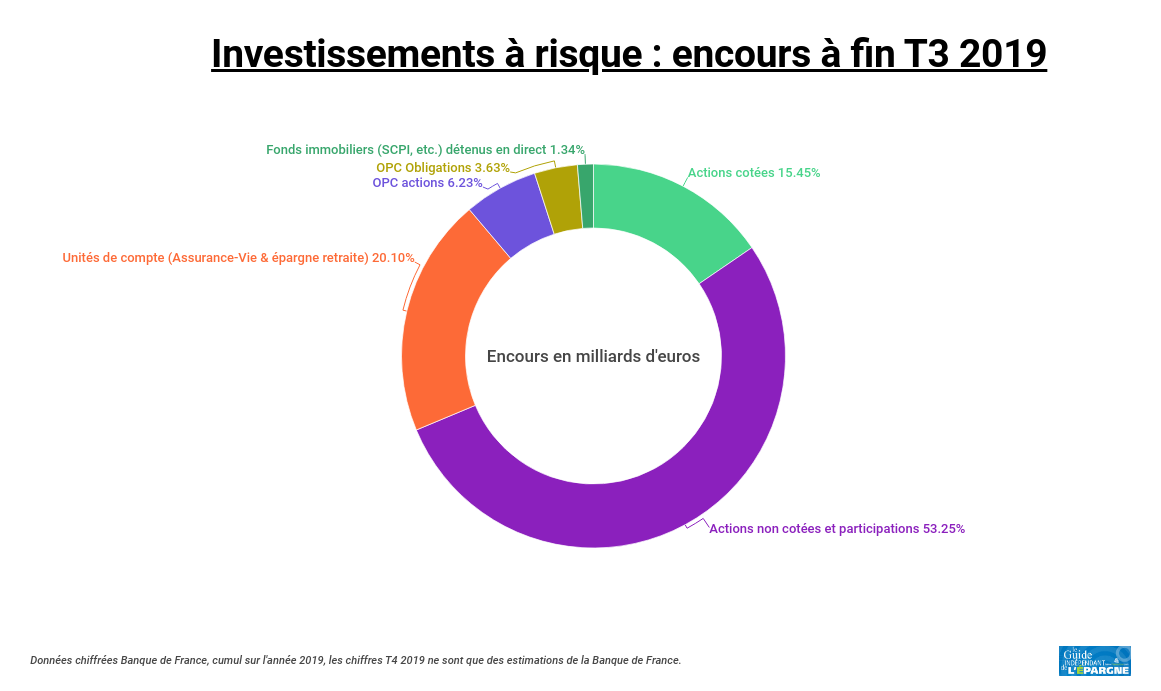

Les chiffres publiés par la Banque de France pour le 4e trimestre 2019 ne sont encore que provisoires et il manque encore une partie importante de données sur les placements en produits de fonds propres : OPC actions, obligataires, fonds immobiliers. Cet article sera mis à jour lorsque les données concernant l’ensemble des produits seront publiées.

Au 3e trimestre 2019, les investissements en actions, cotées et non cotées dépassaient les 10 milliards d’euros. Du côté de l’assurance-vie, pour l’année 2019 toute entière, ce sont 4,9 milliards d’euros placés en unités de compte. Les OPC totalisaient à la fin du 3e trimestre 2019 plus de 5 milliards d’euros de collecte nette.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | RENTABILIS Monabanq Taux boosté de 3.00% brut, pendant 12 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 4.00% brut, pendant 8 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | EASY SAVINGS Taux boosté de 3.36% brut, pendant 10 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Livret A : Taux de 3% depuis le 1er février 2023, ce taux restera stable à 3% jusqu’au 1er février 2025.

Meilleure Assurance Vie 2024 : comparatif et classement des taux 2023, performances 2023 avec bonus.

Quels sont les meilleurs placements pour 2024 ? Par niveau de prises de risque, horizons de placement et objectifs.

Taux du livret A, LDDS, LEP, CEL : baisse de taux au 1er février 2020. Baisse de taux de livrets fiscalisés, CIC, MAIF, etc.

Classement des meilleures SCPI de rendement du marché. Le classement est modifiable selon vos critères. Les performances des SCPI au titre de l’année 2019 sont en cours de publication. Le classement (...)

NOUVEAUTÉ ! Goodvest prolonge son offre de bienvenue sur le livret épargne CFCAL : taux de 3% brut pendant 2 mois.

Baisse des taux de tous les placements d’épargne réglementée à compter du 1er février 2025.

Le compte épargne Monabanq Rentabilis, sans contrainte, propose un taux boosté de 3% brut sur 6 mois.