L’épargne réglementée continue de séduire les épargnants, record du taux d’épargne en Europe

Avec près de 18% du taux d’épargne, les Français continuent de verser sur les Livret A, LDDS et LEP.

la BCE a abaissé son taux directeur à 0.75%, un taux qui n’a jamais été aussi bas depuis la création de l’euro. Une baisse qui devrait avoir un impact sur les taux de crédit immobilier. détails...

Crédit immobiliereuribor 3 moisprêt immobilierTaux BCEtaux de crédittaux de crédit immobilier

Publié le par Alexia A.Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

Jamais depuis la naissance de la monnaie unique, le taux directeur de la BCE n’avait été aussi bas. la banque centrale européenne a en effet décidé, début juillet, de baisser son taux directeur à 0.75%.

Un taux historiquement bas, qui va offrir un avantage conséquent pour les banques françaises : la possibilité d’emprunter à faible coût. Un avantage qui devrait mécaniquement être profitable aux taux de crédit immobilier qui pourraient donc être revus à la baisse par les établissements financiers. En pratique cela dépendra du type de crédit souscrit.

Les variations du taux directeur de la BCE se répercutent sur le taux EURIBOR à 3 mois. Ce taux est utilisé pour calculer l’évolution des crédits immobiliers à taux variables. L’impact sur le taux de crédit variable est donc mécanique et il faut s’attendre à une baisse dans les 2 prochains mois des taux variables proposés par les banques. le taux EURIBOR ayant chuté de 10 points de base au lendemain de l’annonce de la BCE, la baisse des taux devrait être au moins similaire.

Pour le crédit à taux fixe, impossible de prévoir une baisse suite à la modification du taux directeur. En effet ses variation n’ont aucun impact sur ce type de taux. C’est aux banques de prendre leur décision. Toutefois un écart trop grand entre les taux fixes et variables n’étant pas bénéfique , les banques pourraient choisir l’équilibre et baisser les taux fixes. En règle générale les crédits à taux variables se positionnent en moyenne à 1 point en dessous des taux fixes.

Les taux immobiliers sont à la baisse, la révision du taux directeur de la BCE pourrait donner un nouveau coup de pouce au pouvoir d’achat immobilier en stimulant une baisse déjà en marche. Mais à l’heure actuelle, impossible de faire de réelles prévisions sur le sujet.

La baisse des prix immobiliers entraîne une reprise de la demande de crédit immobilier, renforcée par la baisse des taux. C’est le moment d’acheter ! Dans un tel contexte un geste des banques aussi bien dans les taux de crédit que dans les conditions d’obtention, leur permettrait d’augmenter leur compétitivité sur le marché.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | RENTABILIS Monabanq Taux boosté de 3.00% brut, pendant 12 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 4.00% brut, pendant 8 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret Hello + Taux boosté de 2.25% brut, pendant 24 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Avec près de 18% du taux d’épargne, les Français continuent de verser sur les Livret A, LDDS et LEP.

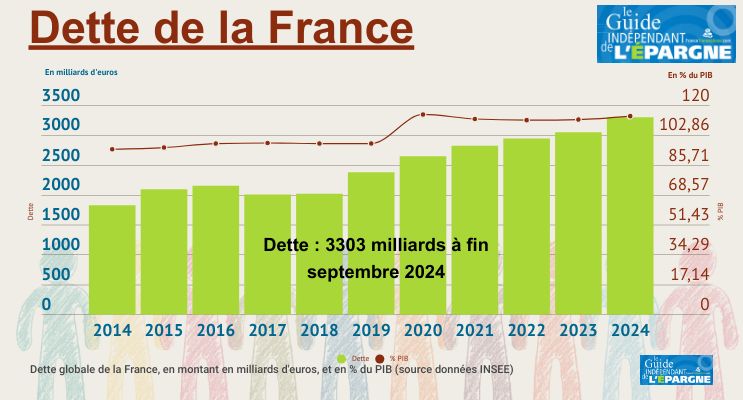

La dette française a passé le seuil des 3.300 milliards d’euros à fin septembre 2024, en hausse de 60% en seulement 10 ans.

La baisse du taux du PEL n’est pas forcément une mauvaise nouvelle pour les candidats à l’achat d’un bien immobilier d’ici quelques années. Détails.