L’épargne réglementée continue de séduire les épargnants, record du taux d’épargne en Europe

Avec près de 18% du taux d’épargne, les Français continuent de verser sur les Livret A, LDDS et LEP.

Avec des taux record à la baisse, les emprunteurs ayant des crédits immobiliers en cours, supérieurs de 100 points de base aux taux actuels, ont tout intérêt de faire une demande de rachat de crédit.

CréditCrédit immobilierrachat de crédit

Publié le par Alexia A., FranceTransactions.comLe fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

La baisse des taux des crédits immobiliers est historique. Cela fait 60 ans qu’ils n’ont pas été aussi bas. Conserver un crédit immobilier dont le taux est supérieur de 100 points de base (1%) aux taux actuels est une erreur de gestion financière. Des économies sont à la clé en re-négociant son crédit. Le rachat de crédit immobilier n’est donc avantageux que lorsque la différence entre le taux d’achat et de rachat est d’au moins 1%.

Les conditions d’emprunt étant difficiles, il est important de préparer un bon dossier avant de se présenter chez le banquier. Car, si vous avez eu sans difficulté un crédit plus élevé il y a quelques années, rien ne garantit, qu’un établissement souhaite le racheter aujourd’hui malgré un taux plus avantageux. Les banques sont plus regardantes sur les conditions d’octroi des crédits.

Attention, qui dit renégociation , ne dit pas forcement bonne affaire. Inutile de se précipiter dans une nouvelle banque dès la première baisse de taux, il faut renégocier méthodiquement :

Renégocier son crédit immobilier, équivaut à souscrire un nouveau prêt avec tout l’administratif que cela demande. Faire racheter son crédit, c’est annuler l’ancien pour en souscrire un nouveau ailleurs.

Il vous faudra donc vous munir en plus des éléments de votre ancien crédit (échéancier, contrat...) de tous les documents nécessaires à la souscription d’un prêt immobilier (bulletins de salaire, relevés de comptes, contrats de crédit a la consommation ou automobile, etc.) afin de faire le calcul de votre nouvelle capacité d’endettement.

Attention, compte tenu des modifications de votre situation et des conditions d’obtention vous pouvez faire face à un refus.

Les frais engendrés peuvent atteindre jusqu’à 6% de votre futur prêt. Un montant important qui réduit considérablement les avantages de votre démarche.

Pour limiter ces frais il faudrait renégocier au sein du même établissement, une démarche "culottée" qui peut être tentée en présentant une offre de la concurrence.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | RENTABILIS Monabanq Taux boosté de 3.00% brut, pendant 12 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 4.00% brut, pendant 8 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret Hello + Taux boosté de 2.25% brut, pendant 24 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Avec près de 18% du taux d’épargne, les Français continuent de verser sur les Livret A, LDDS et LEP.

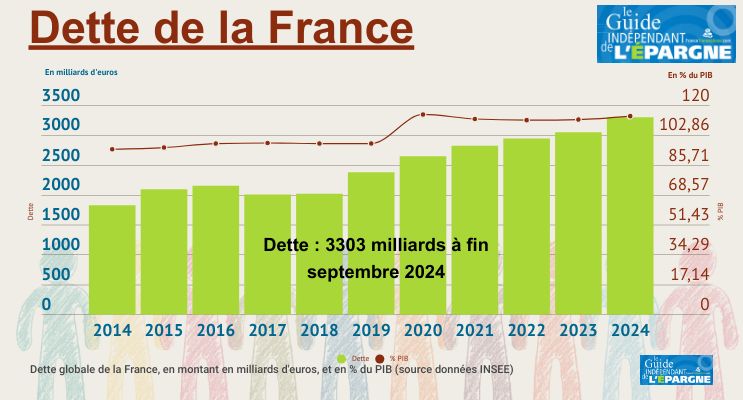

La dette française a passé le seuil des 3.300 milliards d’euros à fin septembre 2024, en hausse de 60% en seulement 10 ans.

La baisse du taux du PEL n’est pas forcément une mauvaise nouvelle pour les candidats à l’achat d’un bien immobilier d’ici quelques années. Détails.