L’épargne réglementée continue de séduire les épargnants, record du taux d’épargne en Europe

Avec près de 18% du taux d’épargne, les Français continuent de verser sur les Livret A, LDDS et LEP.

Le ministère du travail a publié le 15 Juin une étude montrant une relative stagnation du pouvoir d’achat des salaires de base en 2010. Dans le même temps alors que la théorie pourrait inciter à une baisse de l’épargne c’est le contraire qui s’est produit avec une forte hausse des encours de l’épargne en France.

Crédit immobilierEpargne retraiteInflation France/Zone euroSalaireSalaire mensuel de basesimulation credit immobilierSMBTaux d’intérêttaux d’intérêts nominauxTaux d’intérêts réels

Publié le par Jérémie G.Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

D’après une étude réalisée par le ministère du travail et publiée mercredi 15 Juin 2011, l’évolution des salaires de base serait en quasi stagnation en 2010.

De plus, les disparités seraient en 2010 plus marquées qu’en 2009.

Ainsi, l’étude révèle qu’au cours de l’année 2010, le salaire mensuel

de base (SMB) des salariés des entreprises de 10 salariés ou plus a augmenté de 1,8 %, après +1,9 % en 2009. Cependant, rapporté à l’inflation, on note un net ralentissement du pouvoir d’achat du SMB avec une très faible progression de 0,2% en 2010 contre 1,0% en 2009.

"la hausse du SMB ralentit dans environ une branche professionnelle sur deux" souligne l’étude.

La diminution du SMB connait des écarts assez importants en fonction des branches.

En effet, elle est notamment très marquée dans le « nettoyage, manutention, récupération et sécurité » ainsi que dans le « commerce principalement alimentaire » et « l’habillement, cuir, textile » où la progression ne dépasse jamais les 1,2% traduisant ainsi un recul net du pouvoir d’achat.

Au contraire, dans les branches regroupées des « transports », de la « chimie et pharmacie » et des « banques, établissements

financiers et assurances », le SMB a augmenté plus fortement en 2010 qu’en 2009, dépassant toujours les 2% d’augmentation du SMB (avec un maximum de 2,2% pour les transports).

Avec cette diminution du pouvoir d’achat du SMB, la capacité de financement des petits épargnants se trouve réduite.

En outre, les problèmes causés par la crise financière de 2007 et ses répercussions ont réduit ce que Keynes appelait la "propension à épargner".

En voyant son revenu disponible diminué, un ménage français moyen se verra ainsi dans l’obligation de réduire son épargne pour se concentrer sur sa consommation de subsistance (nourriture,vêtements, loyer etc...). La quantité d’argent disponible pour l’épargne se retrouvera donc diminuée.

Si on ajoute à cela, comme le montre l’étude du ministère du travail, que c’est avant tout l’inflation qui est la cause du ralentissement du pouvoir d’achat du SMB, on comprend bien que l’attraction de l’épargne se voit elle aussi diminuée.

En effet, plus le niveau d’inflation est élevé, et plus les taux d’intérêts réels (c’est à dire les taux d’intérêts nominaux auxquels on retranche le taux d’inflation) sont bas, rendant ainsi l’épargne beaucoup moins attrayante.

Cependant ces considérations sont avant tout théoriques et l’homo oeconomicus de la théorie néo-classique n’est certainement pas français comme le montre les chiffres de l’épargne en 2011.

Alors que certains éléments économiques pourraient pousser les épargnants français à réduire leurs encours, la Banque de France constate une augmentation de 9,6% des sommes déposées sur les comptes courants (429,67 milliards d’euros). Les encours sur les livrets progressent de 10,4% (365,07 milliards), de 4,2% (183,8 milliards) sur les PEL et de 8,4% (816,88 milliards) pour les crédits immobiliers [1].

On peut expliquer cette tendance à l’aide d’une seule expression : l’épargne de précaution.

Si la crise économique a engendré une diminution du pouvoir d’achat, elle aura eu aussi un effet incitatif sur les épargnants en les poussant à épargner pour faire face aux imprévus.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | RENTABILIS Monabanq Taux boosté de 3.00% brut, pendant 12 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 4.00% brut, pendant 8 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret Hello + Taux boosté de 2.25% brut, pendant 24 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

[1] Ces chiffres représentent la progression de l’épargne entre le 31 Mars 2010 et le 31 Mars 2011

Avec près de 18% du taux d’épargne, les Français continuent de verser sur les Livret A, LDDS et LEP.

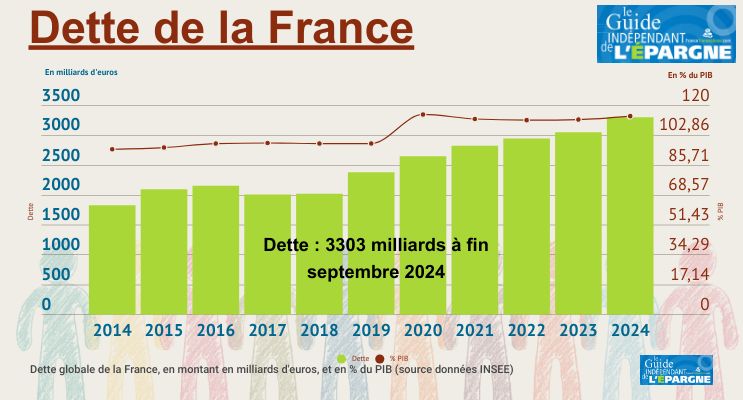

La dette française a passé le seuil des 3.300 milliards d’euros à fin septembre 2024, en hausse de 60% en seulement 10 ans.

La baisse du taux du PEL n’est pas forcément une mauvaise nouvelle pour les candidats à l’achat d’un bien immobilier d’ici quelques années. Détails.