Simulation crédit immobilier

Cette calculette de prêt ou de crédit immobilier vous permet de connaître les mensualités que vous aurez à payer, compte tenu de la durée de votre crédit, le montant emprunté, ainsi que les frais et le (...)

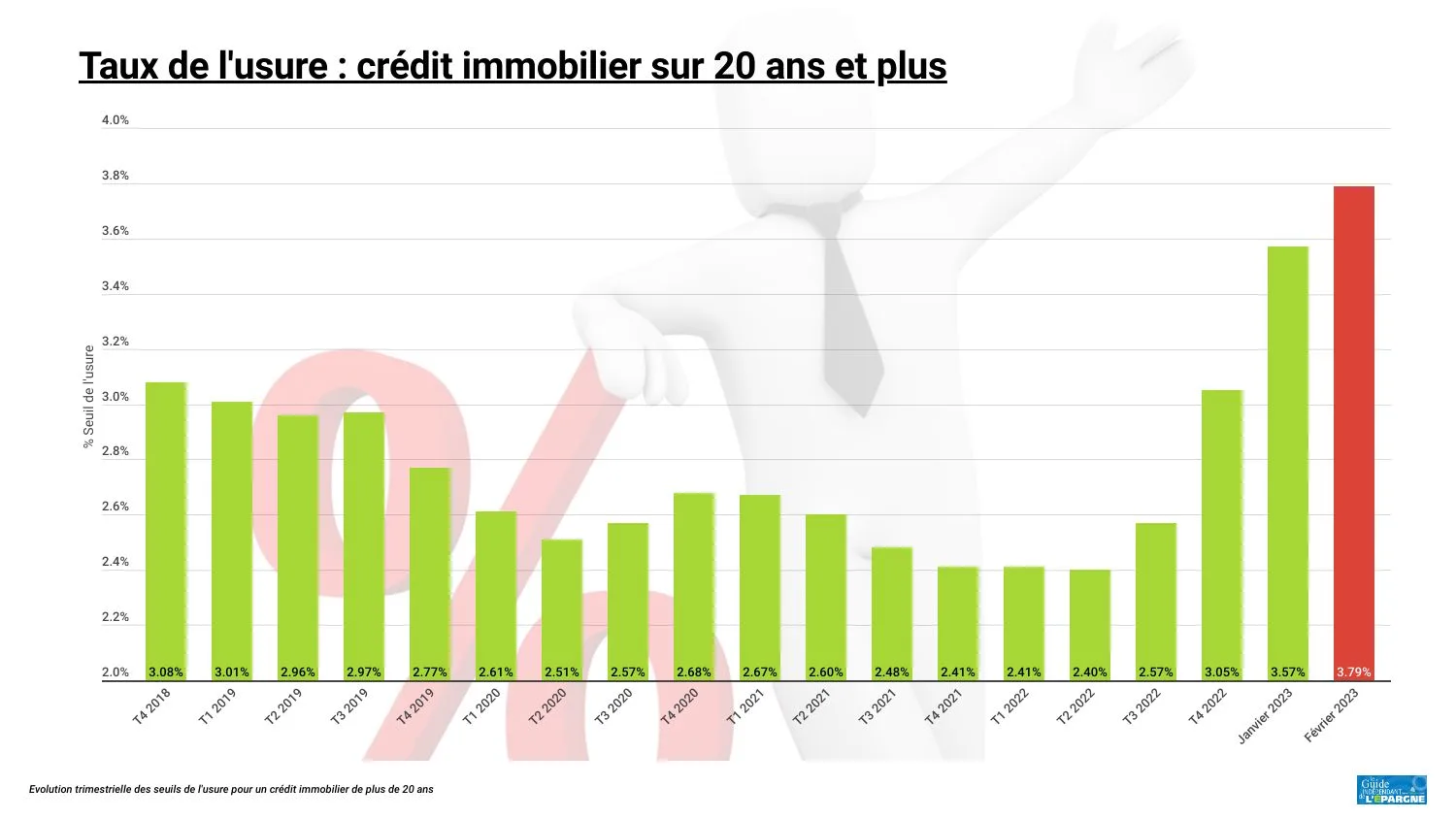

Avec la remontée des taux d’usure, les banques vont pouvoir augmenter leurs taux d’autant, soit près de 22 points de base pour ce seul mois de février.

Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 3.60 % en 2024, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque.

La révision mensuelle des taux d’usure, avec sa première application en février, devrait permettre aux candidats emprunteurs de faire passer leurs dossiers, avant que les banques ne relèvent encore un peu plus leurs taux. C’est du moins ce qu’espèrent les courtiers en crédits immobiliers. Les banques proposent généralement d’allonger la durée du crédit afin de pouvoir respecter le taux d’usure, fixé à 3.79% pour ce mois de février. Les emprunteurs vont en payer le prix fort, emprunter sur 25 ans au taux de 3.79% revient à rembourser en intérêts plus de la moitié de la somme empruntés. Ainsi, en empruntant 220.000, l’emprunteur s’apprête à rembourser plus de 340.000€.

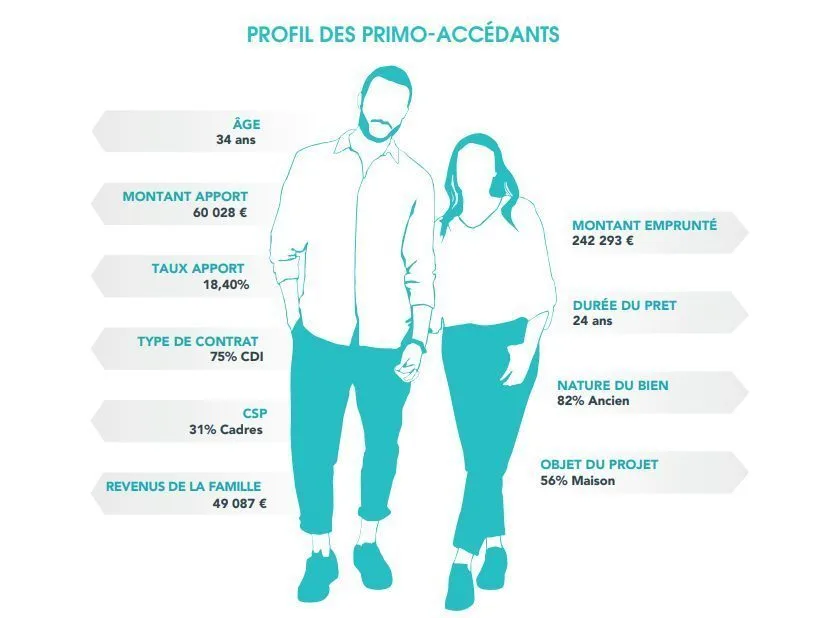

L’apport demandé pour souscrire un crédit immobilier est en forte hausse depuis ces 12 derniers mois. Passé de 15% à désormais proche des 25%, l’apport demandé permet aux banques de proposer des taux de crédit sous le seuil de l’usure. Par ailleurs, il est fortement apprécié que le candidat emprunteur est une épargne résiduelle lui permettant de rembourser ses futures mensualités durant une année ! Cela représente pas moins de 13.500€ d’épargne de précaution ! Autant qui ne peut être considéré comme apport.

Rappel du portrait-robot de l’emprunteur primo-accédant au 2e semestre 2022 : 34 ans, en CDI (75% des clients), achète dans l’ancien (85 %) et emprunte environ 242 293 € sur 24 ans (données CAFPI).

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 3,97 % | 3,55 % | 2,95 % |

| 10 ans | 4,05 % | 3,65 % | 3,07 % |

| 15 ans | 4,20 % | 3,65 % | 3,30 % |

| 20 ans | 4,75 % | 3,85 % | 3,35 % |

| 25 ans | 5,00 % | 3,95 % | 3,15 % |

| (*) Mise à jour effectuée le 01/02/2025 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Besoin de vous faire accompagner pour décrocher un taux attractif pour votre crédit immobilier ? | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Crédit immobilier : Obtenir votre meilleur taux de crédit possible | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Cette calculette de prêt ou de crédit immobilier vous permet de connaître les mensualités que vous aurez à payer, compte tenu de la durée de votre crédit, le montant emprunté, ainsi que les frais et le (...)

Première révision mensuelle pour les taux d’usure. Les taux d’usure grimpent fortement et devraient donc permettre au plus grand nombre d’emprunter, à un taux d’intérêt (...)

Comme à chaque remontée des taux d’intérêts, les mêmes questions resurgissent. Peut-on transférer son crédit immobilier à taux avantageux pour une nouvelle acquisition ? La réponse est oui, mais encore (...)

Comme attendu, les nouveaux taux d’usure permettent une forte augmentation des taux des crédits immobiliers. L’ascension des taux va donc de poursuivre au fil des mois avec la révision mensuelle des (...)

La BCE baisse ses taux directeurs, cela n’empêche pas les taux des crédits immobiliers de repartir, lentement, à la hausse.

Les taux de l’intérêt légal applicables en 2025 ont été publiés au Journal Officiel.

Coup de chaud pour les taux d’intérêt en France, les taux pourraient bien grimper plus vite qu’anticipé.