TOP 10 Meilleurs PER 2024 (Plan épargne retraite)

Top 10 des meilleurs PER individuels du guide de l’épargne, parmi les 79 PER individuels référencés sur notre guide. Classement effectué selon les votes des (...)

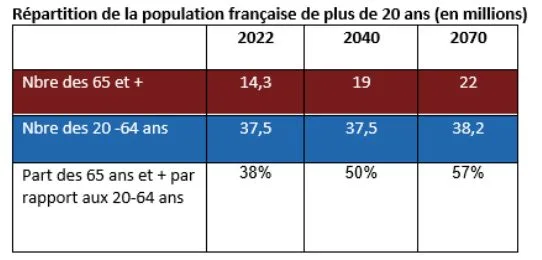

Vous pouvez tortiller les chiffres dans tous les sens, reculer l’âge légal de la retraite, modifier les conditions du taux plein... L’onde de choc démographique de la France (post babyboom) fera que plus de la moitié des Français auront plus de 65 ans en 2024. En conséquence, aucun système de retraite par répartition ne pourra faire face. La seule issue, c’est l’épargne pour soi-même !

Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

Le système de retraite par répartition, c’est fini. Rien de nouveau, cela fait près de 20 années que la situation est claire. Sapiendo, la fintech spécialisée dans le conseil retraite, alerte sur une progression de la part de seniors de 33% par rapport aux 20 – 64 ans. Une progression importante que va devoir absorber notre système de retraite par répartition d’ici 2040. « D’ici 2040, notre système de retraite et plus largement notre système de protection sociale devra faire face à un choc démographique lié au vieillissement se traduisant par une baisse relative des cotisants au système de protection sociale et une augmentation du nombre de bénéficiaires, et dans des proportions très importantes », alerte Valérie Batigne, Présidente et fondatrice de Sapiendo. « Tout l’enjeu est d’adapter le système pour que les jeunes générations gardent confiance dans notre système de retraite. Il faut le gérer pour maintenir des niveaux de pensions globaux en adéquation avec leur effort contributif, qui est très important.Il faut rendre le rapport « cotisations / droits acquis » lisible », souligne Valérie Batigne, Présidente et fondatrice de Sapiendo.

« Certains leviers sont connus et déjà utilisés. C’est ce que j’appelle le « trio infernal ». Ils sont d’ailleurs repris dans les propositions de certains candidats. D’autres le sont moins et méritent qu’on s’y intéresse. Il n’y a pas de solutions faciles, soit on affecte les retraités, soit les cotisants », analyse Valérie Batigne.

Vous les connaissez, tout le monde les connais :

« Toutes ces mesures ont déjà été utilisées dans le passé et sont généralement panachées entre elles. D’autres mesures peuvent être envisagées », suggère Valérie Batigne.

« Il est possible d’encourager à travailler plus longtemps en octroyant de véritables récompenses plus incitatives via des surcotes significatives et supérieures à celles qui existent aujourd’hui. Les assurés conserveraient le choix mais l’incitation à différer le départ serait plus forte. Les futurs retraités seraient davantage acteurs de leur retraite : ce serait une forme de retraite à la carte », précise Valérie Batigne.

La seule vraie réponse pour les jeunes actifs est désormais connue : il faut épargner pour vous-même, c’est le seul moyen de s’assureur, à défaut d’un complément de revenu lors de la prise de retraite, au moins un capital constitué. Ce qui est attractif, c’est la mise en place du PER ([a[plan épargne retraite]a]), qui permet d’épargner sans prendre de réelle option en rente viagère, puisque la sortie en capital lors de la prise de retraite reste possible.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 | PER CARAC (CARAC) Jusqu'à 500€ offerts pour 1.500€ versés. | 👉 EN SAVOIR PLUS | |

| 🥈 2 |  | LUCYA CARDIF PER (CARDIF RETRAITE) 100€ offerts pour 4.000€ versés. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | MIF PER RETRAITE (MIF) Jusqu'à 50€ offerts pour 1.500€ versés. | 👉 EN SAVOIR PLUS |

Top 10 des meilleurs PER individuels du guide de l’épargne, parmi les 79 PER individuels référencés sur notre guide. Classement effectué selon les votes des (...)

Quel est le montant moyen de la retraite en France ? D’après les chiffres publiés en 2022 par la DREES, le montant moyen de la retraite en France est de 1509 euros à fin (...)

L’automne est la période préférée par les épargnants pour la souscription de leur PER. Chez RAMIFY, une offre de bienvenue permet de bénéficier d’une année de frais de gestion (...)

Les épargnants ont versé de nouveau massivement sur leurs PER assurances au mois de septembre 2024 par rapport au même mois en 2023.

Nouvelles propositions de bonus de rendement sur le fonds euros du PER Evolution.