Le crowdfunding se porterait bien malgré cette crise sans précédent. Si le nombre de projets proposés semble être sensiblement en baisse, sans réelle surprise, les taux d’incidents réglementaires publiés, ressortent, selon les plateformes, en très forte hausse. Faut-il pour autant s’en inquiéter ?

vendredi 24 juillet 2020, par Denis Lapalus

Le crowdfunding se porterait bien, selon plusieurs porte-paroles du secteur. Le début d’année a même été faste, avec notamment la multiplication des projets de dons solidaires. Côté prêt aux entreprises et crowdfunding immobilier, depuis la fin du confinement, le nombre de projets proposés aux particuliers est logiquement en baisse. En revanche, les quelques projets proposés continuent de connaître un succès auprès des investisseurs, attestant ainsi de la confiance accordée à ce modèle économique malgré les impacts de la crise.

Un premier semestre au top, malgré la crise

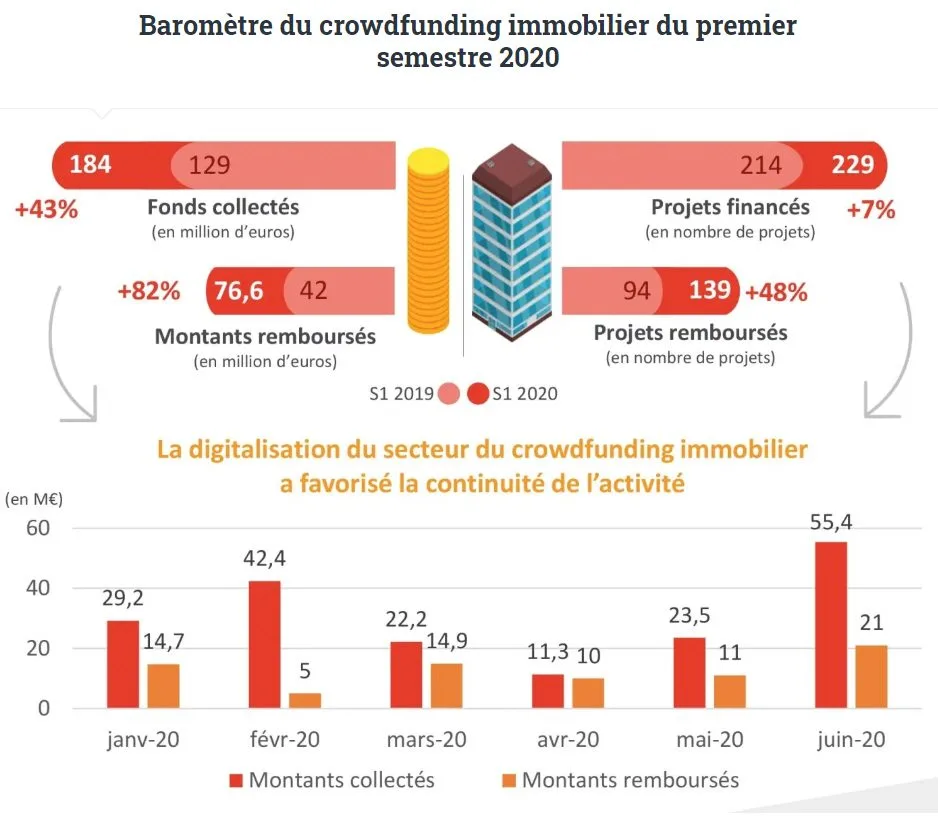

FundImmo a publié son baromètre du crowdfunding pour le premier semestre 2020 et la surprise est au rendez-vous. Alors que l’inquiétude chez les épargnants est à son paroxysme (avec un record de versement sur l’épargne liquide sans risque, telle que le livret A/LDDS), ce baromètre dresse un tableau pour le moins rassurant :

- 184 millions d’euros collectés (+43% par rapport au S1 2019) pour financer 229 projets (+7%)

- 76,6 millions d’euros remboursés (+82% par rapport au S1 2019) concernant 139 projets (+48%)

- 9,4% de rendement annuel moyen, pour des investissements d’une durée de 21 mois en moyenne

- Une forte concentration des projets dans le résidentiel (86% des projets financés)

- Une polarisation régionale des investissements. L’Ile-de-France capte près de 50% de la collecte.

- Un taux de retard de moins de 6 mois de 9,48% (+ 3,07 points par rapport à l’année 2019) et un taux de retard de plus de 6 mois de 10,10% (+ 2,41 points par rapport à l’année 2019). Le taux de défaut reste quasi stable à 0,74% (+ 0,17 point).

Il est rappelé que le crowdfunding se décline sous plusieurs formes : du don, aux dons contre contreparties, au pré-achats de biens, aux participations en actions de sociétés (crowdequity), en passant par le prêt aux particuliers (crowdlending), aux PME (crowdlending) et aux sociétés de promotions immobilières (corwdfunding immobilier). Ces deux dernières formes de crowdfunding attirent le plus d’investisseurs particuliers, en quête de rendements élevés, moyennant une prise de risque de perte en capital qui l’est tout autant. Pas de miracle.

Un investissement moyen de 1.640€, rendement de 9.40% brut

Le rendement annuel moyen proposé pour les opérations financées au premier semestre était de 9,4% précise le baromètre. Alors que les promoteurs ont vu certains de leurs chantiers se prolonger en raison des mesures sanitaires, cela va de fait entraîner un blocage plus long de leurs fonds propres sur ces projets. Pour dégager de nouveaux fonds propres afin de se positionner sur d’autres opérations, ils pourraient être amenés à proposer des rendements plus élevés afin d’accélérer leurs levées de fonds. Le montant investi moyen serait de 1.640€ et le nombre d’investisseurs de 490 par projet.

Explosion des taux d’incidents réglementaires, les raisons sont évidentes

Les plateformes de prêt en financement participatif tenues de publier deux taux d’incidents, trimestriellement, reflétant le niveau de risques que les projets en cours présentent. Un incident est un non remboursement d’une échéance, ou avec un retard d’au moins 60 jours. Les projets passés n’étant pas pris en compte pour ces calculs de taux. Ces taux d’incidents ne sont pas à confondre avec le taux de défaut (pourtant confusément indiqués ainsi sur plusieurs plateformes). C’est justement ce que cherchent à éviter les plateformes, le défaut d’un emprunteur, avec le non remboursement de capital aux prêteurs.

C’est pourquoi certaines plateformes acceptent volontiers, et proposent même, que les emprunteurs constituent des incidents en ne remboursant pas leurs échéances pendant quelques mois. Il faut éviter la faillite avant tout. Comme 90% des entreprises font faillite suite à un manque de trésorerie, mieux vaut donc connaître une explosion des taux d’incidents qu’un moindre défaut (au sens financier, ie, le non remboursement de l’emprunt).

Avec le très fort ralentissement de l’économie durant la période de confinement de très nombreuses PME n’ont pas eu la moindre activité. Difficile donc de faire avancer leurs projets, certaines n’ont donc pas remboursé leurs échéances. Avec la reprise de l’activité, certes encore timide, les espoirs que tout rentre dans l’ordre est donc important. Par ailleurs, depuis la mise en place du PGE (Prêt Garanti par l’Etat) les plateformes habilitées peuvent ainsi le distribuer.

| Plateforme | Taux incidents/volume (en %) | Taux incidents/nombre (en %) | Date de publication des taux incidents (ou date du relev� si non indiqu�e sur la plateforme) | |

|---|---|---|---|---|

| BABYLOAN | 19,56% | 28,50% | 01/06/2020 | |

| BIENPRETER | 0,00% | 0,00% | nc | |

| BLUEBEES | 5,70% | 12,50% | 30/06/2020 | |

| BOLDEN | 4,75% | 19,72% | 01/07/2020 | |

| ENERFIP | 0,00% | 0,00% | 08/12/2020 | |

| FUNDIMMO | 1,00% | 3,00% | 25/07/2020 | |

| HELLOMERCI | 8,68% | 27,68% | 30/06/2020 | |

| HOMUNITY | 0,00% | 0,00% | 22/07/2020 | |

| LENDOPOLIS | 96,68% | 87,65% | 30/06/2023 | |

| LENDOSPHERE | 0,00% | 0,00% | 17/07/2020 | |

| LES ENTREPRÊTEURS | 9,32% | 7,08% | 01/08/2020 | |

| LOOKANDFIN | 1,96% | nc | 20/07/2020 | |

| LUMO | 0,00% | 0,00% | 19/08/2020 | |

| MIIMOSA | 1,72% | 3,81% | 01/07/2020 | |

| OCTOBER | 5,53% | 11,25% | 30/11/2020 | |

| PRETUP | 13,58% | 10,36% | 30/06/2020 | |

| PREXEM | 15,79% | 21,29% | 10/07/2020 | |

| WESHAREBONDS | 0,00% | 1,69% | 22/07/2020 | |

| WISEED | 0,30% | 0,25% | 23/07/2020 | |

|

Source : CrowdFundingRAMA. Liste présentée triée par nom de plateforme. Liste non exhaustive des offres du marché. Selon l'article R548-5 du Code Monéraire et Financier, l'intermédiaire en financement participatif doit publier sur son site internet, de manière facilement accessible depuis la première page, trimestriellement : – Taux d'incidents en volume : la somme du capital restant dû des crédits et prêts sans intérêt présentant une échéance impayée depuis plus de deux mois et le nombre de projets correspondant sur la somme du capital restant dû de l'ensemble des prêts et le nombre de projets correspondant; – Taux d'incidents en nombre : la somme des projets pour lesquels des échéances de remboursement de crédits ou de prêts sans intérêt restent impayées chaque mois sur le nombre total de projets pour lesquels des remboursements sont en cours; |

||||

Le baromètre du crowdfunding immobilier publié par FundImmo est basée sur une étude réalisée auprès de 26 plateformes ouvertes ou ayant financé des projets immobiliers, et immatriculées auprès de l’AMF ou de l’ACPR (données analysées sur la période de janvier à juin 2020) : Anaxago, Beefordeal, Clubfunding, Euroraiser, Finple, Fundimmo, Gwenneg, Homunity, Immocratie, Immovesting, Inidev, Koregraf, La première brique, Look and fin, Lendopolis, Lymo, Monego, My Capital immo, October, Pret-up, Raizers, Upstone, Vatel Direct, Weeximmo, Wesharebonds, Wiseed.