Comparatif 2024 des contrats de capitalisation

Comparatif des offres de contrats de capitalisation. Accessibles aux particuliers, tout comme aux associations, aux personnes morales, ou encore aux entreprises éligibles, les contrats de (...)

Si l’assurance-vie recèle de nombreux avantages qui lui confère le titre de placement épargne préféré des Français, elle possède également des limitations, notamment fiscales, dans le cadre de la transmission. Ce fameux plafond de 152.000€ par bénéficiaire. Une limitation que les contrats de capitalisation ne connaissent pas, et pour cause, le capital pouvant être transmis du vivant de l’assuré, partie prenante de sa succession.

Abattement Assurance-VieAssurance vieBiens démembréscontrat de capitalisationdémembrementDonationnue-propriétéQuel est le meilleur contrat de capitalisation ?usufruit

Publié le par Denis Lapalus , mis à jour leLes contrats de capitalisation sont peu connus des particuliers. Pourtant, ces produits possèdent strictement la même fiscalité que l’assurance-vie et leur fonctionnement est identique. Si les contrats de capitalisation ne possèdent pas les facilités de transmission hors succession de l’assurance-vie, la donation combinée au démembrement permet d’atteindre le même but, avec une totale absence de fiscalité, et dans des limites plus élevées.

D’un autre côté, les entreprises, TPE, PME ou ETI ou encore les associations, les connaissent davantage, car plus enclines à détenir des contrats de capitalisation, permettant ainsi le placement de leurs liquidités à meilleur compte, sur le long terme. Pour les particuliers, l’assurance-vie a le plus souvent la préférence de façon fort logique. Un contrat de capitalisation peut toutefois être choisi dans certains cas.

Certes, l’assurance-vie est le placement préféré des Français. Sa fiscalité attractive, aussi bien en cas de vie que de décès, ne doit pas faire oublier que l’assurance-vie possède des limites. En effet, la transmission de capital en cas de décès n’est appréciable que sous le plafond des 152.000€ par bénéficiaire. Or de nombreux épargnants aisés possèdent des contrats permettant d’aller bien au-delà. Cela ne sert à rien et sera dommageable aux bénéficiaires et contraire aux souhaits de l’assuré dans tous les cas.

Des limites d’âge également. Après 70 ans, l’assurance-vie conserve encore de nombreux avantages, contrairement aux idées reçues. Cependant, là encore, des limites s’imposent. Après 70 ans, les primes versées ne sont plus "hors succession". Ces versements (au-delà de l’abattement de 30.500€) sont alors intégrés dans la dévolution successorale de l’assuré.

Ces limites atteintes pour les particuliers, il doit logiquement, étudier l’opportunité de souscrire un contrat de capitalisation.

Alors qu’un contrat d’assurance-vie est, dans tous les cas, dénoué lors du décès de l’assuré, le contrat de capitalisation est, de son côté, transmissible en l’état. Ainsi, les héritiers pourront potentiellement donc de bénéficier de l’antériorité fiscale du contrat. Mieux encore, un contrat de capitalisation peut être transmis, via une donation, de son vivant. C’est donc un véritable outil de gestion patrimonial.

Encore mieux. Le contrat de capitalisation peut faire l’objet d’une donation. La donation de son vivant est sans conteste le meilleur mode de transmission de son capital. Les donations ouvrent droit à des abattements importants : 100 000 euros par donateur et donataire en ligne directe (tous les 15 ans). Que ce soit par donation ou succession, le donataire (celui qui reçoit) bénéficie de l’antériorité fiscale du contrat. Cela ne veut pas dire pour autant que l’assuré se démunit de ses avoirs. Le plus souvent, cette donation est effectuée en démembrement. Ainsi, en conservant l’usufruit, l’assuré perçoit des revenus. La nue-propriété, donnée aux enfants permet de s’assurer qu’aucuns frais ne seront à payer lors du décès. Il s’agit donc là encore d’un mode de transmission aussi avantageux que l’assurance-vie.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 | Carac Épargne Patrimoine (CARAC) Jusqu'à 500€ offerts (sous conditions). | 👉 EN SAVOIR PLUS | |

| 🥈 2 |  | Placement Direct Vie (SWISS LIFE ASSURANCE ET PATRIMOINE) Jusqu'à 500€ offerts pour 2.000€ versés. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Compte Epargne Libre Avenir Multisupport (MIF) Jusqu'à 400€ offerts pour 1.500€ versés. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Comparatif des offres de contrats de capitalisation. Accessibles aux particuliers, tout comme aux associations, aux personnes morales, ou encore aux entreprises éligibles, les contrats de (...)

Peu connu du grand public, le contrat de capitalisation offre pourtant de nombreux avantages et s’avère être le complément idéal de l’assurance vie. Explications.

Encore trop peu connu des épargnants, le contrat de capitalisation est pourtant un placement financier cumulant de nombreux avantages. Détails.

Les contrats d’assurance-vie et de capitalisation sont souvent confondus de part leurs similarités de fonctionnement. Pourtant ils se distinguent par des différences sur le plan fiscal et (...)

Les marchés financiers sont clairement orientés à la baisse. Que faire pour vos unités de compte ?

Les épargnants bénéficient d’un abattement fiscal annuel sur les produits de leurs contrats d’assurance-vie. Faut-il alors effectuer un retrait chaque année ? Quand effectuer ce rachat partiel (...)

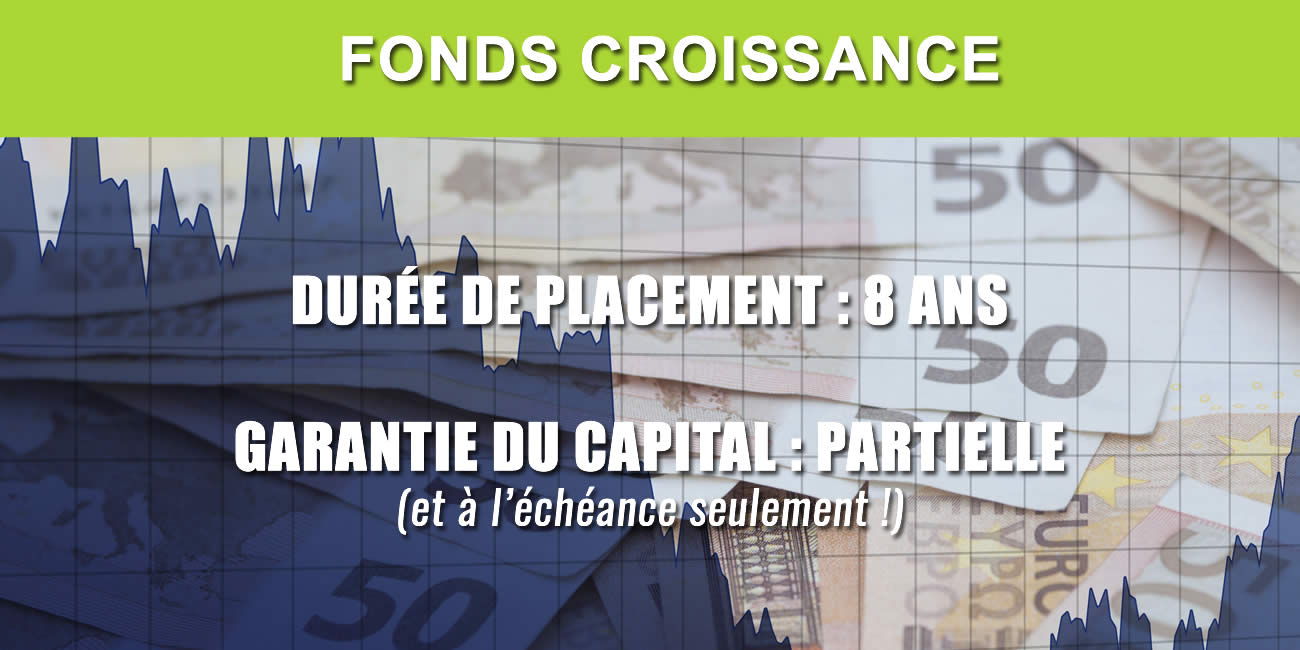

Performances 2023 des fonds croissances (ex eurocroissance) : bien mieux qu’en 2022, sans être toutefois exceptionnels. Certains fonds euros classiques font mieux (...)