Introduction en bourse d’ARM Holdings (ARM), entre 47 $ et 51 $, il sera difficile d’obtenir des titres

Après un ralentissement des IPO, l’entrée en bourse de ARM devrait relancer les introductions en bourse, tant le succès est attendu.

Vinpai, le spécialiste des ingrédients naturels, l’alternative aux additifs chimiques pour l’agroalimentaire et la cosmétique, s’introduit en bourse.

Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

Fondée en 2011, Vinpai - pour Verbeïa (déesse celte de la croissance) ingrédients Produit alimentaire intermédiaire (PAI) - est une entreprise, basée à Saint-Dolay dans le Morbihan, qui conçoit, fabrique et commercialise pour les professionnels de l’agroalimentaire, les bases pour des produits de la consommation courante, composées d’algues, de végétaux, de minéraux ou de plantes à fibres.

Vinpai, le spécialiste des ingrédients naturels, l’alternative aux additifs chimiques pour l’agroalimentaire et la cosmétique, lance son introduction en bourse sur Euronext Growth® à Paris. Augmentation de capital d’environ 5,5 M€, pouvant être portée à environ 6,4 M€ en cas d’exercice intégral de la Clause d’Extension et jusqu’à 7,0 M€ en cas d’exercice intégral de l’Option de Surallocation

Vinpai propose ainsi aux agro-industriels des solutions complètes d’ingrédients fonctionnels, c’est à dire qui "permettent non seulement aux industriels de substituer des additifs chimiques par des formulations naturelles mais aussi, associés à un savoir-faire en nutraceutique, d’augmenter les qualités nutritionnelles de leurs produits finis".

| TAILLE INITIALE DE L’OFFRE | Un maximum de 2 292 714 actions nouvelles à émettre dans le cadre d’une augmentation de capital. |

| PROCÉDURE | Offre à prix ferme (du 06/07/2023 au 12/07/2023) |

| FOURCHETTE DE PRIX INDICATIVE | 6,55 € par action |

| DATE DE DÉBUT DE RÉSERVATION | 06/07/2023 |

| DATE DE FIN DE RÉSERVATION | 12/07/2023 |

| DATE DE L’OPÉRATION | 13/07/2023 |

| DÉBUT DES NÉGOCIATIONS | 19/07/2023 |

| ADRESSE DE LA SOCIÉTÉ | 6 PA de la Fouée 56130 Saint-Dolay FRANCE |

| ADRESSE INTERNET | https://vinpai.com/fr/ |

| ADRESSE E-MAIL | contact@vinpai.com |

| NUMÉRO DE TÉLÉPHONE | +33223100400 |

Un maximum de 2 292 714 actions nouvelles à émettre dans le cadre d’une augmentation de capital.

Opération éligible aux dispositifs PEA « classique », PEA « PME-ETI », et au réinvestissement économique dans le cadre d’un apport cession (article 150-0 B ter du Code général des impôts)

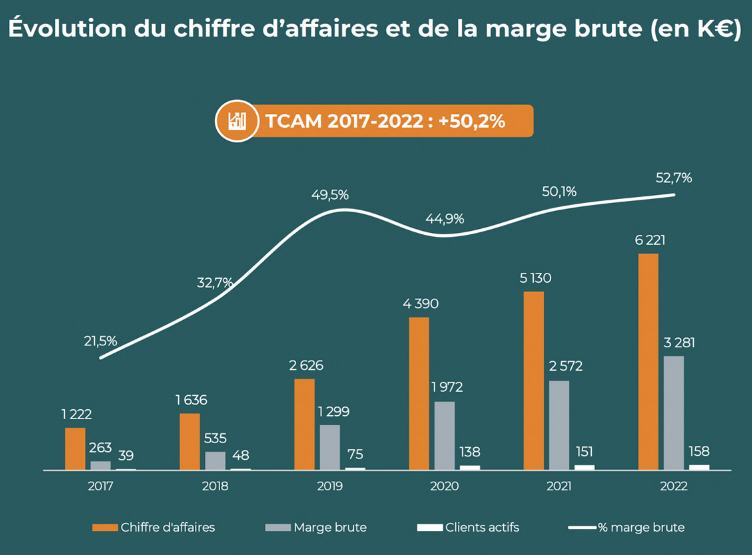

Vinpai indique ainsi avoir réalisé une croissance annuelle moyenne de 50,2% entre 2017 et 2022. Le chiffre d’affaires a dépassé les 6 millions d’euros de l’an dernier, contre 1,22 million d’euros cinq années plus tôt. Pour son exercice 2023, la société affiche d’ores et déjà un chiffre d’affaires de 4,1 millions d’euros au 30 juin et un carnet de commandes validées et à livrer de 6,5 millions d’euros. Toutefois, la société reste déficitaire. Elle a affiché une perte nette de 1,49 million d’euros en 2022, après 1,61 million en 2021.

Dans son document d’information, Vinpai indique que l’introduction en Bourse "constitue la solution privilégiée par la société pour obtenir les financements nécessaires pour faire face à son besoin estimé de trésorerie et à son développement au regard de sa situation de trésorerie".

La société qui a pour ambition d’accélérer sa croissance à l’international et en s’appuyant également sur le marché "porteur" de la cosmétique et du soin a fixé à 6,55 euros par action, le prix de son offre. Elle est ouverte depuis jeudi et court jusqu’au 12 juillet 2023 au soir pour les particuliers, les institutionnels pouvant participer à cette levée de fonds jusqu’au 13 juillet à 12h00, soit une petite semaine pour se pencher sur le dossier.

La société indique avoir d’ores et déjà reçu des engagements de souscription pour un montant de 4,9 millions d’euros - dont 1,6 million d’euros par compensation de créances - représentant 88,6% du montant initial de l’offre.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Bourse Direct ETF à 0 % de frais de transaction chez Bourse Direct, 2 ordres gratuits par mois | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | FREEDOM24 Jusqu'à 4 actions offertes d'une valeur maximale de 800 dollars (USD) chacune offerts aux utilisateurs versant un dépôt à partir de 5000 euros, sous conditions. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | TRADE REPUBLIC Frais réduits à 1 € fixe par transaction ! | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Après un ralentissement des IPO, l’entrée en bourse de ARM devrait relancer les introductions en bourse, tant le succès est attendu.

Vinpai a publié son agenda financier indicatif pour 2023-2024.

Vinpai a publié ses résultats financiers semestriels 2023.

Vinpai confirme la hausse de son chiffre d’affaires de 27 % sur l’exercice 2023.

La société Vinpai, récemment introduite en bourse, a indiqué une forte hausse de son chiffre d’affaires pour ce premier semestre 2024.

Cabasse Groupe introduit en bourse sa filiale Cabasse en réalisant ainsi une augmentation de capital.

L’introduction en bourse de Charwood Energy S.A. s’effectue à prix ouvert entre 11.38 et 15.38 euros. La date d’introduction est fixée au 8 juillet 2022. Les demandes de participation doivent être (...)

Fill Up Média annonce l’approbation de son Document d’Enregistrement par l’Autorité des marchés financiers dans le cadre de son projet d’introduction en bourse sur Euronext Growth® à (...)