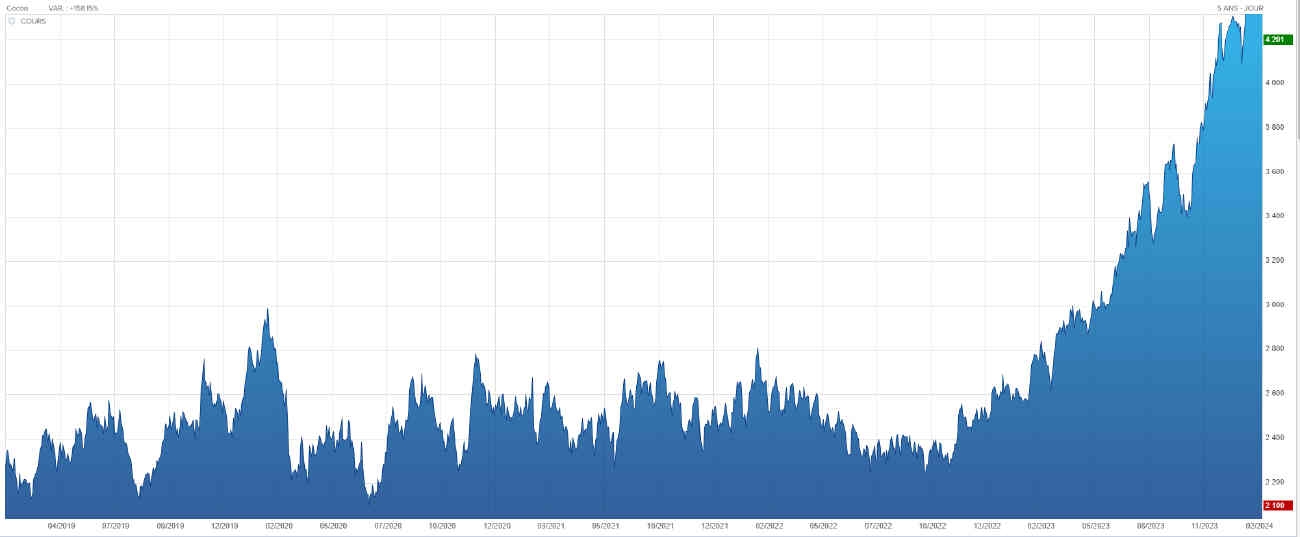

Chocolat : l’envolée des cours du cacao pose question (+100 % en 12 mois), qui mange tout ce chocolat ?

Au cours de l’année écoulée, les prix du cacao ont grimpé de plus de 100 %, dont une hausse notable de 27 % au cours de cette année.

Alors que le cours des céréales s’affiche en baisse, le cours du cacao continue de s’enflammer. L’or et le pétrole suivent sans emballement.

Bénéficiez d’une offre exceptionnelle chez YOMONI : jusqu’à 2000 euros offerts grâce au code MONPER25. Si vous envisagez d’ouvrir un PER, la souscription peut être réalisée en quelques minutes dans un cadre clair et piloté. Si vous détenez déjà un PER auprès d’un autre établissement, vous avez également la possibilité de le transférer sans frais et de bénéficier de l’offre dans les mêmes conditions. Avec Yomoni Retraite+, vous profitez d’un PER piloté en ETF, simple à ouvrir, transparent, et aux frais parmi les plus compétitifs du marché grâce à une gestion facturée 1,6 % par an seulement, sans aucun frais d’entrée, de versement ou d’arbitrage.

Les cours à terme du cacao ont poursuivi leur ascension parabolique le mois dernier, augmentant de plus d’un tiers pour enregistrer la plus forte hausse mensuelle depuis 22 ans. La hausse, qui s’est accélérée à la fin de l’année dernière, a vu le prix des contrats à terme à New York atteindre un niveau record de plus de 6 000 USD la tonne, soit environ 2,5 fois plus que la moyenne sur cinq ans observée avant 2023.

Cette évolution s’explique par un déficit plus important que prévu en 2023-24 - le troisième consécutif - en raison de l’évolution défavorable de la situation en Afrique de l’Ouest, première région productrice au monde, qui représente environ 75 % de la production mondiale. Les fortes pluies tombées au début de la saison ont endommagé les cultures et propagé des maladies avant que les arbres vieillissants ne soient confrontés à la chaleur et à la sécheresse. Tous ces facteurs ont contribué à la baisse de la production et les petits producteurs n’ont pas profité des retombées économiques, ils continueront à avoir du mal à se procurer les pesticides et les engrais nécessaires mais coûteux pour lutter contre les maladies tout en maintenant la production des arbres vieillissants.

Les arrivées de sacs des producteurs de cacao dans les ports de Côte d’Ivoire, le premier expéditeur, sont actuellement en baisse d’environ un tiers par rapport à l’année dernière, et avec la récolte de mi-saison, après mars, s’annonce également difficile, ce qui a suscité des inquiétudes quant à la disponibilité du cacao pour satisfaire aux obligations de vente déjà convenues, laissant potentiellement certains des principaux producteurs de chocolat à court d’argent, les obligeant à entrer sur le marché des contrats à terme pour sécuriser leurs approvisionnements, se transformant par inadvertance en acheteurs de contrats à terme plutôt qu’en vendeurs normaux (activité de couverture). L’examen des données hebdomadaires du Commitment of Traders montre que les producteurs sont de plus en plus les principaux acheteurs, car ils réduisent leurs positions courtes, tandis que les fonds spéculatifs sont vendeurs nets depuis plusieurs semaines, réduisant ainsi leur position longue nette à son niveau le plus bas depuis 11 mois.

Nous maintenons nos perspectives haussières pour l’or et l’argent, mais comme nous l’avons souligné à plusieurs reprises au cours des derniers mois, les deux métaux sont susceptibles d’augmenter de manière significative jusqu’à ce que nous comprenions mieux la mise en œuvre des futures baisses de taux américaines. Jusqu’à la première réduction, le marché peut parfois se précipiter, en accumulant des attentes de réduction des taux à des niveaux qui rendent les prix vulnérables à une correction. Dans cette optique, l’orientation à court terme de l’or et de l’argent continuera d’être dictée par les données économiques à venir et leur impact sur le dollar, les rendements et, surtout, les attentes en matière de réduction des taux d’intérêt.

Le marché des taux d’intérêt à court terme reste l’un des points clés, puisqu’il est passé de plus de six réductions de 25 points de base des taux américains cette année à moins de quatre, tandis que les paris sur le calendrier de la première réduction ont été repoussés au mois de juin, ce qui laisse potentiellement une fenêtre très étroite pour les réductions restantes. Cela suppose qu’il est peu probable que le FOMC réduise les taux à l’approche de l’élection présidentielle américaine de novembre, afin d’éviter d’être accusé de favoritisme envers le président sortant.

Cela dit, l’or a réussi à se défendre très solidement le mois dernier contre un dollar plus fort et des rendements du Trésor en hausse, en particulier le rendement à 2 ans qui a augmenté de plus de 40 points de base pour atteindre 4,62 %, augmentant ainsi une fois de plus le coût d’opportunité de la détention d’une position en or sans coupon. Dans l’ensemble, le métal a terminé le mois avec une légère perte et avant la publication tant attendue du déflateur de base de l’indice PCE américain de jeudi, l’indicateur d’inflation préféré de la FED, l’or s’est comporté comme un ressort enroulé, voulant s’échanger à la hausse malgré les vents contraires des rendements, mais retenu par les inquiétudes concernant une surprise inflationniste. Cependant, les chiffres étant conformes aux attentes, le métal jaune a progressé, se rapprochant ainsi du plus haut de février à 2065 USD l’once.

Les contrats à terme sur le pétrole brut WTI et Brent continuent de s’échanger dans des fourchettes relativement étroites, le WTI se situant entre 76 et 80 USD et le Brent entre 81 et 84 USD, l’accent étant mis sur les échanges techniques à un moment où les facteurs fondamentaux ont eu du mal à dicter la direction des prix.

Dans l’ensemble, nous continuons de penser que le Brent et le WTI resteront probablement dans une fourchette, respectivement autour de 80 USD et 75 USD le baril au cours du premier trimestre et du prochain, mais les risques de perturbation au Moyen-Orient et les restrictions de production de l’OPEP+ pourraient faire pencher le rapport risque/récompense vers la hausse. À court terme, le marché se concentrera sur le WTI et sur la question de savoir si les opérateurs parviendront à pousser le prix à travers la résistance juste en dessous de 80 USD, un niveau qui a été défié sans succès la semaine dernière. Le Brent, quant à lui, a encore du travail à faire avant de tenter une rupture, le niveau à surveiller étant un peu plus élevé, à 85 USD.

Une certaine force fondamentale sous-jacente est apparue au cours du mois dernier, les écarts de prix croissants entre les contrats mensuels indiquant des perspectives plus robustes dans certaines parties du marché physique. À court terme, l’attention reste concentrée sur la mer Rouge, où les attaques des Houthis se poursuivent, et sur la réunion de l’OPEP+ de la semaine prochaine, qui devrait déboucher sur une prolongation, au-delà du mois de mars, de l’accord actuel visant à limiter la production.

Les matières premières ont subi un recul généralisé mais modéré le mois dernier, tous les secteurs se négociant à la baisse, principalement sous l’effet d’une troisième baisse mensuelle des céréales après que le secteur ait atteint son plus bas niveau en trois ans dans un contexte d’offre abondante, ce qui a conduit la position spéculative à découvert à un niveau record. Dans l’ensemble, l’indice Bloomberg Commodity Total Return (BCOM), qui suit un panier de 24 contrats à terme sur les principales matières premières, presque également répartis entre l’énergie, les métaux et l’agriculture, s’est négocié en baisse de 1,5 %, soit une quatrième baisse mensuelle.

Le cacao a augmenté d’un tiers, enregistrant sa plus forte hausse mensuelle en 22 ans, alors que la crise de l’approvisionnement en Afrique de l’Ouest continue de causer des dégâts dans l’industrie du chocolat. En bas du tableau, le gaz naturel de l’UE subit de nouvelles pertes en raison d’une offre abondante et d’un climat doux à la fin de l’hiver, et en partie lié à cela, le contrat d’émission ECX qui a chuté près de son plus bas niveau en trois ans - et qui a diminué de plus de moitié par rapport au pic de l’année dernière. Pour rester sur le thème de l’énergie, il est intéressant de noter que sans le contrat notoirement volatil du gaz naturel américain, qui a chuté à son plus bas niveau depuis près de quatre ans, la perte de l’indice BCOM aurait été inférieure à 1 %, le pétrole brut et les produits pétroliers se négociant tous à la hausse sur fond de signes émergents de force sous-jacente.

Ailleurs, le mois a été relativement calme dans l’espace des métaux, les métaux industriels et précieux subissant tous deux de légères baisses. Une performance relativement décente au cours d’un mois où les données économiques chinoises ont continué à décevoir tandis que les rendements du Trésor américain se sont envolés après que la force des données américaines ait encore retardé le calendrier prévu de la première et de l’ampleur des réductions ultérieures des taux d’intérêt aux États-Unis.

Wall Street a atteint de nouveaux records le mois dernier et, comme on pouvait s’y attendre compte tenu de l’engouement pour l’IA et de l’importance accordée à la défense, les paniers thématiques de Saxo affichent de fortes hausses depuis le début de l’année pour la défense et les semi-conducteurs, suivis par les méga-capitalisations et la cybersécurité. En bas du tableau, nous trouvons quatre paniers qui incluent des sociétés impliquées dans les matières premières et la transformation verte.

Au cours de l’année écoulée, avec l’augmentation des coûts de financement et la perspective récente que les taux ne soient pas réduits au même rythme que prévu, les industries à forte intensité de capital impliquées dans le développement de solutions dans le cadre de la transformation verte, de l’énergie renouvelable et du stockage de l’énergie ont toutes subi de fortes baisses. Outre les coûts de financement élevés, ces industries ont également souffert d’une forte baisse des prix du gaz naturel qui a augmenté le coût relatif du développement de solutions alternatives.

Dans le même ordre d’idées, un autre marché a connu une forte baisse ces derniers mois : le coût d’achat des compensations carbone en Europe, le contrat d’émission ECX ayant chuté à un moment donné à près de 50 euros par tonne, contre 105 euros l’année dernière à la même époque. L’effondrement du coût du paiement de la pollution s’explique en partie par le fait que le réseau électrique européen s’assainit si rapidement qu’il détruit la demande de permis carbone. Le déploiement massif de parcs solaires et éoliens dans l’UE au cours des deux dernières années, la reprise de la production d’énergie nucléaire en France, la baisse de l’activité industrielle et la douceur de l’hiver ont entraîné une forte baisse des prix du gaz naturel, ce qui a réduit la demande de charbon, plus polluant.

Jusqu’à l’année dernière, la transformation de l’énergie et l’accent mis sur la lutte contre les émissions nocives avaient favorisé une forte hausse des prix des émissions, ce qui avait entraîné une bulle spéculative à long terme, les négociants/spéculateurs estimant que la situation ne pouvait qu’évoluer à la hausse. Cette bulle spéculative, dont la valeur a presque été divisée par deux au cours de l’année écoulée, a éclaté, ce qui a réduit la pression à la vente. Dans l’ensemble, toutefois, les perspectives de reprise dépendent de l’activité économique et de l’éventualité d’une reprise dans les industries grosses consommatrices d’énergie qui ont souffert de la flambée des prix du gaz l’année dernière.

Le marché des quotas d’émission étant appelé à se resserrer considérablement dans le courant de la décennie - étant donné que davantage de groupes industriels devront acheter des autorisations - un plancher sera finalement trouvé, mais il reste à savoir si ce plancher sera supérieur à 50 euros, ce qui dépendra, entre autres facteurs, de la capacité de l’Europe à éviter un ralentissement économique prolongé.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Bourse Direct Jusqu'à ETF iShares éligibles PEA : frais de transaction à seulement 0.99€ quel que soit le montant investi ! | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Bourse Direct Jusqu'à ETF iShares éligibles PEA : frais de transaction à seulement 0.99€ quel que soit le montant investi ! | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Fortuneo Jusqu'à Frais de courtage offerts sur 100 ordres d'un montant compris entre 500 € et 10000 € par ordre pour une 1ère ouverture ou un 1er transfert chez Fortuneo d'un compte-titres ordinaire ou d'un PEA ou d'un PEA-PME | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Au cours de l’année écoulée, les prix du cacao ont grimpé de plus de 100 %, dont une hausse notable de 27 % au cours de cette année.

Le petit chocolat avec votre café va devenir un luxe. Les cours du café explosent également.

Les marchés actions stagnent, faute de nouveaux catalyseurs. Toute l’attention porte sur ce qui devrait être une baisse restrictive des taux d’intérêt de la part du FOMC ce (...)

Comme chaque année, Saxo Bank fait sa liste de cygnes noirs. Chute des cryptos, la sécurité cassée par les ordinateurs quantiques, Taylor Swift change la mentalité américaine, une IA devient CEO d’une (...)

Ce n’est qu’un sondage de plus, mais les Français, face à tant d’incertitudes, préfèrent lever le pied sur les dépenses pour Noël. Le budget alloué est revu à la baisse de (...)

2001-2025 — FranceTransactions.com © Mon Epargne Online