RAISIN

Raisin est un intermédiaire financier en comptes à terme. Arrivé sur le marché français en 2016, son objectif est dénicher les meilleures offres de comptes à terme dans toute la zone (...)

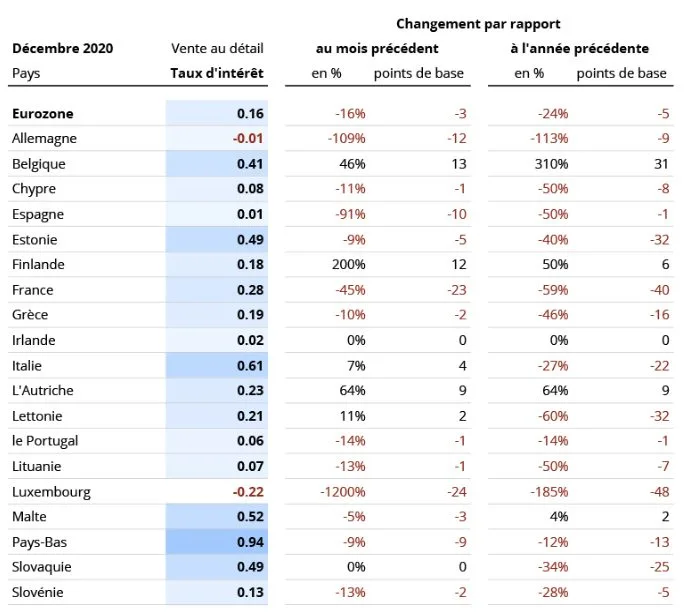

Notre monde marche sur la tête. Et ce n’est pas fini ! Avec le grand retour de l’inflation, voici qu’Outre-Rhin, le taux moyen des dépôts à court terme (comptes à vue, livrets, etc.) devient négatif. Inédit. En France, si le taux moyen reste très bas (0.28%), il n’est pas encore prêt pour passer dans le rouge. Et l’épargne réglementée (Livret A, LDDS, PEL, etc.) sauvegarde encore l’épargne de précaution.

Compte à termeQuel est le meilleur compte à terme ?Raisin

Publié le par Denis LapalusBénéficiez d’une offre exceptionnelle chez YOMONI : jusqu’à 2000 euros offerts grâce au code MONPER25. Si vous envisagez d’ouvrir un PER, la souscription peut être réalisée en quelques minutes dans un cadre clair et piloté. Si vous détenez déjà un PER auprès d’un autre établissement, vous avez également la possibilité de le transférer sans frais et de bénéficier de l’offre dans les mêmes conditions. Avec Yomoni Retraite+, vous profitez d’un PER piloté en ETF, simple à ouvrir, transparent, et aux frais parmi les plus compétitifs du marché grâce à une gestion facturée 1,6 % par an seulement, sans aucun frais d’entrée, de versement ou d’arbitrage.

En Allemagne, jusqu’alors certaines banques seulement appliquaient un taux négatif à leurs clients, sur les dépôts à vue, ou sur les placements de court terme. Mais désormais, la moyenne du taux de rendement sur l’ensemble du pays est devenue négative, à -0.01%. Rien de dramatique à ce niveau de taux, mais tout de même, un drôle de monde. Au Luxembourg, le taux moyen est de -0.22%, selon les données publiées par la BCE pour le mois de décembre 2020. Ce n’est déjà plus la même histoire.

C’est fait. C’était attendu et le cauchemar pour les épargnants allemands perdurent. Ils vont devoir investir leur pactole, dans quelque chose, peu importe, ou alors laisser leurs euros sous leur matelas. L’argent laissé sur les comptes à vue et les placements court terme (moins d’une année) est à bannir. Évidemment, vous devez ajouter à cette situation ubuesque l’inflation qui revient en force.

Les consommateurs et les entreprises sont confrontés à la perspective de payer des pénalités importantes. Selon la dernière analyse de Raisin (intermédiaire européen de placements épargne), le taux d’intérêt moyen offert en Allemagne est inférieur à zéro, l’Espagne se situe au seuil du zéro et les Français ne font pas exception avec un taux moyen extrêmement bas. Ceux-ci sont en partie protégés par les taux de rendement, même faibles mais garantis par le gouvernement à travers les livrets réglementés (livret A, LDDS..). Cependant, si on prend en compte les derniers chiffres de l’inflation annoncés par la BCE à savoir 0,9% pour le premier trimestre 2021, l’épargnant européen subit une perte de pouvoir d’achat réelle.

L’épargnant européen risque d’être doublement pénalisé, entre d’une part des taux de rendements inférieurs à l’inflation et d’autre part, la possibilité d’avoir à payer des frais sur leur compte courant et leur compte d’épargne. En effet, la plupart des banques domestiques sont excédentaires en termes de liquidités et subissent une « pénalité » de la BCE lorsqu’elles placent cet excédent auprès de cette dernière (Analyse mensuelle de janvier). Ce phénomène est d’autant plus accentué par le comportement des ménages qui, face à la crise sanitaire, thésaurisent ou consacrent une plus grosse partie de leur budget à l’épargne (L’Europe ou le royaume de l’argent mort-vivant).

Pour compenser ces lourdes charges, certaines banques notamment en Suisse, Allemagne, Danemark, les Pays-Bas et Italie ont commencé à répercuter les coûts sur leurs clients. Certaines banques françaises privées ont également suivi cette tendance mais cette problématique est bien plus complexe pour les banques commerciales qui facturent déjà des frais de tenue de comptes et craignent la concurrence si elles étaient seules à appliquer cette politique. Aussi, elles doivent s’assurer que leurs systèmes informatiques et opérationnels permettent l’application de taux d’intérêt négatifs dans le calcul des intérêts et du capital à rembourser.

Non, pas pour le moment et pas en l’état. D’après un rapport de la Banque de France sur les taux d’intérêt négatifs (Rapport sur la problématique des taux d’intérêts négatifs, 2017), « le code civil envisage uniquement les flux de l’emprunteur vers le prêteur et non l’inverse. Une telle pratique des taux d’intérêts négatifs serait susceptible de remettre en cause cette analyse classique en droit civil. » Bien sûr, le cadre réglementaire peut évoluer. A défaut, il existe aussi des solutions alternatives, comme l’application de frais de gestion.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret CASHBEE Taux boosté de 3% bruts pendant 2 mois dans la limite de 200.000 € de versement | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Raisin est un intermédiaire financier en comptes à terme. Arrivé sur le marché français en 2016, son objectif est dénicher les meilleures offres de comptes à terme dans toute la zone (...)

Nouvelle offre de comptes à terme accessibles via la plateforme Raisin. La banque d’origine égyptienne MISR, via sa succursale en France, propose aux particuliers des taux attractifs pour des (...)

Placer ses liquidités au meilleur taux dans la zone Euro, c’est le mot d’ordre de Raisin. Cette plateforme permet de choisir les meilleures offres de compte à terme, parmi ses banques partenaires, (...)

NOUVEAUTÉ ! L’offre de bienvenue Cashbee, un taux boosté de 3% brut, pendant 2 mois, sur le livret épargne CFCAL.

NOUVEAUTÉ ! Livret épargne : Fortuneo propose une nouvelle offre promotionnelle pour ses nouveaux clients : un taux boosté de 5% brut pendant 3 mois.

M.Trump a lancé son compte épargne éponyme, 1000$ offerts à la naissance à tout enfant américain, à compter du 4 juillet 2026. Un livret A à la sauce barbecue.

2001-2025 — FranceTransactions.com © Mon Epargne Online