MiiMOSA : Sophie CUCHEVAL nommée Directrice de l’Impact

MiiMOSA, leader du financement dédié à l’agriculture et à l’alimentation, annonce ce jour la nomination de Sophie Cucheval au poste de Directrice de l’Impact.

Largement répandue dans les processus d’investissement, l’intégration des critères ESG est une première étape. L’urgence écologique et sociale nécessite aujourd’hui d’aller plus loin en privilégiant la recherche d’un impact positif concret et mesurable.

Épargne verteFinance à impactInvestissement durable

Publié le par Julie FardouxBénéficiez d’une offre exceptionnelle chez YOMONI : jusqu’à 2000 euros offerts grâce au code MONPER25. Si vous envisagez d’ouvrir un PER, la souscription peut être réalisée en quelques minutes dans un cadre clair et piloté. Si vous détenez déjà un PER auprès d’un autre établissement, vous avez également la possibilité de le transférer sans frais et de bénéficier de l’offre dans les mêmes conditions. Avec Yomoni Retraite+, vous profitez d’un PER piloté en ETF, simple à ouvrir, transparent, et aux frais parmi les plus compétitifs du marché grâce à une gestion facturée 1,6 % par an seulement, sans aucun frais d’entrée, de versement ou d’arbitrage.

La finance responsable gagne du terrain. En France, l’encours de la gestion Investissement Responsable représentait fin 2021 un tiers des encours sous gestion (soit 1,6 Mds€ sur un total de 4.8 Mds€ selon la publication de l’AFG sur l’industrie française de la gestion d’actifs). Au cours des dernières années, le développement des labels comme le Label ISR ainsi que les évolutions de la réglementation ont accompagné la prise de conscience des investisseurs. Depuis mars 2021, le règlement européen SFDR (Sustainable Finance Disclosure) oblige ainsi les sociétés de gestion à classer leurs fonds en fonction de leur profil de durabilité (articles 6, 8 et 9). Les fonds article 9 se distinguent en ayant pour objectif l’investissement durable. Leur succès grandissant met en lumière la volonté des investisseurs de participer à la transition écologique et sociale. C’est justement l’objectif de l’investissement à impact, qui nécessite que l’évaluation de l’impact en question puisse s’appuyer sur l’exploitation adéquate de données disponibles, ou sur le développement de nouveaux indicateurs relatifs à l’intention visée.

L’investissement à impact : une nouvelle étape vers une économie plus responsable

En déterminant des objectifs clairs de bénéfice environnemental et social ou de transformation positive sur des enjeux de développement durables, l’investissement à impact apporte une réponse aux nouvelles aspirations des investisseurs. Si ce dernier n’a pas encore de définition univoque, de nombreuses organisations ont travaillé sur des éléments de référence, comme historiquement le Global Impact Investing Network (GIIN) ou plus récemment le FIR et Finance for Tomorrow en France. La description la plus couramment admise est celle d’un investissement réalisé avec l’intention de générer un impact environnemental ou social positif et mesurable, en plus de générer un rendement financier.

On considère généralement que l’investissement à « impact » répond à un objectif de développement durable, notamment les 17 objectifs identifiés par l’ONU (les ODD) ou ceux fixés par l’Accord de Paris, et qu’il se différencie de l’ISR classique en cela qu’il priorise la recherche d’un objectif ESG, avec un fort degré de transformation recherchée. Trois critères permettent d’appréhender l’investissement à impact : les principes d’intentionnalité, d’additionnalité (valeur ajoutée du fonds à impact) et de mesurabilité, qui se subdivisent eux-mêmes en différents axes nécessaires à leur bonne prise en compte : stratégie, indicateurs, horizon d’investissement, outils de reporting, etc.

Si l’investissement à impact dispose de cadres d’analyse qui se précisent, il reste encore de taille modeste, avec moins de 1% des encours globaux estimés à l’échelle mondiale. Il est néanmoins en pleine expansion, avec un taux de croissance global de 42% entre 2019 et 2020 selon le GIIN. Chez BFT IM, nous observons un intérêt grandissant de nos clients pour l’inclusion de fonds thématiques à impact au sein de leurs gammes de fonds durables. Au niveau de notre groupe d’appartenance Amundi ce sont 20mds€ d’encours sous gestion à impact qui devraient être atteints d’ici à 2025.

En France, l’investissement à impact peut se traduire en différentes priorités environnementales et sociales. BFT IM a choisi de travailler sur le thème de l’emploi en France, car l’emploi constitue le principal moteur d’impact sociétal des entreprises. L’emploi permet de satisfaire les besoins fondamentaux des individus, il crée du lien social, un sentiment d’appartenance et de contribution à la société. Il s’agit d’un vecteur essentiel d’inclusion et de cohésion sociale. Sous contrôle de cadres d’analyse précis et d’indicateurs nets, la recherche de l’impact devient le critère essentiel de l’investissement, au même titre que la recherche de performance financière. Certes, l’investissement à impact doit encore relever certains défis méthodologiques mais en fixant à chaque investissement un objectif prioritaire, il apparaît comme une stratégie ciblée et soucieuse de son efficacité pour relever les défis gigantesques posés par la transition vers une économie décarbonée et socialement responsable.

Avec 36 milliards d’euros [1] d’actifs gérés pour le compte de clients institutionnels et distributeurs, BFT Investment Managers fait partie des dix premières sociétés de gestion sur le marché français des OPC. Depuis plus de 35 ans, la performance de ses solutions d’investissement sur toutes les classes d’actifs (monétaire, obligataire, actions et multi assets), associée à une gestion rigoureuse des risques, constitue la première de ses missions. Filiale d’Amundi, BFT Investment Managers combine la réactivité d’une entreprise à taille humaine associée à la puissance du leader européen de l’Asset Management. Fidèle à la raison d’être de son groupe d’appartenance, BFT Investment Managers cherche « à agir chaque jour dans l’intérêt de ses clients et de la société » en étant un acteur du financement durable de l’économie. Avec 100 % des encours de ses gammes de fonds ouverts[d’actifs gérés pour le compte de clients institutionnels et distributeurs, BFT Investment Managers fait partie des dix premières sociétés de gestion sur le marché français des OPC. Depuis plus de 35 ans, la performance de ses solutions d’investissement sur toutes les classes d’actifs (monétaire, obligataire, actions et multi assets), associée à une gestion rigoureuse des risques, constitue la première de ses missions. Filiale d’Amundi, BFT Investment Managers combine la réactivité d’une entreprise à taille humaine associée à la puissance du leader européen de l’Asset Management. Fidèle à la raison d’être de son groupe d’appartenance, BFT Investment Managers cherche « à agir chaque jour dans l’intérêt de ses clients et de la société » en étant un acteur du financement durable de l’économie. Avec 100 % des encours de ses gammes de fonds ouvert] d’actifs gérés pour le compte de clients institutionnels et distributeurs, BFT Investment Managers fait partie des dix premières sociétés de gestion sur le marché français des OPC. Depuis plus de 35 ans, la performance de ses solutions d’investissement sur toutes les classes d’actifs (monétaire, obligataire, actions et multi assets), associée à une gestion rigoureuse des risques, constitue la première de ses missions. Filiale d’Amundi, BFT Investment Managers combine la réactivité d’une entreprise à taille humaine associée à la puissance du leader européen de l’Asset Management. Fidèle à la raison d’être de son groupe d’appartenance, BFT Investment Managers cherche « à agir chaque jour dans l’intérêt de ses clients et de la société » en étant un acteur du financement durable de l’économie. Avec 100 % des encours de ses gammes de fonds ouverts [2] ayant obtenus le label ISR d’Etat, BFT Investment Managers redonne un sens au rendement et ambitionne d’aller encore plus loin avec une démarche « Investir en France avec impact » comme en témoigne BFT France Emploi ISR, son premier fonds à impact.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Lucya by AXA (AXA FRANCE VIE) 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Croissance Avenir (SURAVENIR) Jusqu'à 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Placement Direct Vie (SWISS LIFE ASSURANCE ET PATRIMOINE) Jusqu'à 800€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

[1] au 30 septembre 2021. Données BFT Investment Managers.

[2] Périmètre des fonds éligibles, hors fonds à échéance.

MiiMOSA, leader du financement dédié à l’agriculture et à l’alimentation, annonce ce jour la nomination de Sophie Cucheval au poste de Directrice de l’Impact.

La bourse Shine, dédiée à l’entrepreneuriat des femmes engagées, s’adresse aux solo-entrepreneuses, des femmes dirigeantes et des mompreneuses porteuses de projets à impact positif ayant besoin d’un (...)

Après avoir défini ce qu’était la finance à impact, voici que les outils de détermination quantitatif arrivent. Le groupe de place Impact animé par Finance for Tomorrow va proposer un système (...)

L’AMF a publié le résultat de deux études montrant l’importance qu’accordent les épargnants à l’impact de leurs placements sur l’environnement. La semaine de la finance responsable (début octobre) précède (...)

Une des principales agences de notation, S&P Global, a confirmé ne plus tenir compte des critères ESG, sous forme de notes numériques, dans ses analyses. Les critères ESG étant trop discutables, (...)

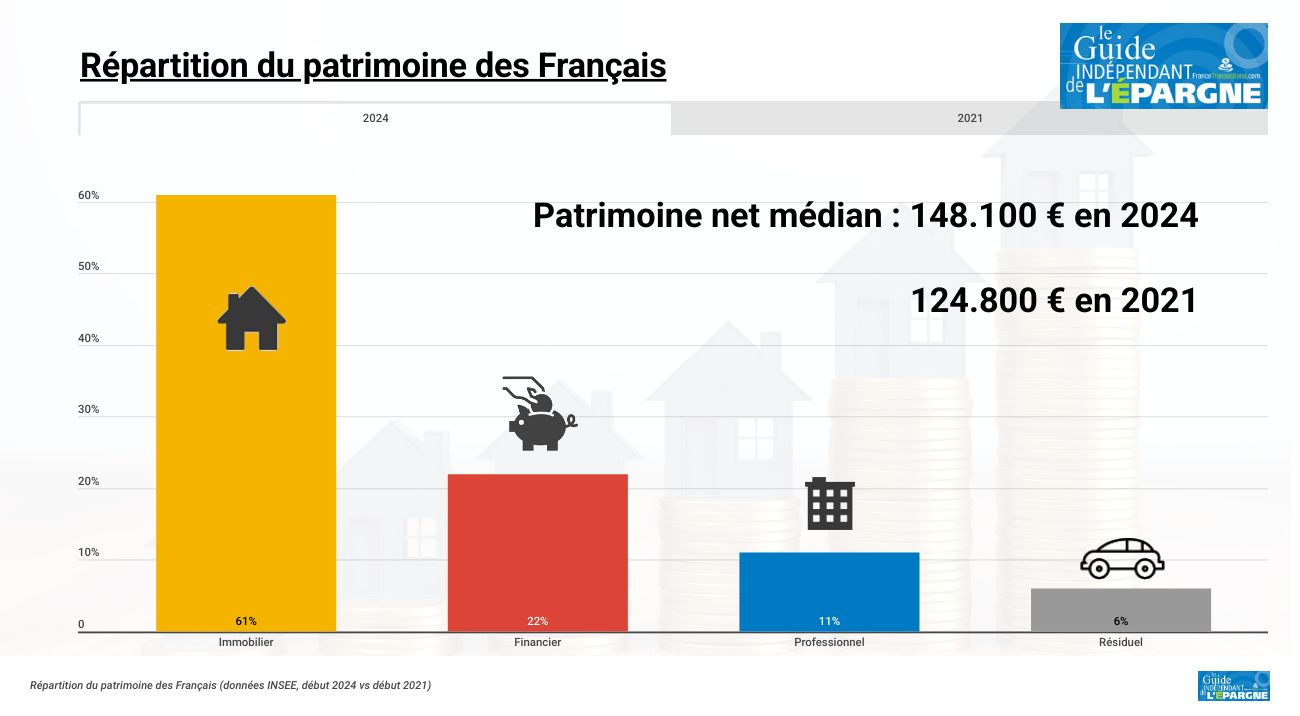

L’INSEE a publié une nouvelle étude sur le patrimoine brut et net des Français, une mise à jour intéressante, la dernière datant de 2021. Le patrimoine net des Français ressort en forte hausse sur ces (...)

CIBOX lance une émission obligataire via la plateforme LITA.co, durée d’emprunt de 5 ans, coupon de 11%. Montant minimum pour investir de 600€. Détails.

CœurForest 2 étoffe son patrimoine forestier avec l’acquisition de la forêt de PONTCHARRAUD, joyau de Tronçais.

2001-2025 — FranceTransactions.com © Mon Epargne Online