Fiscalité PER 2025 (Plan épargne retraite)

Fiscalité 2025 des PER : réduction d’impôt sur les versements, imposition du capital, quelles sont les règles fiscales portant sur le PER ?

Afin de border les allocations d’actifs et ainsi de protéger les épargnants contre une trop forte exposition aux risques de marché à l’approche du départ en retraite, le gouvernement impose des allocations d’actifs minimale en produits d’investissement à faible risque, selon le profil d’investisseur et l’horizon de placement de l’épargnant.

Epargne retraitePER (Plan Épargne Retraite)Profil de gestionUnité de compte

Publié le par Denis LapalusBénéficiez d’une offre exceptionnelle chez YOMONI : jusqu’à 2000 euros offerts grâce au code MONPER25. Si vous envisagez d’ouvrir un PER, la souscription peut être réalisée en quelques minutes dans un cadre clair et piloté. Si vous détenez déjà un PER auprès d’un autre établissement, vous avez également la possibilité de le transférer sans frais et de bénéficier de l’offre dans les mêmes conditions. Avec Yomoni Retraite+, vous profitez d’un PER piloté en ETF, simple à ouvrir, transparent, et aux frais parmi les plus compétitifs du marché grâce à une gestion facturée 1,6 % par an seulement, sans aucun frais d’entrée, de versement ou d’arbitrage.

Les premiers plans d’épargne retraite (PER) devraient être proposés aux épargnants à partir du mois d’octobre 2019. La fiscalité de ces PER devant être entérinée par le projet de loi de finances 2020, généralement adopté en fin d’année civile, il conviendra donc de ne pas se précipiter. Concernant les allocations d’actifs, nous allons retrouver les fonds euros et les unités de compte, comme en assurance-vie, pour la majorité des PER (commercialisés par les assureurs). Le gouvernement a souhaité imposer des profils d’allocation minimum en fonds peu risqués, afin de protéger les épargnants.

Afin de protéger les épargnants, l’article L. 224-3 du code monétaire et financier, publié au journal officiel du 10 août 2019, définit les profils d’investissement des allocations. Le gouvernement a souhaité simplifier les choses en ne retenant que 3 profils d’investisseurs, au lieu des traditionnels 4 profils identifiés par les Conseillers en Gestion de Patrimoine. Le profil sécuritaire n’a pas été retenu. Les assureurs l’ont donc emporté sur ce point. Épargner pour sa retraite devrait rimer nécessairement avec prise de risques. Ainsi ces 3 profils se nomment : « prudent horizon retraite », « équilibré horizon retraite » et « dynamique horizon retraite ». Après validation du profil d’investisseur par le conseiller financier, les allocations minimales en actifs peu risqués doivent être respectées, selon l’horizon de placement du PER. La date cible de sortie pouvant être toute autre que celle du départ en retraite, puisque le PER pourra servir également au financement de sa résidence principale.

| Horizons | Profils d’investissement | ||

|---|---|---|---|

| de placement | Prudent horizon retraite | Équilibré horizon retraite | Dynamique horizon retraite |

| Moins de 2 ans | 90% |

70% |

50% |

| Entre 2 et 5 ans | 80% |

50% |

30% |

| Entre 5 et 10 ans | 60% |

20% |

Aucun minimum imposé |

| Plus de 10 ans | 30% |

Aucun minimum imposé | Aucun minimum imposé |

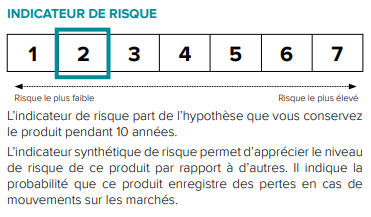

Les actifs présentant un profil d’investissement à faible risque sont ceux sont dont l’indicateur synthétique de risque et de rendement est inférieur ou égal à 3 (sur une échelle de 7). Cet indicateur synthétique est mentionné à l’article 8 du règlement européen (UE) n° 583/2010 de la Commission européenne du 1er juillet 2010.

La majorité des SCPI, éligibles en assurance-vie, affectées d’un niveau de risque de 3 devraient être donc également éligibles aux profils d’investissements, même le plus prend, sans contrainte de répartition.

En l’absence de cet indicateur synthétique de risque et de rendement pour certains actifs du plan, les actifs présentant un profil d’investissement à faible risque sont ceux dont un indicateur de risque et de rendement calculé par le gestionnaire selon une méthode analogue à celle prévue au règlement susmentionné, est inférieur ou égal à 3. Lorsque le plan d’épargne retraite donne lieu à l’adhésion à un contrat d’assurance, les engagements présentant un profil d’investissement à faible risque sont ceux exprimés en unités de compte constituées par ces mêmes actifs, ainsi que les engagements exprimés en euros et les engagements exprimés en parts de provision de diversification dont le terme de la garantie est antérieur à la date de liquidation envisagée par le titulaire.

Les seuils mentionnés au présent article s’apprécient au moment des réallocations par le gestionnaire, qui interviennent au minimum une fois par semestre.

Le plan d’épargne retraite mentionne la date de liquidation envisagée par le titulaire, qui peut être modifiée à tout moment par ce dernier.

Pour l’application de l’article D. 224-3 du code monétaire et financier, sauf mention contraire et expresse du titulaire, les versements sont affectés, selon une allocation permettant de réduire progressivement les risques financiers correspondant à un profil d’investissement « équilibré horizon retraite ».

En cas de changement de gestionnaire en application de l’article L. 224-6 du code monétaire et financier, le nouveau plan d’épargne retraite doit inclure des allocations dont les profils d’investissement, au sens du présent article, sont équivalents à ceux des allocations prévues dans le plan d’origine. Le délai maximal de transfert d’un PER d’un gestionnaire vers un autre est fixé à 2 mois, après réception de toutes les pièces justificatives. Ce qui est juste énorme.

Le relevé annuel d’informations sur le PER reprend les éléments classiques pour tous les produits financiers, à savoir, tous les indicateurs de performances, mais également, depuis 2018, tous les frais ponctionnés, avec leur ventilation en % et en montants auprès des différents intermédiaires (banques, conseillers financiers, courtiers, etc.).

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | YOMONI RETRAITE+ (SPIRICA) Jusqu'à 2 000€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | GARANCE VIVACITE (GARANCE) Jusqu'à 750€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | PER PLACEMENT-DIRECT RETRAITE ISR (UMR) Jusqu'à 1 200€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

Fiscalité 2025 des PER : réduction d’impôt sur les versements, imposition du capital, quelles sont les règles fiscales portant sur le PER ?

François Carlier, délégué général de l’association de consommateurs CLCV, met en garde contre un potentiel risque de perte d’avantages pour les épargnants équipés de contrats Madelin collectifs, à taux (...)

C’est parti pour les Plans épargne retraite (PER) ! Le décret complétant la création des nouveaux produits d’épargne retraite afin de renforcer l’attractivité de cette épargne de long terme, et de (...)

La loi PACTE instaure la mise du PER (plan épargne retraite) secouant ainsi tout le marché des produits d’épargne retraite. La grande nouveauté étant l’uniformisation de l’épargne retraite, avec en (...)

C’était attendu, la réforme des retraites ne sera pas un long fleuve tranquille. Mais cette fois-ci, c’est surprise, surprise... Emmanuel Macron préfère désormais un accord sur la durée de cotisation (...)

Les nouveaux PER (Plans Epargne Retraite) sont attendus dès début octobre. Il conviendra évidemment de ne pas se précipiter. En revanche, quid des règles fiscales des PERP actuelles ? Elles pourraient (...)

Le PERIN FAR PER d’Agipi est distribué par les agents AXA. Assuré par AXA, ce PERIN repose sur un contrat d’assurance-vie.

de AGIPI/AXA Avis, Rendements, Frais, Bonus

En octobre 2025, les versements sur les PER assurantiels s’élèvent à 1,4 milliard d’euros, soit 16 % par rapport au même mois de 2024.

Crédit Agricole propose une prime de 100 euros offerts pour tout versement initial de 3500€ sur le PER maison : le PER Perspective. Les frais sur versements sont ramenés à (...)

Le dernier sondage Odoxa pour Groupama, concernant les Français et la retraite, confirme que les épargnants mettent de plus en plus de côté pour leur retraite.

2001-2025 — FranceTransactions.com © Mon Epargne Online