Après quelques hésitations, les principaux nuages se dissipent. Toutefois, le traditionnel rallye de fin d’année pourrait bien être attendu du tournant au mois de décembre 2021, inflation, crise de la dette, remontée des taux, un cocktail détonnant. Boire ou conduire...

mercredi 27 octobre 2021, par Denis Lapalus

Rallye boursier de fin d’année en 2021 ?

Comme en 2019, les journalistes financiers ne vont pas tarder à faire semblant de se poser la question afin de déterminer si le rallye de fin d’année aura bien lieu en cette fin d’année 2021. Le mois de novembre serait un mois propice aux rallyes. Évidemment, aucune réponse claire ne sera donnée, puisqu’il est totalement impossible de prédire ce qu’il va se passer. Je vous épargne donc les citations des "experts". Après une forte hausse en 2021, les indices bousiers tutoient déjà leurs niveaux les plus élevés. C’est donc bien comme en 2019, juste avant que le virus ne vienne troubler l’ambiance.

Inflation superstar

Cette inflation passagère qui devient persistante, les banques centrales ne l’ont pas vu venir. Certains "experts" se veulent rassurants, cela ne devrait pas durer au-delà de 2022. Mais, alors que la croissance mondiale chute de nouveau, elles vont devoir réagir, car l’inflation grimpe trop fortement, les consommateurs n’en peuvent plus, et cela ne présage rien de bon. Soit les salaires grimpent fortement, soit l’Etat sort son "hélicoptère money" et commence à arroser d’argent la population. Un début timide avec la prime de 100 euros d’indemnité inflation à été effectué... 1000 euros aurait été plus judicieux, vu que la dette n’est pas un souci pour les experts (cf point suivant). Évidemment, toute l’économie est sous contrôle des banques centrales, aucune inquiétude à ce propos. Mais un jour viendra où cette injection monétaire devrait bien trouver sa place parmi les bulles qu’elle a permis de créer à tous les niveaux de l’économie.

Le surendettement généralisé, un souci pour certains seulement

Bien que nombre d’experts publient nombre d’articles sur ce sujet, affirmant haut et fort que la dette n’est pas un souci, d’autres moins experts, dont je fais partie, pensent que la dette sera le souci numéro 1, dès lors que les taux sortiront de leur torpeur. Ce qui n’est pas le cas actuellement. Si l’inflation fait la une des médias, les taux d’intérêts restent endormis. C’est d’ailleurs un contre-pied assez sévère envoyé pour le moment à toutes nos attentes. Jusqu’alors, dans le monde d’avant, une remontée de l’inflation faisait, presque mécaniquement, remonter les taux d’intérêt.

Consolidation des indices boursiers début 2022 ?

Les résultats des entreprises seront bons, voire excellents. Plus de 80% des entreprises américaines ayant publié leurs résultats au T3 2021 sont supérieurs aux anticipations. Aucun doute sur ce point, tout va bien. Mais vous le savez, ce n’est pas le passé qui nous intéresse en bourse, mais le futur. Et là, il faut bien dire que les anticipations sont pour le moins dans le brouillard. Entre rupture de stocks, prix de l’énergie et autres hausses de salaires, l’inflation s’installe pour durer. Ce n’était pas le scénario prévu dans les plans des banques centrales. Et les investisseurs étant des moutons sédentaires, ils ont horreur des surprises, et encore moins de devoir changer de paradigme.

Indicateur d’investissements

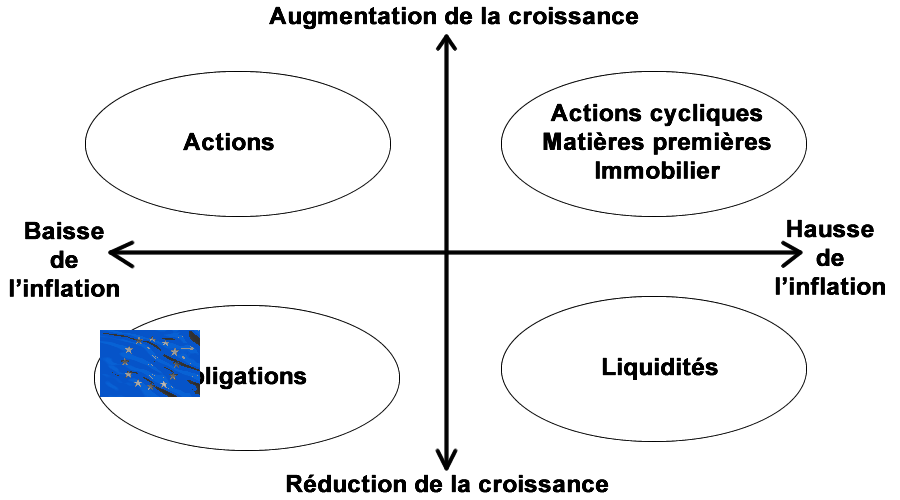

Cela ne risque pas de plaire aux investisseurs les plus dynamiques d’entre nous, mais l’aiguille de la boussole des placements à privilégier pointe désormais vers les liquidités. Quand l’inflation grimpe et que la croissance anticipée diminue, c’est le moment de retirer ses billes avant la baisse. Personne n’est devin, mais les bulles constituées durant toutes ces années d’argent gratuit pourrait bien avoir une opportunité de se dégonfler en début d’année 2022. Qui vivra verra.

Contexte macro-économique EUROPE

Ce tableau indique les anticipation/variations des principaux indicateurs marco-économiques permettant de pondérer les placements à privilégier.| Zones géographiques | Inflation (rythme annuel) | Taux d'intérêts Long Terme (10Y) | Croissance (% PIB) | Consommation | Actifs à privilégier |

|---|---|---|---|---|---|

| EUROPE | 6.10% |

+ |

2.70% |

% |

Obligations |

| EUROPE : quelles classes d'actifs financiers privilégier ? | |||||

|

|||||

| La position du drapeau de la zone géographique (EUROPE en l'occurence) sur le schéma indique la ou les classes d'actifs financiers à privilégier. Sa position est calculée en fonction de la variation des indicateurs marcoéconomique de l'inflation et de la croissance. (dernière mise à jour effectuée le 01 octobre 2021) | |||||