C’est le fantasme du moment, avec l’avènement des taux négatifs sur les principales maturités courtes de la dette française. Quelques médias peu scrupuleux tentent de vendre du rêve aux gogos. Emprunter à taux fixe négatif ? Bien-sûr, très bientôt, vous n’oublierez pas de remercier votre banquier quand il vous versera de l’argent pour que vous empruntiez. Welcome to the Bisounours World !

mardi 30 juillet 2019, par Denis Lapalus

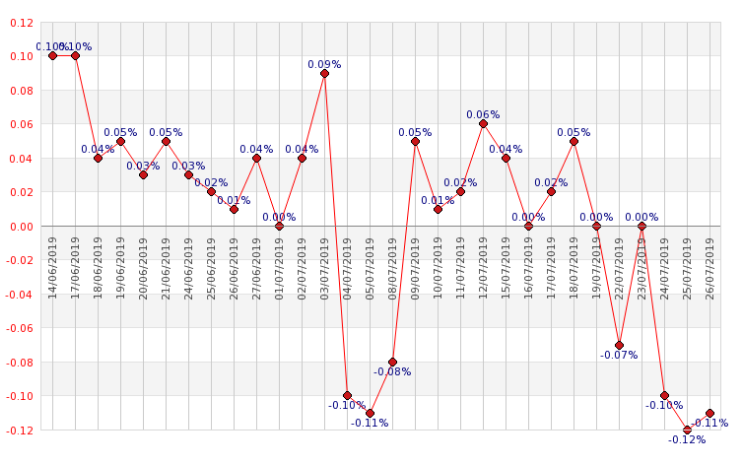

Puisque les taux des crédits immobiliers n’arrêtent pas de baisser...

Les médias ont largement relayés une information qui n’a que relativement peu d’importance : le passage en taux négatif des OAT 10 ans, la dette française. Il faut en effet savoir que les taux sont négatifs sur les maturités courtes de la dette française depuis 2017... Donc rien de bien nouveau. Mais cette "actualité" a agité la planète crédit immobilier avec une nouvelle existentielle : quand pourrons-nous emprunter à taux négatif ? C’est à dire, être payé pour emprunter. Imaginez seulement de faire alors renégocier vos crédits actuels... Des taux de crédits négatifs existent d’ores et déjà dans la zone Euro, notamment en Belgique et en Allemagne, mais sur des crédits à la consommation, des offres promotionnelles. Mais alors, c’est pour quand ces taux de crédits négatifs pour les crédits immobiliers ?

Emprunter à taux négatif ? Vous oubliez sans doute quelques petits détails...

Mais où avez-vous vu des taux négatifs ? Oui, les taux des emprunts d’État français à 10 ans sont passés sous le 0%, et alors ? Il faudrait vous réveiller un peu. Expliquez-moi donc le lien entre les obligations d’État et les taux pratiqués par les banques pour vos crédits immobiliers... Vous avez 2 heures. Les taux de la BCE n’ont pas bougé depuis 2016. Donc inutile d’aller chercher de ce côté, vous faîtes fausse route. Le lien direct n’existe pas, car cela n’a juste rien à voir. Ce que les médias, dont nous faisons partie, vous expliquaient est que scruter l’évolution des taux de marché (OAT notamment) permettait d’anticiper l’évolution des taux proposés aux particuliers, mais c’est tout. Comme nous sommes passés dans la 5e dimension, avec la politique monétaire de la BCE, rien de tout cela ne perdure. Si pour les institutionnels payer pour détenir des titres d’emprunts d’Etat a du sens (et surtout pour respecter leurs obligations réglementaires), pour les banques, proposer un crédit à taux fixe à taux négatif est juste stupide.

Crédit immobilier : d’où provient donc alors cette baisse des taux ?

Avec une concurrence de plus en plus féroce entre les banques, les établissements bancaires profitent des taux extrêmement bas pour attirer les nouveaux clients grâce au crédit immobilier. Elle s’assurent ainsi de conserver leurs clients sur une longue durée puisqu’il est peu probable qu’avec des taux aussi bas, les emprunteurs soit en mesure de renégocier leurs crédits auprès de la concurrence. Cela s’appelle de la captivité de clients. Les banques "achètent", pour pas cher, des clients qui ne pourront pas les quitter d’ici 20, 25 voire 30 ans. Grâce à cette relation, les banques rentabiliseront leurs investissements à moyen ou à long terme grâce à la vente de produits annexes : ouverture de compte épargne, moyens de paiement, assurance habitation, etc... Les banques n’ont pas d’intérêt à augmenter les taux trop rapidement car le crédit immobilier reste la meilleure façon de proposer une offre concurrentielle ayant de la valeur. Mais cette baisse de taux n’a pas de lien direct avec la baisse des taux de la dette française. D’ailleurs, les banques abusent tellement de cet engouement actuel pour le crédit immobilier, alors que la bulle immobilière ne cesse de monter, que l’ACPR, organe de contrôle et de surveillance, a de nouveau émis une alerte sur les risques pris par les banques. A ce petit jeu, avec un niveau d’endettement record des ménages pour des biens immobiliers surévalués, cela se terminera mal dès lors que les taux viendront à reprendre de la hauteur.

Taux bas et bulle immobilière

La bulle immobilière actuelle est alimentée par cette baisse historique des taux d’intérêts. Les acheteurs de biens immobiliers font donc le pari que les taux d’intérêts ne vont pas remonter dans les années à venir. Avec une remontée des taux, les prix de l’immobilier vont chuter. Etant endettés sur du long, voire très long terme, ces acheteurs ne pourront plus souscrire de nouveau crédit et seront contraint d’accepter une moins-value sur leur bien s’ils souhaitent en changer. Au final, le gain sur le financement pourra être potentiellement perdu sur la valeur du bien. C’est un pari risqué, car plus les taux sont bas, plus ils ont de chance de remonter, c’est du bon sens paysan... Le réel bon plan reste effectivement d’emprunter à taux bas, mais pour acheter un bien immobilier dans le prix n’est pas surévalué de 30% ! Et à aujourd’hui, hormis les résidences secondaires, dont les prix ont baissé, les opportunités sont rarissimes.

Taux fixes négatifs, à partir de quand ?

Une banque qui prêterai à taux négatif aux particuliers ne serait pas forcément perdante, puisqu’elle peut facturer des frais de dossiers, ou encore, comme c’est le cas actuellement, largement compenser sur le prix des assurances obligatoires. Bon nombre d’emprunteurs ne pensant pas à souscrire une assurance auprès d’un autre établissement que la banque prêteuse. Donc en théorie pure, un taux de crédit négatif, mais dans les cas, un TAEG supérieur à 0.

98.50% des crédits immobiliers à taux fixes

La seule option pour espérer être payé par votre banque en empruntant est de partir sur des taux variables, et non pas fixes. Mais là, cela revient à jouer en bourse sur la courbe des taux d’intérêts. Les taux remontent, vous mangez votre chemise, car même si vous renégociez votre crédit à taux variable contre un taux fixe, vous repartirez d’un niveau plus élevé. Un jeu dangereux. Donc vous l’aurez compris, des taux fixes négatifs pour les particuliers, vous pouvez toujours espérer, mais le mieux est encore de profiter des offres actuelles si vous souhaitez emprunter. Sachant évidemment que le marché de l’immobilier est actuellement largement surévalué et qu’une correction des prix est inéluctable. A vous de voir si vous pensez réaliser une bonne affaire... Ou pas.