Depuis 2018, la Flat Tax (30%) est l’option activée par défaut pour l’imposition de vos intérêts et revenus de capitaux mobiliers. Quand faut-il opter pour l’intégration des revenus de ses placements au barème de l’IR ?

samedi 30 avril 2022, par Denis Lapalus

Flat Tax, par défaut

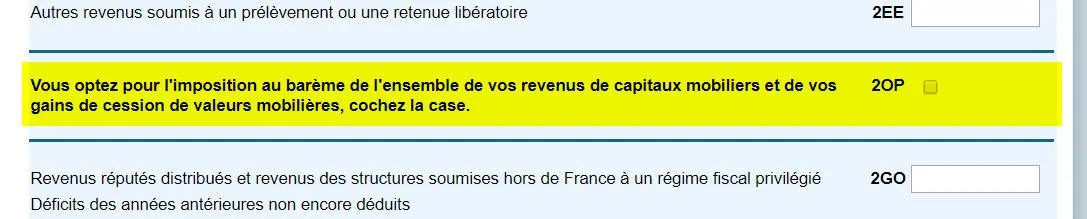

Depuis 2018, le PFU, Prélèvement Forfaitaire Unique, ou encore nommé Flat Tax, est la nouvelle version du PFL (Prélèvement forfaitaire libératoire). La démarche est par défaut inversée. Tous les contribuables sont soumis à la flat tax par défaut. Seuls les contribuables souhaitant opter pour l’imposition de leurs intérêts ou produits de placements doivent demander cette option lors de leur déclaration de revenus (case 2OP de la déclaration de revenus). Attention, aucun panachage n’est permis, soit la flat tax s’applique à tous vos produits de placements, soit c’est la soumission à l’IR. Ce n’est donc pas si simple de choisir.

Le prélèvement à la source ne change rien dans le cycle de déclaration de vos revenus

Il est rappelé que la mise en place du prélèvement à la source ne change en rien le processus de déclaration de revenus. C’est donc à cette occasion que l’activation de cette option sera à effectuer. Cette option (case 2OP), d’intégration des produits de son épargne sur ses revenus est favorable à plus de 8 millions de foyers fiscaux. La case qui compte est la 2OP.

Dans quel cas opter pour l ’intégration à l’IR ?

Dans la majorité des cas, il suffit de comparer les tranches du barème de l’impôt sur le revenu pour décider quelle serait l’option (flat tax ou IR) la plus avantageuse. Mais attention, certains revenus de placements peuvent subir une imposition particulière (dividendes notamment).

Non imposable ou imposable dans la tranche à 11% => CASE 2OP

La Flat Tax est la somme des prélèvements sociaux et de la taxation sur les produits d’épargne et d’investissement qui est de 12.8%. Les prélèvements sociaux sont dus par tous, et personne ne peut les éviter, même si vous êtes non imposable sur les revenus. En revanche, si votre tranche marginale d’imposition est inférieure à 12.8% (donc notamment dans la tranche des 11%), vous avez donc avantage à opter pour l’intégration à l’IR.

| Taux Marginal d'Imposition (TMI)(1) | Taux + PS(2) | CSG déductible(3) | Taux imposition Global via TMI(4) | Flat Tax(5) | Différence Flat Tax vs TMI(6) |

|---|---|---|---|---|---|

| 0,00 % | 17,20 % | 0,00 % | 17,20 % | 30 % | -12,80 % |

| 11,00 % | 28,20 % | 0,75 % | 27,45 % | 30 % | -2,55 % |

| 30,00 % | 47,20 % | 2,04 % | 45,16 % | 30 % | 15,16 % |

| 41,00 % | 58,20 % | 2,79 % | 55,41 % | 30 % | 25,41 % |

| 45,00 % | 62,20 % | 3,06 % | 59,14 % | 30 % | 29,14 % |

|

(1) : Barème 2022 des impôts sur le revenu. Déterminez votre TMI (2) : Taux des prélèvements sociaux de 17,20%, applicables à partir du 1er janvier 2018, prélevés à la source. (3) : Taux de déduction de la CSG applicable. (4) : Taux global d'imposition des intérêts. (5) : En vigueur à partir du 1er janvier 2018. (6) : Différence entre la Flat Tax et le taux d'imposition global via le TMI. | |||||

Ainsi, compte-tenu du barème des impôts, il est préférable d’opter pour l’intégration à l’impôt sur le revenu (IR) de vos intérêts de placements uniquement dans le cas où vous êtes non imposable (taux marginal d’imposition à 0%). Attention, dans ce cas, votre revenu fiscal de référence (RFR) augmentera du montant de vos intérêts, ce qui peut potentiellement remettre en cause une partie des allocations perçues.