Assurance-vie / Décembre 2024 : avis de tempête sur vos unités de compte ?

Les marchés financiers sont clairement orientés à la baisse. Que faire pour vos unités de compte ?

À l’étranger, les trackers ont le vent en poupe, surtout auprès d’investisseurs institutionnels. En France, le succès est plus confidentiel, notamment parce que ces fonds indiciels sont mal connus des épargnants. Pourtant leurs qualités ne manquent pas : ils sont simples, transparents et peu chargés en frais. Des arguments qui méritent que l’on se penche davantage sur cette solution d’investissement alternative.

comparatif assurance-vietracker

Publié le par AssuranceVie.comDans le monde de la gestion d’actifs, 2 grands styles de gestion s’opposent :

Également appelé ETF (pour Exchange Traded Fund), le tracker est un fonds indiciel coté en bourse. Son évolution calque la progression à la hausse ou à la baisse de son sous-jacent. Le tracker peut reposer sur un indice de marché (CAC 40 par exemple), sur les Places financières d’une zone géographique (bourses européennes, des pays émergents…), sur l’évolution des cours des matières premières (telles que l’or), sur un secteur particulier (valeurs financières, produits pharmaceutiques…). Si l’indice sous-jacent baisse ou progresse, le tracker évolue dans les mêmes proportions. Les trackers/ETF sont des unités de compte et comportent un risque de perte de capital.

Par ailleurs, au sein de la famille des trackers, certains présentent la caractéristique d’être à effet de levier. Dans ce cas, si par exemple l’effet de levier du support est de 2, la hausse ou la baisse du sous-jacent sera multipliée d’autant.

Prenons l’exemple d’un tracker A qui vise à reproduire l’indice du CAC 40, avec un effet de levier de 2. Schématiquement (et sans prendre en compte les frais), si le CAC 40 affiche une performance quotidienne de +2 %, le tracker A enregistrera alors une performance de +4 %.

Ces fonds sont reconnaissables par leur nom qui se termine notamment par « Daily Leverage » (comme Lyxor UCITS ETF Euro Stoxx 50 Daily Leverage).

D’autres trackers peuvent également évoluer à l’inverse de leur sous-jacent. Ainsi, la valeur de cotation du tracker augmente quand l’indice sous-jacent baisse.

Prenons l’exemple d’un tracker B qui vise à reproduire l’indice du CAC 40 en sens inverse avec un effet de levier de 2. Schématiquement (et sans prendre en compte les frais), si le CAC 40 affiche une performance quotidienne de -2 %, le tracker enregistrera alors une performance de +4 %.

Afin d’identifier ce type de trackers, leur dénomination présente les termes « Double Short » (telle que Lyxor CAC40 Daily Double Short UCITS ETF (Eur).

Lorsque vous achetez un tracker/ETF, le principal risque porte sur la variation de l’indice. Si l’indice baisse, votre portefeuille baisse dans les mêmes proportions (sauf en présence d’un tracker à effet de levier). L’évolution du tracker/ETF dépend donc de la volatilité de son indice de référence. Il y a par conséquent un risque de subir une perte sur le capital investi. Par ailleurs, il est important de souligner que des écarts de suivi de la performance de l’indice de référence (tracking error) peuvent être constatés.

Les trackers/ETF présentent un certain nombre d’avantages :

Convaincu de l’intérêt de la gestion passive et de ses moindres frais de gestion, Assurancevie.com référence un large choix de trackers :

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 | Carac Épargne Patrimoine (CARAC) Jusqu'à 500€ offerts (sous conditions). | 👉 EN SAVOIR PLUS | |

| 🥈 2 |  | Placement Direct Vie (SWISS LIFE ASSURANCE ET PATRIMOINE) Jusqu'à 500€ offerts pour 2.000€ versés. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Compte Epargne Libre Avenir Multisupport (MIF) Jusqu'à 400€ offerts pour 1.500€ versés. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Les marchés financiers sont clairement orientés à la baisse. Que faire pour vos unités de compte ?

Les épargnants bénéficient d’un abattement fiscal annuel sur les produits de leurs contrats d’assurance-vie. Faut-il alors effectuer un retrait chaque année ? Quand effectuer ce rachat partiel (...)

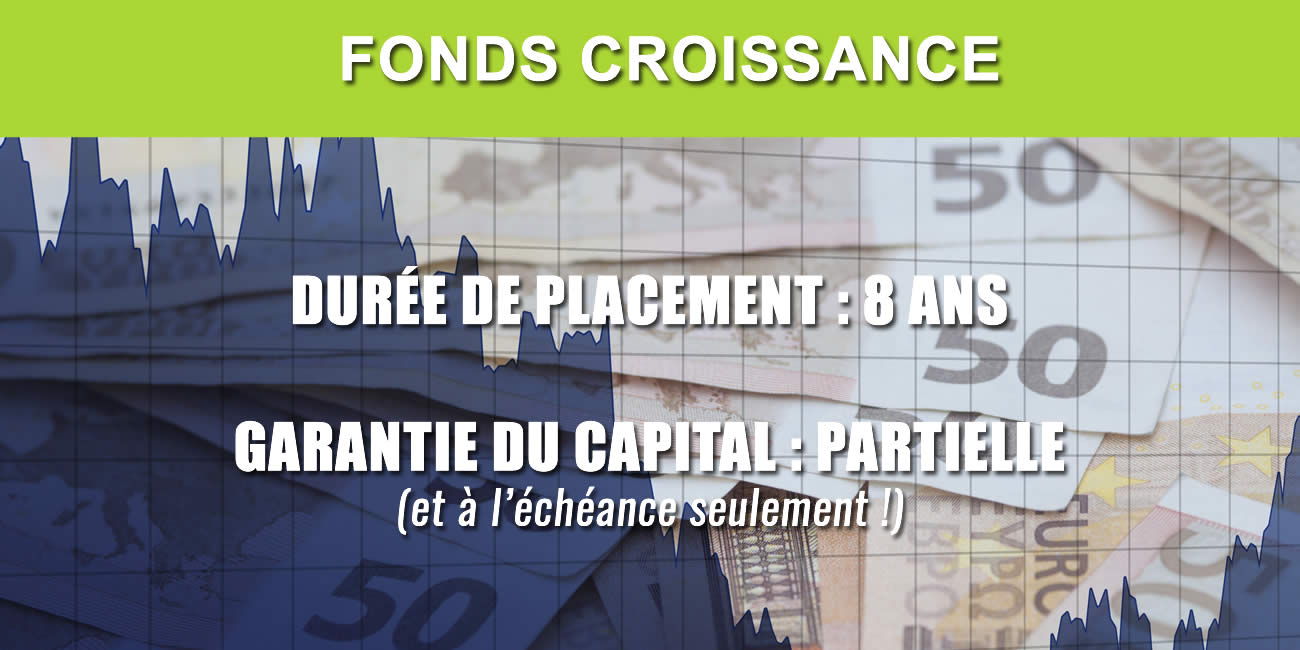

Performances 2023 des fonds croissances (ex eurocroissance) : bien mieux qu’en 2022, sans être toutefois exceptionnels. Certains fonds euros classiques font mieux (...)