Prélèvements sociaux

Prélèvements sociaux : quand et comment paie-t-on les prélèvements sociaux ? Quels impacts pour son épargne ? Quel est le taux des prélèvements sociaux ?

IFI 2025 : Impôt sur la Fortune Immobilière. Détails et décryptage.

Flat taxIFIImpôt sur la Fortune ImmobilièrePFUPrélèvement Forfaitaire Unique

Publié le par Denis Lapalus , mis à jour leLa mutuelle d’épargne GARANCE propose des offres de bienvenue exceptionnelles pour les nouvelles souscriptions en assurance vie sur Garance Epargne (jusqu’à 2.500€ offerts !), ou en PER via le PER Sérénité ou le plébiscité PER Vivacité (jusqu’à 750€ offerts). Les primes en euros sont soumises à conditions de versements en montant (cumulables sur toute la période des offres), sans imposition de répartition supplémentaire sur des unités de compte. Offres applicables jusqu’au 31 décembre 2025.

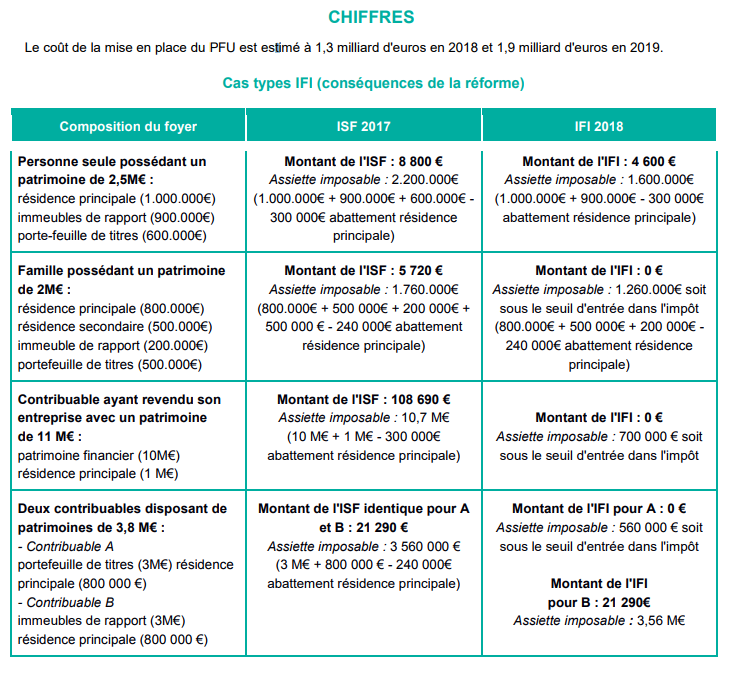

Les Français sont majoritairement investis en immobilier (à hauteur de 70% de leur patrimoine), l’IFI (Impôt sur la Fortune Immobilière) se recentre uniquement sur cet actif.

L’IFI se calcule en prenant en compte votre patrimoine net taxable au 1er janvier 2024. Le patrimoine net taxable est la somme des valeurs imposables de vos biens immobiliers, auquel on soustrait les dettes déductibles.

Les biens imposables sont notamment :

Les dettes pouvant être déduites doivent remplir 3 critères :

Certaines dettes sont exclues de déduction, même si elles réunissent les 3 conditions. Les dettes déductibles peuvent être par exemple des dépenses relatives à l’acquisition d’un bien, à son amélioration, à sa reconstruction, à l’entretien du bien ou les impôts concernant le bien (taxe foncière, IFI…)

Les biens immobiliers considérés comme des biens professionnels sont également exclus de l’IFI, dès lors que plusieurs conditions sont remplies dont les suivantes :

La fait de vendre un bien immobilier en cours d’année ne change rien à vtre situation vis à vis de l’IFI au 1er janvier. Or, c’est à cette date, le 1er janvier de l’année N qu’est évalué votre patrimoine immobilier. Si vous dépassez 1,3 million d’euros de patrimoine immobilier au 1er janvier, vous serez redevable de l’IFI, même si votre bien est cédé le 2 janvier au matin.

Comme l’ISF, l’IFI concernera uniquement les contribuables dont le foyer fiscal détient plus d’1.300.000€ d’avoirs en immobiliers. Si l’imposition est activée à partir de 1,3 million d’euros, le barème débute lui à 800.000 €.

| Valeur nette du patrimoine soumis à l'IFI | Taux d'imposition IFI |

|---|---|

| Valeur au-delà de laquelle l'IFI est activé : 1.300.000,00 € | |

| Jusqu'à 799 999 € | 0,00 % |

| De 800 000 € à 1 300 000 € | 0,50 % |

| De 1 300 001 € à 2 570 000 € | 0,70 % |

| De 2 570 001 € à 5 000 000 € | 1,00 % |

| De 5 000 001 € à 10 000 000 € | 1,25 % |

| A partir de 10 000 001 € | 1,50 % |

| Une réduction de 30% sur la valeur de la résidence principale est applicable. | |

Calcul de la valeur de votre patrimoine immobilier pour l’IFI 2025

Le montant de votre IFI est assis sur la valeur de votre patrimoine net taxable. Le montant de ce dernier est calculé par addition des éléments de l’actif que vous avez déclaré sur le formulaire n°2042-IFI auxquels sont soustraites les dettes portées sur le-dit formulaire.

Biens détenus directement :

Biens détenus indirectement :

L’habitation principale bénéficie d’un abattement forfaitaire de 30 % sur sa valeur vénale à condition de ne pas détenir le bien par le biais d’une SCI de gestion. A noter qu’en cas d’imposition commune à l’IFI, un seul immeuble est susceptible de bénéficier de cet abattement. Dès lors, par exemple, si vous et votre époux(se) faites l’objet d’impositions distinctes au titre de l’impôt sur le revenu, par exception au principe de l’imposition par foyer, un seul immeuble est susceptible de bénéficier de l’abattement de 30 %.

En revanche, lorsque les époux sont séparés de biens et ne vivent pas sous le même toit ou ont fait l’objet d’un jugement de séparation de corps et dans la mesure où ils ont effectivement cessé de cohabiter, l’abattement de 30 % est susceptible de s’appliquer à la résidence principale de chacun des époux dès lors qu’ils font l’objet d’une imposition séparée à l’IFI.

Les titres admis à une cote officielle sont évalués selon le dernier cours connu au 01/01/N ou selon la moyenne des 30 derniers cours qui précède cette date pour la quote-part des biens immobiliers auxquels ils se rapportent ;

Les biens détenus en usufruit sont, sauf exception, déclarés pour leur valeur en pleine propriété (en contrepartie ils ne sont pas à déclarer pour le nu-propriétaire). Telle est l’indication fournie par le site de Bercy.

Le "sauf exception" concerne quel cas ?

Lorsque le démembrement résulte de l’application de la loi, en l’occurrence le 757 du code civil, pouvant donner une part des droits en usufruit au conjoint survivant, l’imposition est répartie entre l’usufruitier et le nu-propriétaire selon le barème de répartition du démembrement, en fonction de l’âge de l’usufruitier.

Attention, cette exception porte sur tous les démembrements passés, et non pas seulement sur ceux formés après le 1er janvier 2018. Le nu-propriétaire peut donc se retrouver imposable à l’IFI, sans jouir d’aucun bien.

L’IFI se déclare sur une déclaration annexe n°2042-IFI en même temps que vos revenus. La mise en place du prélèvement à la source ne change rien quant aux déclarations de revenus, qui devront toujours être effectuées chaque année.

Pour être déductibles, les dettes doivent remplir 3 conditions générales cumulatives :

Font notamment partie des dettes déductibles celles relatives :

Même si les 3 conditions énumérées plus haut sont remplies, certaines dettes ne sont pas déductibles.

Ainsi, lorsque la valeur des biens ou droits immobiliers et des parts ou actions taxables excède 5 millions d’euros et que le montant total des dettes admises en déduction au titre d’une même année excède 60 % de cette valeur, le montant des dettes excédant le seuil n’est admis en déduction qu’à hauteur de 50 % de cet excédent.

De plus les dettes se rapportant à l’acquisition ou dans l’intérêt de biens totalement exonérés ne sont pas déductibles et celles se rapportant à des biens partiellement exonérés ne sont déductibles qu’à hauteur de la part non exonérée (c’est à dire en appliquant à cette dette le pourcentage de non exonération).

(Sources impots.gouv.fr : Patrimoine taxable à l’IFI)

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | YOMONI RETRAITE+ (SPIRICA) Jusqu'à 2 000€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | GARANCE VIVACITE (GARANCE) Jusqu'à 750€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | PER PLACEMENT-DIRECT RETRAITE ISR (UMR) Jusqu'à 1 200€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

Prélèvements sociaux : quand et comment paie-t-on les prélèvements sociaux ? Quels impacts pour son épargne ? Quel est le taux des prélèvements sociaux ?

Taux de CSG déductibles 2025. La France a la fiscalité la plus complexe au monde. La CSG déductible est une de ces règles totalement ubuesques, tentant de contrecarrer, cette taxe que les (...)

Il aura fallu attendre le JO du 26 mai 2018 pour connaître le décret d’application de l’IFI concernant les obligations déclaratives des particuliers et des entreprises. La date de déclaration limite (...)

L’IFI rapporte beaucoup plus que prévu initialement. Les Français détenant un patrimoine immobilier important, nombreux se retrouvent imposés à l’IFI. Comment réduire son imposition à l’IFI 2026 ? (...)

Il ne vous reste plus que quelques jours afin de régler votre IFI. Vous avez jusqu’au 20 septembre 2020 minuit pour un paiement en ligne. Le prélèvement sera effectué à compter du 25 septembre 2020. (...)

Barème 2025 de Impôt sur la Fortune Immobilière (IFI).

Bonne nouvelle pour l’investissement immobilier via la pierre-papier ! Afin d’être exonéré d’IFI, il suffit de détenir ses parts de SCPI, SCI et OPCI via un PER Assurance. Confirmation ministérielle (...)

L’Impôt sur la fortune immobilière (IFI) est à déclarer en même temps et selon le même calendrier fiscal que les revenus (IR).

Bonne nouvelle pour les caisses de l’Etat. Les recettes fiscales de l’IFI collectées en 2022 ont augmenté de +10 % à 1.8 milliard d’euros.

Dispense d’acompte fiscal : les épargnants dont le revenu fiscal de référence est inférieur à 25 000 € pour une personne seule (50 000 € pour un couple) peuvent demander à être dispensé du prélèvement à (...)

Nouvelle idée du gouvernement : supprimer l’abattement forfaitaire de 10% portant les pensions de retraite et mise en place d’un abattement forfaitaire de 2000 euros. Quels impacts ? Calculette en (...)

Estimez votre impôt 2026 sur vos revenus 2025 avec cette calculette hyper simplifiée.

2001-2025 — FranceTransactions.com © Mon Epargne Online