Bien immobilier vendu en cours d’année 2025, dois-je payer la taxe foncière 2025 ?

J’ai vendu un bien immobilier cette année 2025, j’ai reçu un avis de taxe foncière, dois-je payer ou est-ce à l’acheteur de la payer ?

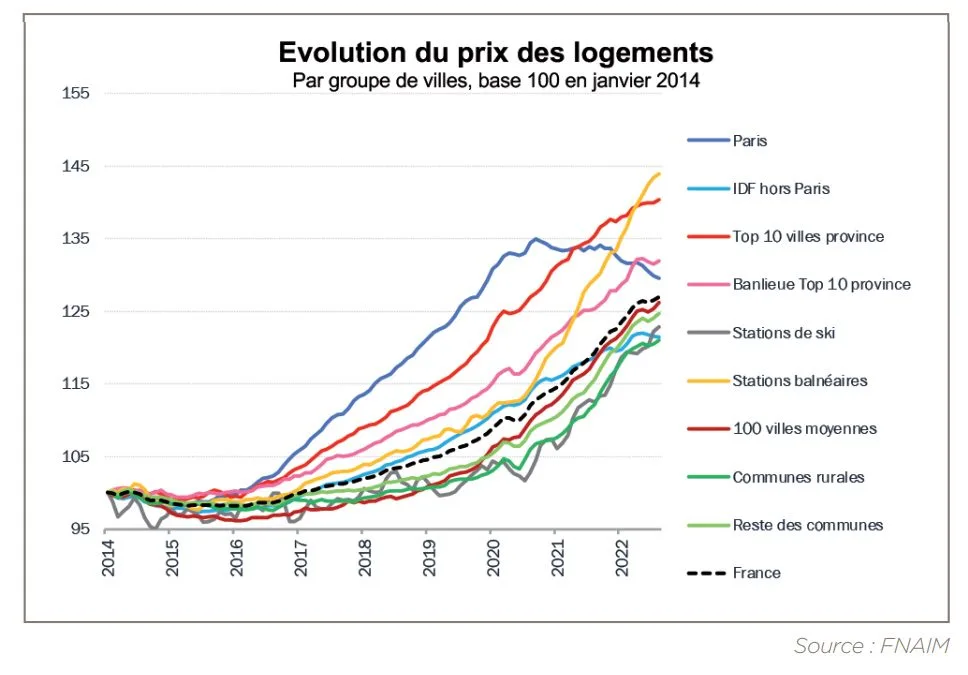

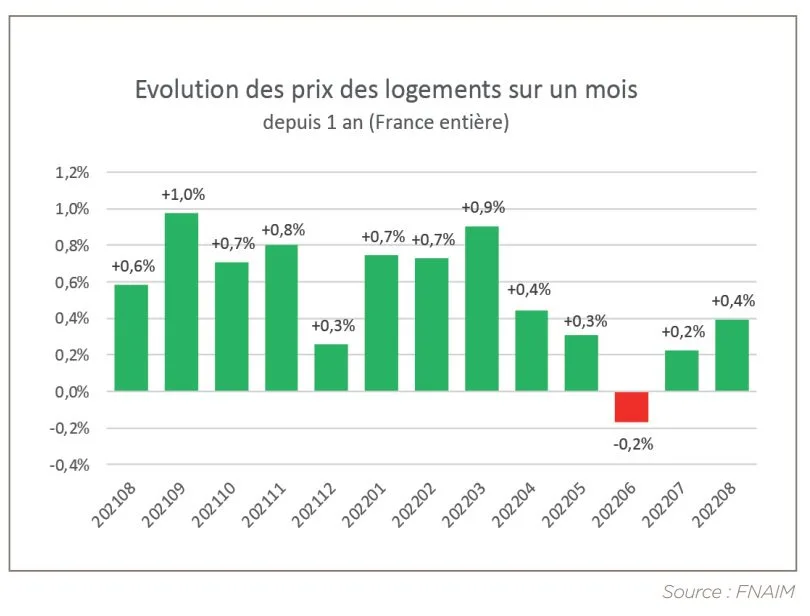

La FNAIM a publié son baromètre pour le mois de septembre. Les prix s’assagissent mais continuent encore de grimper, toutefois les négociations deviennent de plus en plus âpres.

Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 4.10 % en 2023, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque. Le portefeuille obligataire du fonds EURO+ affichait un rendement actuariel de 5.56% à fin 2023 !.

La FNAIM reste optimiste sur le marché de l’immobilier. Toutefois la fédération constate un ralentissement sur la hausse des prix depuis avril dernier. Le retournement du marché n’est pas encore d’actualité.

Ainsi, la FNAIM indique : "Du côté des prix, on observe en revanche un ralentissement depuis avril 2022, avec des prix de transactions qui se discutent davantage, tout en restant en hausse. Cette configuration du marché est un peu inhabituelle car le plus souvent un ralentissement des prix est précédé d’un tassement des volumes. Il n’est pas exclu que certains acheteurs aient accéléré leur projet d’achat dans le contexte de hausse des taux, tout en étant plus attentifs sur les prix. Ce qui a pu doper les ventes à court terme, avant un possible ralentissement prochain."

Les prix ne pouvaient en tout cas pas rester éternellement en lévitation, et cette tendance à davantage de modération est sans doute la bienvenue après un emballement post-covid. Il faut parfois accepter de perdre de l’altitude pour reprendre de la vitesse…

Sur un an en revanche, les prix continuent de s’inscrire en hausse, avec +6,5 % en France sur un an, au 1er septembre 2022. Si Paris, où les prix ont pris du plomb dans l’aile (-3,0 % sur un an), ne voyage plus en première classe, presque tous les autres territoires voient leurs prix augmenter sur un an. En province, les prix sont en hausse de +7,6 % sur un an, tirés par les maisons (+8,8 %).

En dehors des stations balnéaires (+11,3 %) et des stations de ski (+9,3%) dont les prix augmentent encore fortement alors qu’ils étaient déjà relativement élevés, on continue d’observer un rééquilibrage des prix au niveau national : les prix augmentent moins là où ils étaient les plus élevés.

Les évolutions sur un an sont respectivement (dans l’ordre de prix moyen décroissant) de : +2,4 % en Île-de-France, +3,7 % dans les 10 plus grandes villes de province, + 5,3% dans leurs périphéries, +6,8 dans les villes moyennes et +7,8 dans les communes rurales.

Parmi les 50 plus grandes villes, Le Havre (2 613€/m2, +9,3 %) est celle où les prix augmentent le plus.

En termes géographiques, la carte de l’évolution des prix sur un an met en relief le fort dynamisme de l’Ouest du pays. C’est toujours dans la région Bretagne (+11,0 %) que les prix augmentent le plus.

L’inflation, perçue comme potentiellement durable, a fini par avoir un impact à la hausse sur les taux d’intérêt à long terme des marchés financiers. Or les établissements de crédit prennent pour référence ces taux d’emprunts de l’Etat à long terme pour fixer le taux des crédits à l’habitat.

A fin août 2022, les taux des crédits immobiliers, en moyenne de 1,57 % hors renégociations de crédit d’après les prévisions de la Banque de France, restent bas mais sont en augmentation. D’après l’Observatoire Crédit Logement/CSA, ils seraient même passés de 1,1 % en février à 1,7 % en juillet, soit 0,6 point d’augmentation (ce qui a un impact sur la capacité d’achat similaire à celui d’une hausse d’environ 6 % des prix).

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 3,96 % | 3,52 % | 2,98 % |

| 10 ans | 4,05 % | 3,65 % | 3,08 % |

| 15 ans | 4,22 % | 3,68 % | 3,32 % |

| 20 ans | 4,72 % | 3,83 % | 3,39 % |

| 25 ans | 5,14 % | 4,00 % | 3,20 % |

| (*) Mise à jour effectuée le 02/12/2024 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

Même si les taux restent relativement bas comparés à l’historique, cette hausse des taux rend par ailleurs plus contraignantes les règles du HCSF, qui jusque-là n’étaient pas un véritable frein au marché. En effet, la hausse des taux peut faire passer un dossier de crédit au-dessus de 35 % d’endettement (sans possibilité d’augmenter la durée du crédit au-delà de 25 ans), seuil au-dessus duquel les banques ont de fortes contraintes. Il est donc aujourd’hui plus difficile d’obtenir un crédit, et les courtiers signalent une hausse du taux de refus de prêt, en partie liée à la trop lente augmentation du taux d’usure en période de hausse rapide des taux des crédits.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | RENTABILIS Monabanq Taux boosté de 3.00% brut, pendant 12 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 4.00% brut, pendant 8 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret Hello + Taux boosté de 2.25% brut, pendant 24 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

J’ai vendu un bien immobilier cette année 2025, j’ai reçu un avis de taxe foncière, dois-je payer ou est-ce à l’acheteur de la payer ?

Les valeurs locatives, base de calcul pour la taxe foncière, sont augmentées désormais chaque année de l’IPCH (inflation à la norme européenne, plus élevée que celle publiée par l’INSEE et reprise dans (...)

Devez-vous payer votre taxe foncière ? Il existe plusieurs cas pour lesquels la taxe foncière ne s’applique pas, ainsi que des cas d’exonération pour certaines personnes, exonérations soumises à (...)

Taxe foncière 2025. Payables en ligne, via votre espace contribuable, vous avez deux options pour payer vos taxes foncières. Dans tous les cas, il vous faut payer avant le 15 octobre 2025, sans (...)

Tous les cas de figures sont possibles ! Certains préféreront vendre avant d’acheter, d’autres, acheter avant de vendre. Financièrement, les banques répondent à tous vos besoins avec le crédit relais si (...)

Vaut-il mieux acheter ou louer sa résidence principale en 2025 ?

Hausse des taux, chute des crédits immobiliers octroyés, explosion de l’apport demandé, forte baisse du volume des transactions... Les signes annonciateurs d’une zone de turbulence sur le marché de (...)

Les baisses de prix constatées à Paris, Lille ou encore Toulouse ne permettent pas de confirmer l’arrivée d’une crise immobilière en France. Ces baisses semblent bien trop faibles. Cependant, avec une (...)

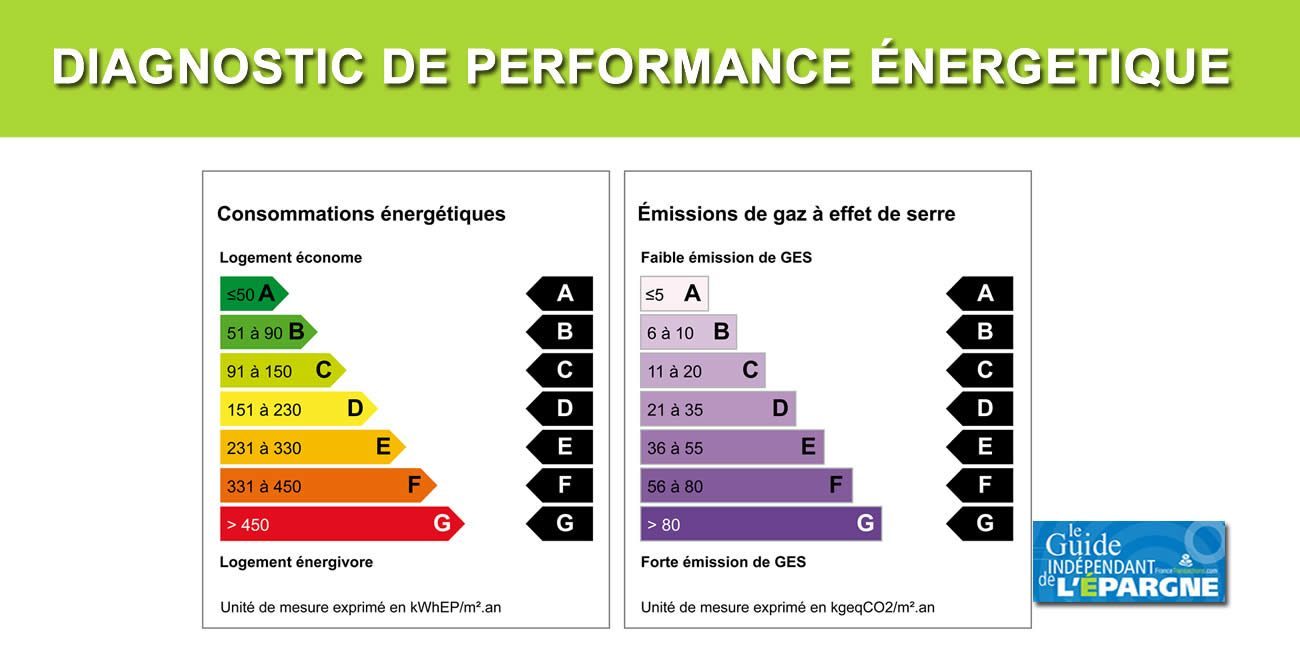

À compter du 1er janvier 2025, plusieurs changements importants entrent en vigueur concernant le Diagnostic de Performance Énergétique (DPE).

Le taux des crédits immobiliers est en baisse, et pourtant le coût relatif moyen des crédits augmente de nouveau.

Darwin, société de gestion récente, annonce le lancement de son premier fonds, Darwin RE01, une SCPI multisectorielle, pan-européenne, 100% digitale et à (...)