Démembrement de parts de SCPI

Comment fonctionne le démembrement de parts de SCPI ? Quels sont les avantages ? Les inconvénients ? Quelles sont les répartitions entre nu-propriétaire et usufruitier ? Exemple de clés de (...)

Difficile d’évoquer le phénomène de mode en matière d’investissements financiers, mais le recours au démembrement ne cesse de faire des émules. Les SCPI n’échappent à la règle.

Achat immobilier en nue-propriétédémembrementnue-propriétéRépartition usufruit / nue-propriétéSCPIusufruit

Publié le par Denis Lapalus , mis à jour leLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 240 euros de prime pour l’ouverture de votre compte courant rémunéré à hauteur de 2% brut, assorti de vos moyens de paiement.

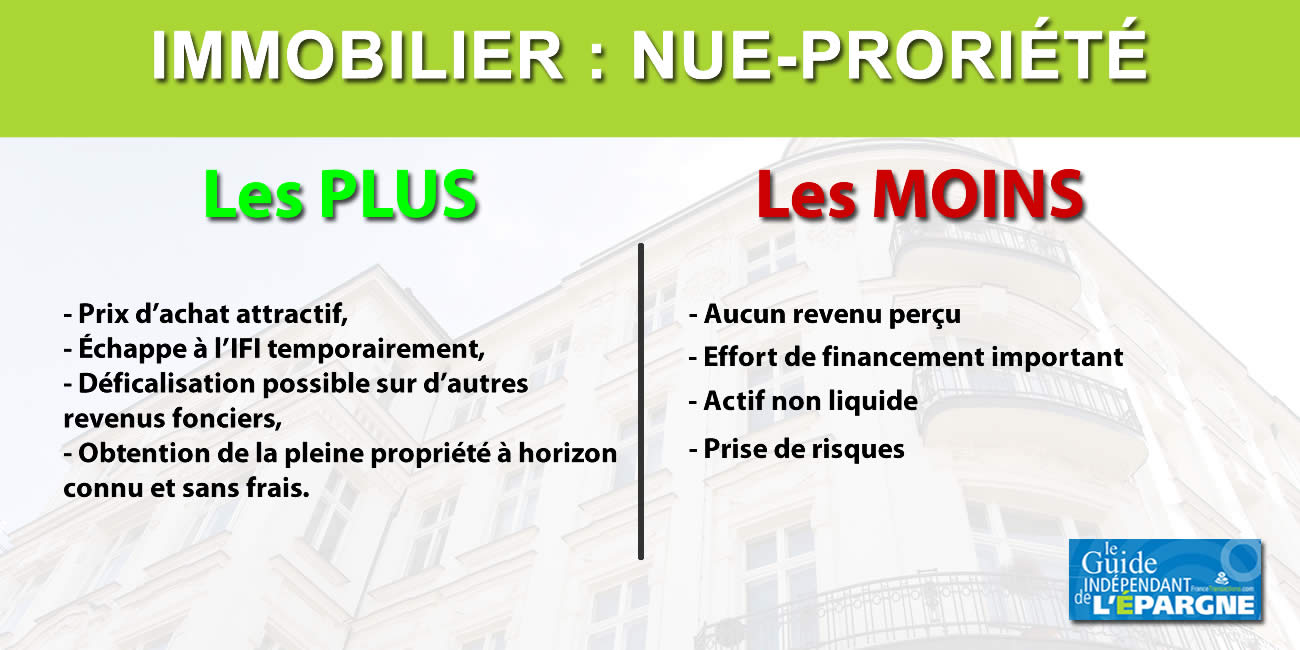

Ce sont les CGP qui avaient usé et abusé des démembrements de propriétés. Désormais, connu du grand public, la souscription en nue-propriété sonne comme une bonne affaire pour de nombreux investisseurs. Le plus souvent pour de mauvaises raisons. L’appel de la décote en nue-propriété... Cette remise synonyme de plus-value lors de la fin du démembrement temporaire en SCPI. L’engouement actuel, parfois irrationnel pour les SCPI n’échappe donc pas à la règle. L’investissement en nue-propriété de parts de SCPI séduit largement. Et pourtant, ce type d’investissement est loin d’être toujours une bonne affaire. Certaines SCPI collectent pas moins de 50% de leurs fonds via le démembrement temporaire. Il faut vraiment croiser des doigts pour que le marché de l’immobilier ne se retourne pas... En 2023, certaines SCPI ont abaissé le prix de leurs parts.

Et oui ! La richesse est dans la différence. Alors que tous les médias financiers avancent qu’acheter des parts de SCPI en nue-propriété serait le bon plan absolu, il faut bien que les épargnants aient un regard différent afin de forger leur propre opinion. Acheter des parts de SCPI en nue-propriété n’est pas forcément un bon plan, loin de là. Pour rappel, l’achat de part de SCPI en démembrement (nue-propriété et/ou usufruit) ne peut concerner qu’uniquement des parts de SCPI détenues en direct (ie donc pas via l’Assurance-Vie).

Sur nombre de sites de commercialisation de parts de SCPI en démembrement, vous trouverez un comparatif d’un investissement en pleine propriété et en nue-propriété, avec le rendement comparatif en fin de démembrement. Mathématiquement investir en nue-propriété serait plus rentable. Mais c’est oublier un point : le niveau de risque de l’investissement. Aucun miracle, à prise de risque plus élevée, rendement potentiellement plus élevé. Les comparatifs pleine propriété/démembrement sont biaisés, le risque n’est pas le même !

La législation interdit la comparaison de deux placements financiers dont le niveau de risque n’est pas équivalent. Comparer un investissement SCPI en démembrement et en pleine propriété est comme comparer le rendement du livret A à celui d’une obligation. C’est juste une hérésie financière.

En pleine propriété, si le marché de l’immobilier vient à ralentir, ou à se retourner, vous pouvez céder vos parts, ou du moins, tenter de les vendre. En effet, vous n’êtes pas certain de pouvoir les vendre (le marché secondaire organisé par les société de gestion n’est en rien une garantie). En nue-propriété, si le ou les usufruitiers correspondants à vos parts ne souhaitent pas vendre, vous serez "collé" à vos parts. Impossible pour vous de les vendre sans l’accord de l’usufruitier. Vous ne pourrez donc pas les céder. Vous supportez donc intégralement le risque de marché portant sur vos parts, car si le prix des actifs diminue, les premier temps, les revenus (loyers), eux, ne baisseront pas. C’est ce qu’il s’est passé lors de crise du marché des SCPI dans les année 1990. L’usufruitier n’a donc aucun intérêt à vendre ses parts, tandis que le nue-propriétaire devrait sortir de ce placement au plus vite.

En France, quand on ne veut pas réellement donner un bien, on "cède" la nue-propriété. L’usufruit c’est à la fois pouvoir profiter du bien et en percevoir les revenus. En matière de SCPI, l’usufruit c’est un bon filon, car le jeu est joué d’avance. Vous connaissez le montant à investir dans ce montage, et espérez en tirer des revenus supérieurs afin de gagner. Que le prix des parts chute ou pas, ce n’est pas votre souci. Seuls les revenus comptent.

Pour le nu-propriétaire, fort logiquement, c’est tout l’inverse. Il achète ses parts, mais ne perçoit rien durant la période du démembrement. Le risque est plein, puisque rien ne lui garantit qu’à la fin de la période de démembrement, le prix des parts ne soit pas plus bas que le prix qu’il les a payées. Rappelez-vous ou reportez-vous à la crise des SCPI des années 1990. Certes, ces 30 dernières années, ce montage était gagnant... Mais l’investisseur est-il certain que ce sera encore le cas dans 10 ans ? Car le gain se mesure à l’expiration du démembrement temporaire, et pas avant.

Les clés de démembrement indiquent la répartition du prix d’une part de SCPI entre le nu-propriétaire et l’usufruitier. Ces clés sont communiquées par les sociétés de gestion. Pas de bon plan de ce côté ci-non plus, puisque afin que le démembrement soit attractif pour les 2 parties, les clés de répartition sont calculées au plus juste. Ces clés de démembrement varient selon les SCPI. La société de gestion organise le démembrement des parts et pour qu’un usufruitier soit intéressé, il faut bien qu’il s’y retrouve financièrement. Donc, ce qui veut dire qu’évidemment aucune décote n’existe. A titre d’exemple, acheter des parts de SCPI 78% du prix de la pleine propriété sur une durée de démembrement de 5 ans n’a rien d’une décote ou d’un bon plan. Les 22% représentent tout simplement le montant des revenus estimés de la SCPI sur 5 ans. Pour conclure, cette fameuse décote que l’on vous promet à l’achat n’en est donc pas véritablement une.

Investir en nue-propriété sur des parts de SCPI permet de ne pas les inclure dans son assiette d’imposition à l’IFI. Fort heureusement ! En étant nu-propriétaire vous supportez les risques du marché de l’immobilier sans en percevoir le moindre revenu ! Cet effet tunnel, jusqu’à l’expiration de la période de démembrement ne n’est donc véritablement une arme anti-IFI. Dès lors que vous serez pleinement propriétaire des parts, elles seront intégrées à votre assiette d’imposition. Vous devrez alors les céder afin de ne pas les inclure. Si le prix des parts à baissé, vous serez probablement contraints de les vendre à perte.

Certains sites, de mauvais conseils, vont même jusqu’à écrire qu’ainsi la nue-propriété permet de ne pas payer d’IR sur les revenus des SCPI. Evidemment, aucun revenu n’est versé ! Ce n’est en rien un argument pour souscrire !

Investir sur une durée de 10 années pour un démembrement en nue-propriété, c’est aussi figer son capital et supporter l’inflation pendant 10 ans. Si le prix de la part ne change pas, en valeur, l’investisseur aura perdu plus que 10%. Evidemment, en toute logique, si l’inflation est de 1% par an, le prix de la part est sensée être revalorisée pendant cette période... Puisque la valeur d’une part de SCPI ne peut pas être à 10% de la valeur de ses actifs.

Pour ses enfants : tout simplement, dans le cadre familial, entre parents et enfants par exemple. Ce montage est souvent réalisé dans le cadre d’une approche patrimoniale globale, mêlant ainsi donation et transmission. L’essentiel étant que les deux parties s’entendent afin de réduire les risques. En cas de signes inquiétant sur le marché de l’immobilier, les deux parties doivent se mettre rapidement d’accord afin de céder les parts avant le figeage du marché. C’est bien dans ce type de cadre, d’organisation patrimoniale, que le démembrement de parts de SCPI prend tout son sens.

Pour les futurs retraités : les épargnants arrivant dans moins d’une dizaine d’années à leur prise de la retraite sont généralement à la tranche marginale d’imposition la plus élevée de leur carrière. Ils possèdent un capital et ne souhaitent plus investir sur les marchés financiers. Sage décision, car en cas de krach, un retour à meilleure fortune peut s’avérer être délicat. En souscrivant des parts en nue-propriété, ils s’assurent ainsi de récupérer la pleine propriété des parts, une fois leur retraite prise. Ils auront pris soin de bien choisir la durée de leur démembrement temporaire convenant pour ce montage. Alors moins imposés sur les revenus, du fait d’une pension plus faible que leur salaire, les revenus des SCPI détenues en pleine propriété serviront des revenus moins impactés par l’IR.

Vous avez un avis différent ? Un autre point de vue ? La richesse est dans la différence, n’hésitez pas à publier votre avis. Merci !

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret CASHBEE Taux boosté de 3% bruts pendant 2 mois dans la limite de 200.000 € de versement | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Comment fonctionne le démembrement de parts de SCPI ? Quels sont les avantages ? Les inconvénients ? Quelles sont les répartitions entre nu-propriétaire et usufruitier ? Exemple de clés de (...)

SCPI accessibles en démembrement, nue-propriétaire et usufruitier.

Liste des clés de répartition en démembrement, entre nue-propriété et usufruit. Décotes et remises.

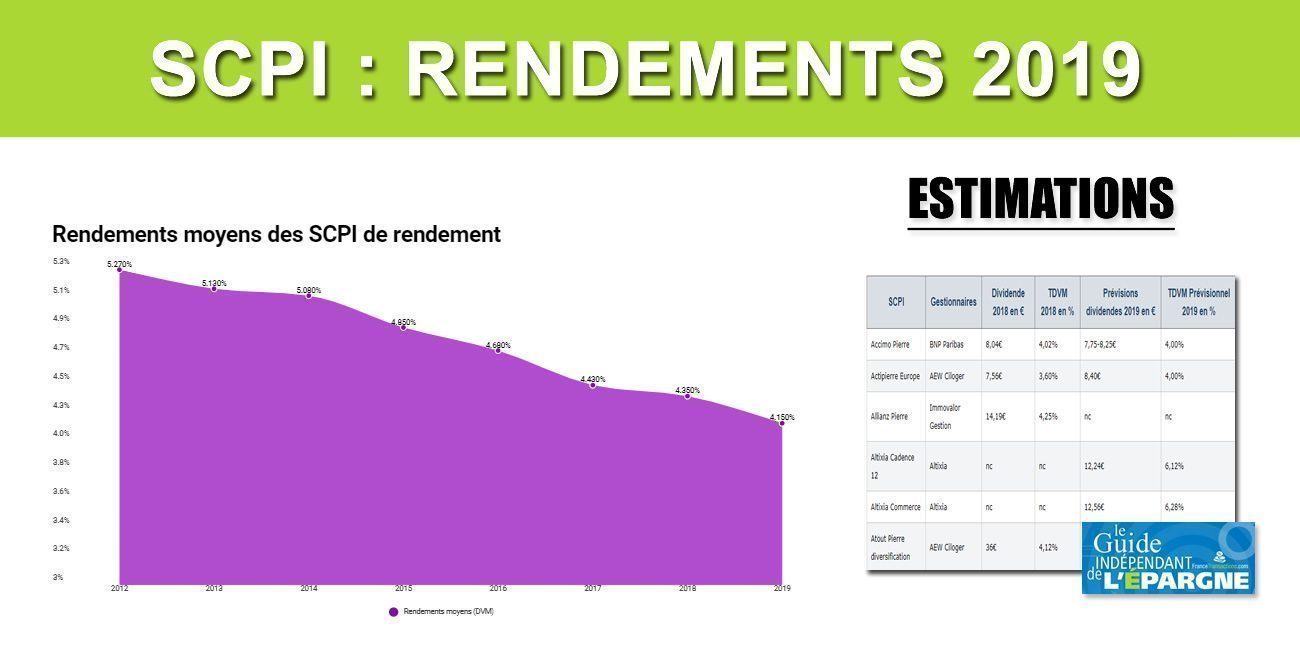

L’Observatoire des SCPI de LINXEA a publié le 20 décembre 2019 une estimation des rendements 2019 des principales SCPI du marché. Pour la première fois depuis de nombreuses années, la performance (...)

Liste des clés de répartition (nue-propriété/usufruit) des SCPI les plus populaires auprès des épargnants.

Comme chaque année, les conseillers en gestion de patrimoine, amateurs de bons mots, ressortent ce marronnier journalistique, en période d’halloween : le démembrement, il faut y (...)

Vente en nue-propriété : le marché devrait dépasser les 250 millions d’euros d’investissements en 2024.

Perl propose un nouveau programme immobilier dans le neuf en accession en nue-propriété, à la clé une décote de 37.5% du prix d’acquisition.

NOUVEAUTÉ ! L’année 2025 se termine mal pour le marché des SCPI : la chute de plus de 18% (18.09%) du prix des parts de la SCPI PAREF Hexa montre que la crise du secteur n’est pas encore totalement (...)

L’Assemblée nationale a voté ce jeudi 11 décembre 2025 la pérennisation de l’encadrement des loyers ainsi que le doublement des amendes en cas de non respect de la mesure et/ou d’abus au recours au (...)

Le marché de l’immobilier a connu une embellie en 2025 selon le bilan des notaires, tout comme celui de la FNAIM, mettant ainsi fin à trois années de crise relative. Mais 2026 ne s’annonce pas (...)

2001-2025 — FranceTransactions.com © Mon Epargne Online