Le PER séduit de nombreux épargnants. Beaucoup d’entre eux ne maîtrisent toutefois pas totalement cette notion de plafond de versements déductibles, ou plafonds épargne retraite. Conseils afin d’optimiser l’utilisation de son plafond épargne retraite.

mardi 12 octobre 2021, par Denis Lapalus

- PER = imposable sur le revenu

- Vous ne souhaitez pas bénéficier de la réduction d’impôt (...)

- Que veut dire « plafond disponible pour la déduction des (...)

- Quelle réduction d’impôt sur le revenu ?

- Comment calculer son plafond de versements déductibles (...)

- Plafond minimum pour chaque personne du foyer (...)

- Plafond de versements déductibles minimum

- Épargne retraite : une règle importante à retenir

- Les 4 petits pièges

- Un piège en exemple, attention aux tranches marginales

- Plafond transférable entre déclarant 1 et déclarant (...)

- Les plafonds épargne retraite des autres membres du (...)

- Consommation des plafonds de versements déductibles des (...)

PER = imposable sur le revenu

Vous ne payez pas d’impôt sur le revenu ? C’est rapide. Aucune optimisation possible ! Vous n’avez pas d’impôt sur le revenu à payer et votre banquier vous a tout de même séduit avec un un PER ? C’est proche d’être un défaut de conseil. Ce placement d’épargne retraite, le PER individuel, propose une réduction d’impôt liée aux versements effectués. Ne pas pouvoir bénéficier d’une réduction d’impôt aurait du vous pousser, en toute logique, vers le choix d’une Assurance-Vie et non pas celui d’un PER.

Vous ne souhaitez pas bénéficier de la réduction d’impôt liée à vos versements sur votre PER ?

Cas assez peu commun, mais tout à fait possible avec le PER (comme avec le PERP du reste). Il suffira alors de l’indiquer lors de vos versements correspondants. Quelles seraient les bonnes raisons conduisant à ne pas opter pour la réduction d’impôt ? La crainte d’une sortie en capital fortement fiscalisée n’est pas à redouter, puisqu’il suffit de choisir un PER permettant la sortie fractionnée en capital. Vous anticipez alors sans doute un changement de TMI (tranche marginale d’imposition) dans les 3 années à venir et vous voulez ainsi maximiser votre réduction d’impôt à venir. Ou alors vous anticipez une TMI plus importante lors de votre retrait en capital de votre PER, par exemple, lors de l’acquisition d’une résidence principale. Les motivations peuvent être diverses. Dans ce cas, il est nécessaire tout de même de bien maîtriser le fonctionnement des plafonds des versements déductibles. Si vous avez d’autres motivations, n’hésitez pas à nous en faire part.

Que veut dire « plafond disponible pour la déduction des versements » sur mon avis d’imposition ?

Une lecture attentive de la dernière page de votre avis d’imposition vous donne des informations importantes pour votre épargne retraite : votre plafond disponible pour la déduction de vos cotisations. Cette dénomination est quelque peu déroutante, mais il s’agit bien de ce que nous appelons votre plafond de versement pour votre épargne retraite. Ce plafond correspond au montant maximum de vos versements, pour obtenir une réduction d’impôt correspondante, dont vous pouvez disposer si vous cotisez sur un plan d’épargne retraite individuel (PER), un PERP, aux régimes de retraite complémentaire PREFON, COREM et CGOS ainsi que, pour leur volet facultatif, au plan d’épargne retraite d’entreprise (PERE) et aux régimes de retraite supplémentaire obligatoires d’entreprise (dits « article 83 » ).

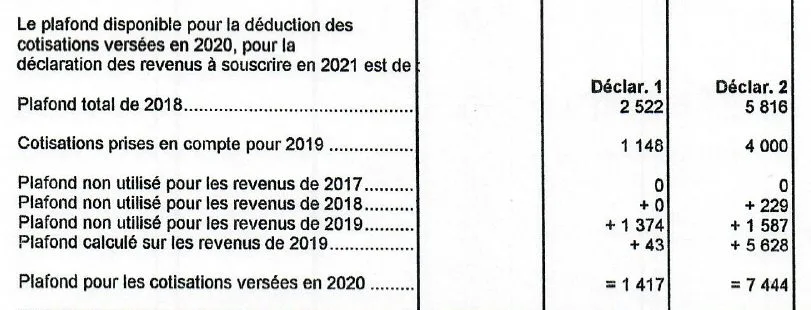

Comme le montre cet exemple ci-dessus, votre avis d’imposition vous indique un historique de vos plafonds non utilisés de ces 3 dernières années. La somme est effectuée. Votre plafond d’épargne retraite utilisable pour l’année fiscale en cours est composée de 4 montants : les 3 soldes historiques indiqués par le fisc, augmentés du montant de l’année en cours. Soit donc un total de 4 montants à additionner. Sur votre avis d’imposition, seuls les 3 montants historiques sont ajoutés. C’est bien normal, car le montant pour l’année en cours n’est pas connu, vous ne déclarerez vos revenus pour l’année en cours, que l’année suivante. C’est donc à vous de calculer votre plafond de versements déductibles pour l’année en cours.

Quelle réduction d’impôt sur le revenu ?

Si vous optez pour un versement déductible, le montant versé sur votre PER individuel vient en déduction de votre revenu net fiscal imposable. Plus vous êtes fortement imposé selon les tranches marginales d’imposition (TMI - cf barème des impôts sur le revenu), plus votre réduction d’impôt sera conséquente. Logique.

Comment calculer son plafond de versements déductibles pour l’année en cours ?

Ce n’est pas bien compliqué. Votre plafond de versements déductibles pour l’année en cours est égal à 10% de votre montant de revenus nets imposables (ie, une fois soit les 10% forfaitaires déduits ou vos frais réels). Donc en partant de votre revenu NET fiscal, vous appliquez l’abattement forfaitaire de 10% (ou la déduction de vos frais réels), puis vous prenez 10% de ce montant.

PER (plan épargne retraite) : plafonds 2024 de déductibilité des versements

PER individuel 2024 : plafond de déduction

Le plafond de déduction de l’impôt sur le revenu des sommes versées sur un PER individuel est soumis à la condition suivante : 10% des revenus nets de 2023, sous réserve de ne pas dépasser 10% de 8 fois du montant du PASS annuel de 2023. En cas d’absence de revenus, ou de faibles revenus, le plafond minimal accordé pour la déduction est de 10% du PASS annuel de 2023.

| Plafond Minimum | Plafond personnel | Plafond Maximum |

|---|---|---|

| 4 637€ | 10% de vos revenus | 37 094€ |

Le plafond total de déduction pour les cotisations versées en 2024 est composé du plafond annuel applicable aux cotisations versées en 2023 augmenté des reliquats des plafonds annuels applicables non utilisés des années 2021, 2022 et 2023 (calculés respectivement sur les revenus 2020, 2021 et 2022 et le cas échéant, réduits des cotisations versées les années précédentes).

Plafond minimum pour chaque personne du foyer fiscal

Chaque plafond des versements déductibles est personnel. Vous pouvez estimer votre plafond de versements déductibles avec notre calculette épargne retraite. Ainsi, il existe bien un plafond épargne retraite par personne rattachée au foyer fiscal. Si le résultat de votre calcul est inférieur à ce montant, soit parce que les revenus pris en compte sont faibles ou qu’aucun revenu ne soit à déclarer pour la personne (cas des enfants notamment), le plafond de versements déductibles passe automatiquement à ce montant.

Plafond de versements déductibles minimum

Si je gagne moins de 41.140€ net imposable (après abattement), le plafond minimum de versements déductibles sera appliqué.

| Plafond épargne retraite minimum en 2022 | |

|---|---|

| Année | Plafond épargne retraite minimum (€) |

| 2023 | 4 114 € |

| Taux d'imposition (TMI) | Réduction d'impôt (€) |

| 0,00 % | 0 € |

| 11,00 % | 453 € |

| 30,00 % | 1 234 € |

| 41,00 % | 1 687 € |

| 45,00 % | 1 851 € |

| ATTENTION à un potentiel changement de tranche de taux marginal d'impostion (par exemple de 30% à 11%) lors de la réduction de votre assiette d'imposition de votre revenu net imposable. Votre réduction d'impôt pourrait être plus faible qu'escomptée. | |

| Pour chaque personne composant le foyer fiscal, le plafond épargne retraite est le plus grand nombre entre : 10 % du salaire net imposable de l’année fiscale en cours de la personne et 10% du PASS de l’année précédente. Le versement effectué en épargne retraite vient réduire l'assiette des revenus nets imposables. | |

En l’absence de revenus, comme par exemple, pour les enfants, le plafond de versements déductibles est alors forfaitaire. Il est de 4.114€ au titre de l’année 2020. Ce montant est calculé sur la base de 10% du PASS annuel.

Épargne retraite : une règle importante à retenir

Vous l’aurez compris l’historique de vos plafonds étant de 3 années, chaque année, le plafond le plus ancien est effacé, qu’il soit à 0 ou pas. Le contribuable ne perd rien réellement, sauf s’il a les capacités de verser sur son PER afin de maximiser sa réduction d’impôt, mais attention aux changements de tranches marginales d’imposition pour le calcul de l’IR (cf plus bas). Il faut évidemment que ce versement cela soit compatible avec ses objectifs de placements.

Afin que le contribuable ne "perde" pas son plafond épargne retraite de la troisième année, il doit verser sur son PER la totalité de son plafond épargne retraite de l’année en cours, augmenté du plafond épargne retraite de la 3e année la plus ancienne. C’est ainsi que fonctionne la consommation des plafonds épargne retraite. La consommation commence toujours par l’année en cours, puis, en cas de dépassement ira piocher dans l’historique des plafonds non utilisés, en commençant pas la plus ancienne.

Les 4 petits pièges ...

- Le premier petit piège étant que l’épargnant ne connaît pas le montant de son plafond de versements déductibles pour l’année en cours... Son calcul est pourtant assez simple : c’est simplement 10% du montant du revenu net imposable (cf plus haut). Le montant du plafond indiqué sur l’avis d’imposition pour l’année en cours est faux, c’est logique, le fisc ne peut pas deviner le montant des revenus que vous vous apprêtez à déclarer.

- Le second écueil est que beaucoup de contribuables pensent, à tort, que sans revenu, une personne du foyer fiscal ne peut pas bénéficier d’un plafond épargne retraite. Le minimum existe, il est même conséquent, plus de 4.100€ ! Le fisc n’indiquant rien dans la colonne leur correspondant. Le fisc ne fait tout simplement pas le calcul pour vous... Le fisc indique lui-même, dans la notice 2041 GX que le calcul peut être corrigé par le contribuable, c’est dire.

- Le troisième étant que souvent les épargnants prennent comme historique la dernière année affichée sur leur avis d’imposition. Ainsi, pour l’année 2020, l’épargnant doit tenir compte, afin de calculer le montant à verser sur son PER pour maximum l’usage de son plafond, l’année en cours, augmentée des 3 soldes des années précédentes, à savoir le non utilisé de 2019, 2018 et 2017, soit 4 sommes en tout, et non pas seulement 3.

- Enfin, attention aux changements de tranches de taux d’imposition. Ainsi, ce n’est pas parce que vous avez une TMI de 30% qu’en versant 1.000€ sur votre PER, vous obtiendrez l’équivalent de 300€ de réduction d’impôt. Ceci n’est valable que si la réduction de votre assiette d’imposition vous laisse dans la même tranche de TMI. Si vos revenus sont à la limite basse de la tranche des 30%, méfiez-vous. La quote-part abaissant votre revenu imposable dans la tranche inférieure, soit à 11%, la réduction d’impôt escomptée pourrait être donc moindre si vous commettez une erreur de calcul. Afin de ne pas en commettre, il faut simplement déduire de ses revenus le montant de son versement escompté, puis s’assurer que la TMI la plus élevée est toujours la même. D’où notre calculette, super simple, pour connaître sa TMI.

Un piège en exemple, attention aux tranches marginales...

Sur de nombreux médias vous trouverez des tableaux vous indiquant votre réduction d’impôt escomptées en fonction de vos versements et de votre tranche marginale d’imposition (11%, 30%, 41% etc.). Ces tableaux sont trompeurs et faux ! Vous versez 5.000€, vous êtes imposable à la TMI de 30%, votre réduction d’IR sera de 1.500€... Et bien non, pas toujours !

Prenons le cas d’un épargnant se mettant à optimiser son épargne retraite. Il découvre avec joie qu’il bénéficie d’un historique de 13.000€ de plafonds sur les 3 dernières années. Normal, il ne les a jamais utilisés. Son revenu net de cette année étant de 45.000€, une part fiscale. Son IR à payé l’an prochain est estimé à 6.168€ (cf calculette ultra-simplifiée d’impôt sur le revenu). Lecteur assidu de FranceTransactions.com, il se dit qu’il a, devant lui, 13K€ + 4.05K€ (45K * 0.9 * 0.1), soit 17.05K€ de plafonds de versements déductibles. Ayant des liquidités importantes, du fait des excellents placements effectués en suivant le guide, il se dit qu’il aimerait bien faire un grand coup de rabot fiscal. Il décide donc de verser le maximum soit 17.05K€ sur son nouveau PER. Étant imposé à une TMI de 30% et se reportant aux tableaux que l’on trouve un peu partout, il se dit 30% de 17.05K€, je vais donc réaliser 5.115€ d’économies d’impôt ! Rien de dramatique, mais ce sera moins...

Notre lecteur oublie une chose importante. En versant sur son PER, les sommes versées sortent de son assiette imposable, et peuvent ainsi venir réduire son TMI. S’il était à 30% pour une partie de son versement, il se retrouve à 11% pour une partie importante. Et de fait, il verse trop sur son PER pour que sa réduction d’impôt soit optimale. Ce lecteur consomme de son plafond épargne retraite pour une réduction d’impôt à 11% alors qu’en versant de façon plus régulière, il bénéficiera, au fil des années d’un versement déductible à hauteur de 30% (l’écart est tout de même de 19% !). Donc verser la plus grosse somme possible sur son épargne retraite n’est pas toujours optimale.

En consultant notre calculette IR par tranche marginale, il aurait rapidement vu quelle montant il ne devait pas dépasser. C’est évidemment 14.841€. Tout euro de plus versé conduira à une ristourne fiscale de 11% seulement au lieu de 30% l’année suivante.

Plafond transférable entre déclarant 1 et déclarant 2

Oui, il est possible de transférer tout ou partie du plafond épargne retraite du déclarant 1 vers 2 ou vice-versa, mais uniquement si le déclarant receveur du plafond a d’ores et déjà consommé l’intégralité de son plafond. Le fisc ne souhaite donc pas que vous vous amusiez à répartir vos plafonds épargne retraite.

Les plafonds épargne retraite des autres membres du foyer ne sont pas transférables

Vous le savez sans doute, l’optimisation ultime en matière d’épargne retraite est de consommer les plafonds épargne retraite des autres membres de votre foyer fiscal, à savoir, le plus souvent, les enfants. Ces derniers ont chacun un plafond épargne retraite par défaut. Le fisc ne les indique pas, car aucun revenu n’est déclaré. Toutefois ce plafond épargne retraite par défaut n’est pas transférable aux déclarants 1 et 2.

Consommation des plafonds de versements déductibles des enfants

Vous souhaitez épargner pour vos enfants ? Afin de leur constituer, par exemple, un capital pour le financement de leur résidence principale ? Bingo ! Le PER pour les enfants est bien plus pertinent qu’un PEL. Une bonne solution pour pouvoir consommer ces plafonds et ainsi réduire l’impôt sur le revenu du foyer fiscal est que votre enfant souscrive un PER (souscription effectuée par vous en son nom) et que vous effectuez des versements correspondants en son nom (dons d’argent dans ce cas). Les grands-parents peuvent verser pour les anniversaires et Noël ! Cette optimisation fiscale est la marotte favorite des conseillers en gestion de patrimoine, faisant ainsi d’une pierre, deux coups. Chaque enfant, avec ou sans revenu, mineur ou majeur, rattaché à votre foyer fiscal, apporte un plafond de versements déductible au foyer. Ce plafond ne peut pas être transféré auprès des Déclarants 1 et 2, c’est pour le versement doit être effectué au nom de la personne. En revanche, la réduction d’impôt est bien globale au foyer fiscal.

Meilleurs PER individuels pour les enfants

Cette démarche est idéale dans le cadre de versements effectués par les grands-parents, aux noms de leurs petits-enfants. Les parents récoltent de leur côté les réductions d’impôts. Pas belle la vie ? Noël peut-être une bonne occasion pour en parler. Passé le 15 décembre, ce sera sans doute un peu tard pour en bénéficier cette année, mais au moins, les choses seront claires pour l’an prochain :).

Notice 2041 GX (aide sur l’épargne retraite, site impots.gouv.fr)