SCPI 2023 : les chiffres clefs

Bilan de l’année 2023 pour les Sociétés Civiles de Placement Immobilier (SCPI). Chiffres détaillés.

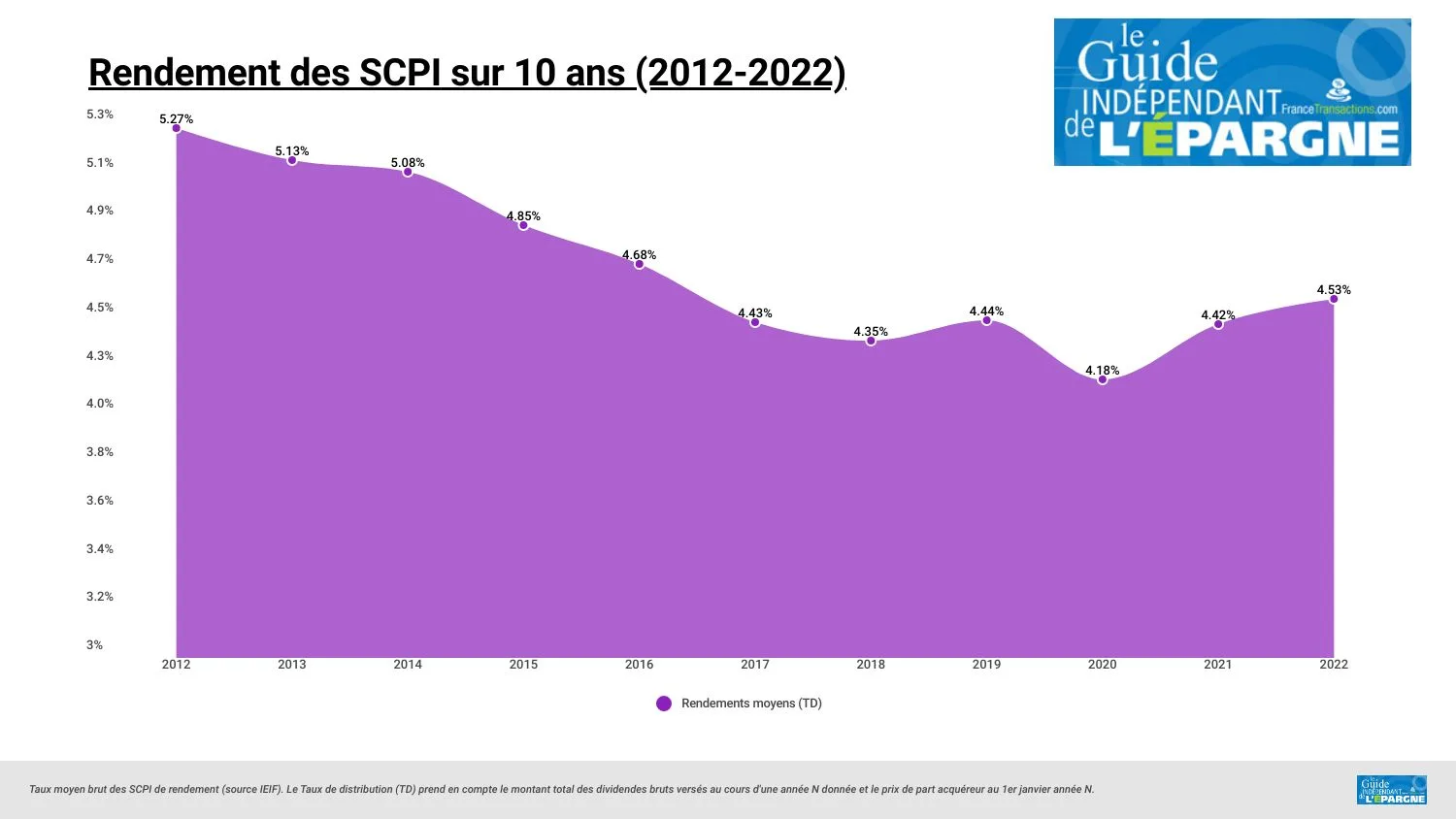

Les SCPI sont en vogue, pas moins de 245 SCPI référencées, record de collecte en 2022, avec 10,2 milliards d’euros collectés, un rendement moyen brut de 4.53% en 2022.

L’ASPIM et l’IEIF ont publié le bilan 2022 du marché des sociétés de gestion adhérentes, qui représentent la très large majorité des SCPI du marché. Le marché des SCPI se porte bien. En 2022, la collecte nette des SCPI s’établit à 10,2 milliards d’euros, un total qui progresse de 37 % par rapport à l’année 2021 et qui dépasse de 9 % le précédent record de 2019.

Le taux de distribution moyen de 2022 des SCPI ressort à 4.53%. Soit une hausse légère par rapport à 2021, de +2.48% (4.42%). Toutefois, il faut considérer le rendement réel des SCPI et non pas seulement les revenus distribués. Ainsi, les épargnants scrutent les taux de revalorisation. Ce dernier s’établit à 1.5% en 2022, ce qui booste d’autant le rendement en parts de SCPI. Ainsi, les meilleures SCPI du marché peuvent ainsi dépasser les 10% de rendement global brut en 2022, ce qui est fort appréciable.

| TOP | SCPI | Souscription ouverte | Taux Distribution 2022 | Variation prix de la part 2022 | Rendement total (*) 2022 | Avis épargnants (**) | Eligibilité Assurance-Vie |

|---|---|---|---|---|---|---|---|

| 🥇1 | ATLANTIQUE PIERRE 1 | ❌ | 7.160 % | 0,00 % | 7,16% | Aucun avis | ❌ |

| 🥈2 | FONCIERE REMUSAT | ❌ | 5.780 % | 0,00 % | 5,78% | Aucun avis | ❌ |

| 🥉3 | UFIFRANCE IMMOBILIER | ✅ | 4.830 % | 0,00 % | 4,83% | Aucun avis | ❌ |

| 4 | CIFOCOMA | ✅ | 4.420 % | 0,00 % | 4,42% | Aucun avis | ❌ |

| 5 | PIERRE PLUS | ✅ | 4.060 % | 0,00 % | 4,06% | Aucun avis | ✅ |

| 6 | CIFOCOMA 2 | ✅ | 4.000 % | 0,00 % | 4,00% | 1.99/5 (1 avis) | ❌ |

| 7 | SOFIPRIME | ✅ | 0.510 % | 0,00 % | 0,51% | Aucun avis | ❌ |

| Taux de Distribution : Depuis le 1er janvier 2022, l'indication des rendements des SCPI est de nouveau calculé selon le taux de distribution (dividende brut de l’année N sur le Prix de souscription au 1er janvier de l’année N). Le TDVM (Taux de Distribution sur Valeur de Marché) n'est plus appliqué. (*) : Performances brutes de fiscalité et des potentiels frais de gestion (selon leur mode de détention, des frais supplémentaires pouvant être appliqués dans le cadre de détention en unités de compte via des contrats d'assurance-vie, brutes de fiscalité et bruts des prélevements sociaux, pour des titres en détention via un compte-titres (en nominatif pur ou via un compte-titres personnel). (**) : Avis des lecteurs du Guide épargne. N'indique en rien la qualité intrinséque de chaque support. Purement indicatif, cf politique de collecte des avis des lecteurs. Liste non exhaustive des offres de marché. Informations publiées à titre indicatif uniquement. | |||||||

Le marché de l’immobilier d’entreprise ne constate aucune détérioration en ce début d’année 2023. Ce qui compte est évidemment la santé financière des entreprises louant les biens. De ce côté, pour le moment, aucune crise majeure ne pointe le bout de son nez. Par ailleurs, d’un point de vue strictement financier, selon les données de l’ASPIM, la distribution issue des résultats courants 2022 serait de l’ordre de 4,02%. Soit 88,7% du total distribué. Les distributions exceptionnelles, provenant essentiellement des réserves de plus-values, seraient de 0,38%. Quant à la partie fiscale, elle s’établirait à environ 0,13%. Les SCPI auraient conforté leur matelas de réserves, permettant de compenser une période plus délicate à traverser.

Bilan de l’année 2023 pour les Sociétés Civiles de Placement Immobilier (SCPI). Chiffres détaillés.

Liste des SCPI dont le taux de distribution (TD) est supérieur ou égal à 5% brut.

Le délai de jouissance des parts varie selon les SCPI. Quels sont les délais de jouissance pour chaque SCPI ?

L’indice EDHEC IEIF immobilier d’entreprise France est en très légère baisse au mois de février 2023.

Avec la remontée des taux d’intérêts, le ratio rendement/risque des supports immobiliers en pierre-papier ont perdu de leur superbe face à la concurrence des produits de taux d’intérêt. Les (...)

Le marché de l’immobilier pose question en 2023. Toutefois les Français ne sont pas effrayés, et considèrent toujours l’immobilier comme un placement sûr, juste derrière les livrets (...)

Après une année 2023 pour le moins délicate pour les SCPI, l’année 2024 ne s’annonce pas véritablement plus favorable.

Les meilleures SCPI ne sont pas celles qui ont publié le taux de distribution le plus élevé en 2023 ! Il faut tenir compte de la revalorisation du prix des parts ! Top 10 des vraies meilleures SCPI (...)

L’investissement régulier sur les actions n’a rien de nouveau. Ce qui l’est, c’est de répliquer cette stratégie d’investissement, DCA, pour Dollar Cost Average, propre aux marchés actions sur tous les (...)