Assurance-vie : top 5 des meilleurs fonds euros

Les meilleurs fonds euros publieront des rendements 2025 au-delà des 3.5 % !

Guide des placements pour 2024. Entre placements sans risque (livrets, compte à terme, fonds en euros) et le grand retour de la gestion active : la fin de la hausse des taux d’intérêts va-t-elle changer la donne ?

Actif tangiblePlacement épargnePlacement sans risque

Publié le par Denis Lapalus , mis à jour leBénéficiez d’une offre exceptionnelle chez YOMONI : jusqu’à 2000 euros offerts grâce au code MONPER25. Si vous envisagez d’ouvrir un PER, la souscription peut être réalisée en quelques minutes dans un cadre clair et piloté. Si vous détenez déjà un PER auprès d’un autre établissement, vous avez également la possibilité de le transférer sans frais et de bénéficier de l’offre dans les mêmes conditions. Avec Yomoni Retraite+, vous profitez d’un PER piloté en ETF, simple à ouvrir, transparent, et aux frais parmi les plus compétitifs du marché grâce à une gestion facturée 1,6 % par an seulement, sans aucun frais d’entrée, de versement ou d’arbitrage.

Dans notre guide des placements, 80 placements sont passés en revue pour cette année 2024. Cela fait désormais 22 années que nous procédons chaque année à cet exercice. Chaque placement est évalué sur son niveau de rendement, ainsi que sur son niveau de risque. Si chaque année amène son lot de changements et d’arbitrages. 2023 aura marqué l’entrée du marché de l’immobilier dans la crise. Une partie des épargnants ont redécouverts les risques liés à l’immobilier. Les livrets épargne et comptes à terme ont, de leur côté, effectués leur grand retour, avec la remontée des taux d’intérêts. De même, les fonds euros ont retrouvé de leur superbe. Les jeunes fonds euros garantissent des rendements supérieurs à 3%, certains annoncent même des rendements supérieurs à 4 %, de quoi réconcilier les épargnants avec les fonds en euros. Les marchés financiers sont en pleine forme : les actions grimpent et les rendements obligataires atteignent des sommets. Tout est mieux dans le meilleur des mondes ? Pas vraiment. Pour 2024, l’on nous promet une récession (légère) et la fin des hausses de taux d’intérêts, voire même des premières baisses significatives. Revue des placements épargne, par sous-ensembles de placements.

Le couple livret A/LDDS mène la danse de l’épargne sans risque, sans impôt. Le taux du livret A restera figé durant toute l’année 2024 à 3% net. Evidemment la même chose pour le LDDS. Seul le LEP verra son taux baisser à compter du 1er février 2024. Du côté du PEL, la hausse de taux se fera au 1er janvier 2024. Les épargnants les plus avisés, ayant un objectif d’acquisition immobilière auront anticipé et souscrit un PEL avant la fin d’année 2023.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| LIVRET A | A privilégier | Nouvelle baisse du taux du livret A au 1er août 2025. Cela ne change pas pour autant le donne. Placement à privilégier pour son épargne de précaution (3 à 6 mois de revenus). Placement garanti par l'Etat. | ||

| LDDS | A privilégier | Nouvelle baisse du taux du LDDS au 1er août 2025. Cela ne change pas pour autant le donne. Placement à privilégier pour son épargne de précaution (3 à 6 mois de revenus). Placement garanti par l'Etat. | ||

| LIVRET JEUNE | A privilégier | Le livret à détenir pour les jeunes. Taux variable selon les banques. Toujours supérieur à celui du livret A. Le meilleur placement pour les 12-25 ans. Plafond des versements limités à 1.600 euros. | ||

| PEL | Avis négatif | Nouveaux PEL 2025 à 1.75% (1.225% net), souscrits à partir du 1er janvier 2025. Taux de crédit accordé via ce PEL : 2.95 % hors assurance. Ces PEL ne conviennent qu'aux épargnants ayant un réel projet immobilier à terme. | ||

| CEL | Rester à l'écart | L'intérêt du CEL reste limité. | ||

| LEP | A privilégier fortement | Taux net du LEP une nouvelle fois en baisse en 2025. À détenir toutefois absolument pour les épargnants éligibles au LEP. Toujours plus rémunérateur que le livret A. | ||

| Plan d'Épargne Avenir Climat (PEAC) | Sans avis tranché | Capital versé garanti à terme. Prend la forme d'un contrat de capitalisation ou d'un compte-titres. Ne pas se précipiter. De fortes incertitudes sur les rendements. Je ne connais personne ayant ouvert un PEAC ! | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

L’épargne bancaire se caractérise par une absence de risques portant sur le capital placé. Du côté des livrets bancaires et autres comptes à terme, c’est le retour aux relatives bonnes affaires. Certes, il faut avoir fait le plein en épargne réglementée (Livret A/LDDS) avant de s’y intéresser. L’épargne réglementée reste imbattable, car nette d’impôt. Toutefois le retour des super livrets rappelle les périodes fastes de l’épargne sans risque, avec des taux proposés au-delà des 5 %. Les comptes à terme ne sont pas en reste, les taux proposés par les dépôts à terme sont redevenus attractifs.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| LIVRET BANCAIRE | A privilégier fortement | Les taux boostés sont parfois attractifs. Un taux de base à 3 à 4 % brut est attractif, une fois le plein fait du livret A et LDDS. | ||

| COMPTE A TERME | A privilégier | Baisse des taux de rémunération proposés sur les comptes à terme. Placement sans risque et sans frais. Pour les épargnants anticipant une stagnation des taux d'intérêts à long terme. | ||

| COMPTE COURANT REMUNERE | A privilégier | Quelques propositions méritent le détour, avec des taux boostés, mais éphémères. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

L’année 2023 aura marqué également le retour gagnant des fonds euros. Les rendements sont en hausse, et les nouveaux fonds euros vont tutoyer, voire dépasser les 4 % de rendement en 2023. Malheureusement, ceux-ci restent très rares, et la majorité des épargnants restent investis sur des fonds euros moribonds. Les autres orientations à signaler sont le carton réalisé par les fonds obligataires datés ainsi que les produits structurés, très recherchés par les épargnants, à tort ou à raison. Du côté des supports immobiliers, la période n’est plus vraiment faste, c’est plutôt sauve qui peut. Certains assureurs ont d’ores et déjà bloquées les arbitrages sortant des supports immobiliers afin que le château de cartes ne s’effondre pas.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| FONDS EUROS CLASSIQUES | A privilégier fortement | Retour gagnant des fonds euros ! Les meilleurs rendements avoisinent les 4 % ! Il convient toujours de fuir les fonds en euros moribonds (essentiellement des contrats bancaires) au profit des meilleurs. | ||

| FONDS EUROS A RISQUE | Rester à l'écart | Une alternative aux fonds euros classiques, sans toutefois tomber dans le piège des fonds eurocroissance avec leur effet tunnel pendant 8 années. Sur les fonds euros à risque, le capital n'est plus totalement garanti, mais à hauteur de 96% ou 98%. En contrepartie, de potentiels gains supplémentaires, si les marchés financiers sont bien orientés, évidemment. | ||

| FONDS EUROCROISSANCE | A privilégier | L'avantage pour les épargnants ne sera toujours pas évident. Ces fonds eurocroissance possèdent un effet tunnel, les rendements intermédiaires publiés n'ont aucune valeur, puisque des rendements négatifs peuvent survenir les mauvaises années. | ||

| FONDS EUROS DYNAMIQUES | Rester à l'écart | Ces fonds sont décevants, jamais vraiment au rendez-vous. Les années se suivent et se ressemblent. Dès que les marchés sont mal orientés, le rendement tombe au plus bas. | ||

| FONDS EUROS IMMOBILIERS | Avis négatif | Avec la crise immobilière, il est probable que les fonds euros immobiliers perdent de leur superbe. Des rendements supérieurs aux fonds euros classiques, via l'immobilier, mais attention, des conditions de souscription obligeant à investir sur des unités de compte à risque. | ||

| SCPI VIA ASSURANCE-VIE | Avis négatif | Le secteur de l'immobilier souffre dans son ensemble d'une baisse des prix des biens. Les revenus sont toujours de bonne tenue, mais le risque de baisse de prix de part reste élevé. Le cumul des avantages (rendements SCPI) et fiscalité des parts de SCPI via l'Assurance-vie. | ||

| OPCI VIA ASSURANCE-VIE | Rester à l'écart | Placement à fuir. Les rendements sont désastreux. Ce placement n'arrive pas à atteindre ses promesses. Les rendements des OPCI ne sont vraiment pas à la hauteur des espérances. | ||

| ASS.VIE / UNITES DE COMPTE | A privilégier | Il est primordial d'investir régulièrement, peu importe les unités de compte choisies. La seule façon d'accroître son capital est d'investir de façon régulière. | ||

| ETF VIA ASSURANCE-VIE | A privilégier | Des frais de gestion internes moins élevés sur ces fonds, mais la gestion passive risque de souffrir en cas de baisse des marchés actions. Préférez la gestion active en cas d'évolution négative des marchés financiers. | ||

| SCI / SC VIA ASSURANCE-VIE | Avis négatif | Alerte sur les SCI. La baisse des prix de parts de SCPI incite à la prudence. Seules quelques SCI s'en sortent bien. Il convient de choisir ses SCI avec soin. | ||

| FONDS OBLIGATAIRES DATÉS | A privilégier fortement | Rendements en forte hausse. Portage des obligations jusqu'à échéance. Attention aux risques de défaut. | ||

| PRODUITS STRUCTURÉS | Sans avis tranché | Souvent truffés de frais pour des rendements accessibles via des placements plus simples. Seuls les produits structurés permettant une garantie de capital à 100% à l'échéance sont à privilégier. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Après l’entrée en crise en 2023, il est probable que l’année 2024 ne soit guère davantage réjouissante pour le marché de l’immobilier. Les notaires n’attendent pas de réel mieux avant 2025. Idem pour PAP. Les petites baisses de taux de quelques centimes en fin d’année 2023 n’y changeront rien. La baisse des valorisations des biens étant la première des inquiétudes. La pénurie de logements freine la baisse des prix, mais ne l’empêche pas. La stabilisation des taux d’intérêts sur 2024 ne veut pas dire baisse généralisée des taux des crédits immobiliers.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| IMMOBILIER ANCIEN NU | Sans avis tranché | Le marché de l'immobilier résidentiel n'est pas encore sorti de la crise. Si la demande de logements est très forte en France, l'investissement locatif reste peu rentable, car les prix des biens sont encore trop élevés. Le plafonnement des loyers applicable dans nombre de communes limite considérablement l'attrait de l'immobilier locatif. La hausse inexorable de la taxe foncière ne milite pas pour un retour sur ce type d'investissement. Rester à l'écart. Les rendements ne font que baisser. | ||

| LOCATION MEUBLEE | A privilégier | Sans conteste le meilleur investissement immobilier. L'emplacement vaut le placement, comme pour tout projet immobilier. Baux de location d'une durée d'une année. Possibilité d'opter pour des charges forfaitaires, gestion locative à effectuer soi-même pour booster de rendement. Attention, dans certaines villes (Paris, Lille, Lyon, Grenoble, etc.) l'encadrement des loyers est mis en place. | ||

A privilégier | ||||

| DENORMANDIE | Sans avis tranché | Dispositif Denormandie étendu. La notion de centre-ville pour les communes éligibles (245) est supprimée. Une bonne nouvelle. Dispositif prorogé jusqu'à fin 2022. Dispositif identique au Pinel, mais dans l'ancien avec travaux (au moins 25% du prix d'achat) dans une liste de communes spécifiques. | ||

| IMMOBILIER NEUF EN NUE-PROPRIETE | Sans avis tranché | Acquisition immobilière hors assiette d'imposition de l'IFI. Nécessite un effort d'épargne mensuel important pour le financement du bien immobilier, sans perception du moindre revenu durant toute la période de démembrement. | ||

| SCPI DE RENDEMENT EN DIRECT | Rester à l'écart | De nombreuses SCPI donnent des signes de faiblesse, baisse de prix des parts. Seules les jeunes SCPI s'en sortent bien. Rendements en baisse, au niveau des placements sans risque. La fiscalité est trop forte que les revenus locatifs. | ||

Rester à l'écart | ||||

| OPCI | Rester à l'écart | Placement à fuir. Les rendements sont désastreux, que les marchés financiers se portent bien ou pas, les OPCI ne séduisent pas. | ||

| SCPI FISCALES | Sans avis tranché | Des frais trop élevés. La rentabilité est faible, essentiellement liée à la réduction d'impôt. Faire le tour des autres niches fiscales avant d'opter pour ces offres. Risque additionnel pour le marché de l'immobilier en 2023. | ||

| FONDS EUROS IMMOBILIERS | A privilégier | Déception pour les fonds euros immobiliers, avec la crise de l'immobilier d'entreprise, les rendements de ces fonds euros ne sont plus à la hauteur des espérances. | ||

| SCPI DE RENDEMENT VIA ASSURANCE-VIE/PER | Rester à l'écart | Attendre une éclaircie sur le marché de l'immobilier d'entreprise avant de prendre position. Aucune SCPI n'est vraiment à l'abri d'une baisse de prix de ses parts. | ||

| IMMOBILIER FRACTIONNÉ | Rester à l'écart | Le plus souvent, des frais de gestion élevés, et une méprise sur la réalité de la propriété immobilière. Il s'agit avant tout d'un investissement financier à finalité immobilière et non pas d'un investissement dans l'immobilier. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

La liste des hausses de baisses de valeurs de parts de SCPI sur l’année 2023 est sans équivoque. Le marché des SCPI se scinde en deux : les SCPI les plus récentes, plus agiles et les anciennes SCPI, au patrimoine trop conséquent pour s’adapter facilement à ce nouveau cycle immobilier.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| SCPI DE TOURISME (HOTELS) | A privilégier | Secteur de nouveau en forme, à privilégier par rapport au secteur des bureaux. | ||

| SCPI DE COMMERCES | A privilégier | Secteur soumis à un changement de mode de consommation. Comme le secteur des bureaux, le secteur du commerce reste sous surveillance. | ||

| SCPI DE SANTE | Avis négatif | L'engouement pour les SCPI investissant dans l'immobilier du secteur de la santé est énorme, c'est trop ! Les prix du marché de l'immobilier du secteur de la santé sont d'ores et déjà sur-évalués. Attention, les placements trop plébiscités ne sont pas les meilleurs au final ! La crise sanitaire pousse trop les épargnants à investir dans ce secteur de la santé, un retour de bâton n'est pas à exclure dans les années à venir. | ||

| SCPI DE BUREAUX | Rester à l'écart | L'immobilier de bureaux est entré en crise depuis 2023. Secteur à fuir. Le secteur de l'immobilier d'entreprise va affronter sa première crise depuis les années 1990. | ||

| SCPI RESIDENTIEL | Sans avis tranché | Sans doute le secteur le moins risqué de tous les secteurs de l'immobilier. Le déficit de biens immobiliers à disposition étant énorme. Les chantiers de construction sont en revanche à l'arrêt. Les revenus ne sont pas prêts d'être encaissés. Une crise économique majeure pourrait toutefois faire chuter lourdement le marché immobilier du logement. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Rien de mieux pour donner du sens à son épargne : forêts, vignobles, terres agricoles... Voitures, montres, etc. Tous les actifs tangibles ne se ressemblent pas, et certains sont très prisés par les escrocs (montres, manuscrits, etc.). Des placements toujours à risques, avec des rendements parfois faibles.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| GROUPEMENT FORESTIER D'INVESTISSEMENT (GFI) | A privilégier fortement | Réduction d'impôt sur le revenu de 25% sur le montant net versé sur le GFI. Finance verte, investissement réputé à faible risque, rendements faibles (2.5% brut), avantage en cas de transmission. | ||

| FORETS (GFF) | A privilégier | Actif recherché notamment pour ses ristournes fiscales, rendement relativement faible, mais risques limités. | ||

| TERRES AGRICOLES | Sans avis tranché | Investissement réputé à faible risque, rendements faibles, utilité sociale et solidaire. | ||

| OR PHYSIQUE | A privilégier | Sous forme de lingots, pièces de collection (Napoléon, etc), ou pièces de la Monnaie de Paris, pour le long terme uniquement. Stockage dans un coffre-fort loué conseillé. | ||

| VIN | Avis négatif | Les bouteilles de vin d'investissement doivent être conservés dans des caves professionnelles, frais de garde élevés. Ne miser que sur des grands crus, à conserver pendant longtemps, seule la rareté des bouteilles fera augmenter leurs valeurs. | ||

| VIGNOBLE (GFV) | A privilégier | Le Groupement Foncier Viticole (GFV) permet aux particuliers de se regrouper pour acquérir un domaine viticole. A consommer sans modération pour les passionnés du vin. Pas de revenus financiers, mais des fermages payés sous forme de bouteilles de vin. | ||

| TERRES AGRICOLES (GFA) | A privilégier | Actifs recherchés pour donner du sens à son épargne, tout en bénéficiant d'avantages fiscaux. | ||

| DIAMANT | Rester à l'écart | ARNAQUES ! Les arnaques sont légion. Aucune société n'est habilitée à commercialiser des diamants d'investissement auprès des particuliers français ! Investissement à fuir ! | ||

| OEUVRE D'ART | Sans avis tranché | Des plateformes permettent d'acheter et de revendre plus aisément les oeuvres d'art. Réservé aux connaisseurs seulement. | ||

| MONTRES / BIJOUX | Sans avis tranché | Marché accessible à tous. En optant pour des métaux précieux, ou des pierres précieuses le risque est moindre. La revente sera délicate auprès des professionnels. Conservez impérativement vos preuves et attestations d'authenticité. | ||

| MANUSCRITS | Rester à l'écart | ARNAQUES ! Marché trop confidentiel, de nombreuses arnaques, à éviter. | ||

| VOITURES DE COLLECTION | Sans avis tranché | Les prix ont explosé depuis ces dernières années, avec de nombreux spéculateurs sur cet effet de mode. Marché trop cher. A éviter. Plus-values faibles par rapport aux risques. | ||

| CHEVAUX DE COURSE | Sans avis tranché | Le ticket d'entrée peut être élevé et bien souvent, c'est un pari important. Réservé aux passionnés et aux connaisseurs. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

L’année 2024 sera-t-elle celle du grand retour de la gestion active ? Les investisseurs adorent les ETF (gestion passive) pour les frais de gestion internes au fonds réduits, mais ne vont-ils pas préférer les fonds gérés par des humains dès lors que les marchés financiers vont vaciller ? Réponse en 2024.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| COMPTE-TITRES | A privilégier | Préférer le PEA, PEA-PME et encore PEA Jeune, pour les titres éligibles, afin de bénéficier d'une fiscalité plus attractive. Le CTO est à réserver aux titres non éligibles au PEA. | ||

| PARTS SOCIALES DE BANQUES | A privilégier fortement | Les rendements maxi des parts sociales seront de nouveau en hausse en 2025. Ouvert à tous, les parts sociales des banques (caisses mutualistes) permettent potentiellement de bénéficier de rendements plus élevés que la moyenne des fonds euros, sans pour autant s'exposer à un risque important (faillite de la banque). Le prix d'une part sociale ne peut pas baisser. Par contre, la banque peut réévaluer le montant de la part à la hausse, pour un gain dans ce cas, sur les deux tableaux pour l'épargnant. Aucune assurance quant à la liquidité des parts (risque de liquidité), la vente d'une part étant subordonnée à l'existence d'une demande d'achat. Les parts sociales ne constituent pas un placement à court terme. | ||

| PEA | A privilégier fortement | Le produit financier à détenir est le PEA ! Fiscalité attractive. Choisir les bons secteurs reste toujours délicat. Eviter les titres vifs. Sortie en rente viagère nette d'impôt. Des ETF sur les indices américains sont désormais éligibles au PEA, c'est la grande tendance ! | ||

| PEA-PME | A privilégier | Rendements potentiels les plus élevés. Diversifier ses placements devrait être obligatoire. | ||

| PEA JEUNE | Sans avis tranché | Le produit financier à détenir pour les 18-25 ans avec le livret jeune, c'est le PEA Jeune ! Prendre date, investir pour le très long terme est essentiel. | ||

| OR PAPIER | Avis négatif | L'OR ne procure pas de rendement. Mieux vaut donc privilégier l'or physique. L'or reste encore pour de nombreux épargnant une valeur refuge, à tort (L'étalon OR n'existe plus depuis 1977 !). L'or papier est avant tout une valeur spéculative. | ||

| OBLIGATIONS | A privilégier | Rendements en baisse, mais valorisation en hausse avec la baisse des taux d'intérêts. Choisir avec précaution. | ||

| SICAV MONÉTAIRES | A privilégier | Rendements en baisse en 2025, avec la baisse des taux d'intérêts monétaires. | ||

| CAPITAL DE TPE/PME | A privilégier fortement | Appréciable pour sa réduction d'impôt sur le revenu, ainsi que le potentiel rendement. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Les cours de l’or ont battu des records historiques en fin d’année 2023. La détention d’or physique est davantage recommandée que la spéculation via l’or papier, ces produits financiers reproduisant les variations du cours de l’or. Il faut se rappeler que l’or ne procure aucun rendement. Seule la différence entre le prix d’achat et le prix de vente peut donc produire de potentielles plus-values.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| OR PHYSIQUE | A privilégier | Sous forme de lingots, pièces de collection (Napoléon, etc), ou pièces de la Monnaie de Paris, pour le long terme uniquement. Stockage dans un coffre-fort loué conseillé. Le cours de l'OR a bien grimpé en 2024 et pourrait continuer son ascension en 2025. | ||

| OR PAPIER | Sans avis tranché | L'OR ne procure pas de rendement. Mieux vaut donc privilégier l'or physique. L'or reste encore pour de nombreux épargnant une valeur refuge, à tort (L'étalon OR n'existe plus depuis 1977 !). L'or papier est avant tout une valeur spéculative. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Après une diversification d’une partie des acteurs du marché, de nombreux épargnants restent visiblement friands de ce type d’investissement. Pourtant les retards des remboursement, notamment en crowdfunding immobilier, explosent. Le risque pris n’a sans doute jamais été aussi élevé.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| CROWDFUNDING | Rester à l'écart | Le taux de défaillance est plus élevé que ne le pensent les épargnants. Rendements faibles par rapport à la prise de risques. Doit rester à la marge. Les éventuelles plus-values réalisées seront déclarées par les plateformes au Fisc. | ||

| CROWDFUNDING IMMOBILIER | Rester à l'écart | Investir sur l'immobilier en pleine crise, c'est se préparer à de grandes déconvenues. Rester à l'écart. Investissements risqués par excellence, mais compte tenu des rendements élevés, en guise de diversification, en proportion très limitée de son patrimoine financier. | ||

| CROWDLENDING | Sans avis tranché | Prêt aux entreprises. Risque très élevé, crise oblige. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Sans conteste le placement le plus attractif pour les salariés, dès lors que l’employeur verse un abondement conséquent. Sans abondement, cela n’a que peu d’intérêts.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| PEE | A privilégier | A privilégier selon le niveau de l' abondement. | ||

| PLAN EPARGNE RETRAITE ENTREPRISE | A privilégier | Le PER Entreprise remplace les PERCO. Avec un abondement versé par l'entreprise, le PER Entreprise est un placement à privilégier. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Les PER issus de la Loi PACTE ne représentent par l’Eldorado de l’épargne retraite souhaité par les épargnants. Toutefois, le PER, optimisé dans son utilisation, notamment pour la ristourne fiscale, fait le job. À utiliser donc dès que l’on est imposable sur les revenus.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| ASSURANCE-VIE | A privilégier | Sortie en capital libre. L'assurance-vie n'est pas à proprement parler un produit d'épargne retraite. Ce produit s'inscrit plus dans une stratégie patrimoniale globale. | ||

| PER (PLAN EPARGNE RETRAITE Individuel) | A privilégier fortement | Le PER individuel a le vent en poupe. Les placements précédents (PERP, Préfon, Corem, CGOS, Madelin, Article 93) sont transférables vers le PER. La fiscalité du PER est particulière. La sortie en capital est attractive, tout comme la possibilité de casser son PER pour financer l'acquisition d'une résidence principale. | ||

| PEA | A privilégier fortement | Le produit financier à détenir pour investir sur le long terme sur les marchés actions (ou sur des fonds type ETF) est le PEA ! Fiscalité attractive, dès 5 ans d'ancienneté. Choisir les bons secteurs reste toujours délicat. Seule enveloppe fiscale permettant une sortie en rente viagère nette d'impôt sur le revenu. | ||

| PLAN EPARGNE RETRAITE ENTREPRISE | A privilégier | Le PER Entreprise remplace les PERCO. Avec un abondement versé par l'entreprise, le PER Entreprise est un placement à privilégier. | ||

| IMMOBILIER ANCIEN NU | Sans avis tranché | Le marché de l'immobilier résidentiel s'est retourné en 2024. La baisse des prix se cumule avec la forte hausse de la taxe foncière. Le plafonnement des loyers applicable dans nombre de communes limite considérablement l'attrait de l'immobilier locatif. Rester à l'écart. Les rendements ne font que baisser. | ||

| LOCATION MEUBLEE | Avis négatif | L'emplacement vaut le placement, comme pour tout projet immobilier. Baux de location d'une durée d'une année. Possibilité d'opter pour des charges forfaitaires, gestion locative à effectuer soi-même pour booster de rendement. Attention, dans certaines villes (Paris, Lille, Lyon, Grenoble, etc.) l'encadrement des loyers est mis en place. La hausse de la taxe foncière est un frein majeur. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

Le cours du Bitcoin a grimpé de plus de 150 % en 2023, un réveil après une longue période de sommeil. Ce nouvel engouement pour le Bitcoin et l’Ethereum est lié au lancement des ETF Bitcoin et Ethereum à compter de 2024. Cela fait penser à la plupart des investisseurs Cryptos que la demande de ces cryptomonnaies sera plus importante. Il s’agit donc d’une spéculation en vue d’une hausse estimée de l’usage purement financier de ces cryptoactifs.

| Placements 2024 | Niveaux de risques 2024 (1) | Espérance de rendements 2024 (2) | Préférences pour 2024 (3) | Commentaires |

|---|---|---|---|---|

| CRYPTOS : BITCOIN, ETHEREUM... | A privilégier | Les cryptos ne procurent aucun rendement (le stacking n'est pas un placement, mais l'équivalent d'un prêt de titres). Investissements ultra-spéculatifs par excellence, avec une volatilité impressionnante. Ne pas excéder quelques pourcents (1 à 2%) de son épargne financière sur ce secteur. | ||

| (1) : Echelle du niveau moyen de risque pour ce type de placement (échelle de 0 (sans risque, aucune barre rouge) à 5 (Placement à très haut risque, 5 barres rouges) ). Le niveau de risque peut varier largement pour un placement donné, en fonction du choix des supports d'investissement (ex: un contrat d'assurance-vie placé 100% en unités de compte sera risqué, versus un contrat placé à 100% en fonds euros sera sans risque)(2) : Espérance de rendement moyen, sur une échelle de 0 à 5 étoiles (0 étoile : aucun rendement, à 5 étoiles : Très haut rendement). Rappel : une espérance de rendement élevé sans niveau de risque élevé ne peut pas exister.(3) : Indication de nos préférences pour 2024, sur une échelle de 5 graduations, de à éviter, à fortement privilégier. | ||||

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret CASHBEE Taux boosté de 3% bruts pendant 2 mois dans la limite de 200.000 € de versement | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Les meilleurs fonds euros publieront des rendements 2025 au-delà des 3.5 % !

Et si vous deveniez sociétaire de votre banque ? Ou d’une autre ? Pourquoi ne pas profiter d’un investissement gagnant, aux risques faibles ? Les parts sociales sont en passe de servir plus de (...)

Décembre 2025 : tous les taux que vous devez connaître pour bien gérer votre argent.

Vous avez entre 25 et 35 ans et n’avez rien vraiment débuté à ce jour en matière d’épargne ? Plutôt que de suivre les conseils des forums, voici quelques éclairages.

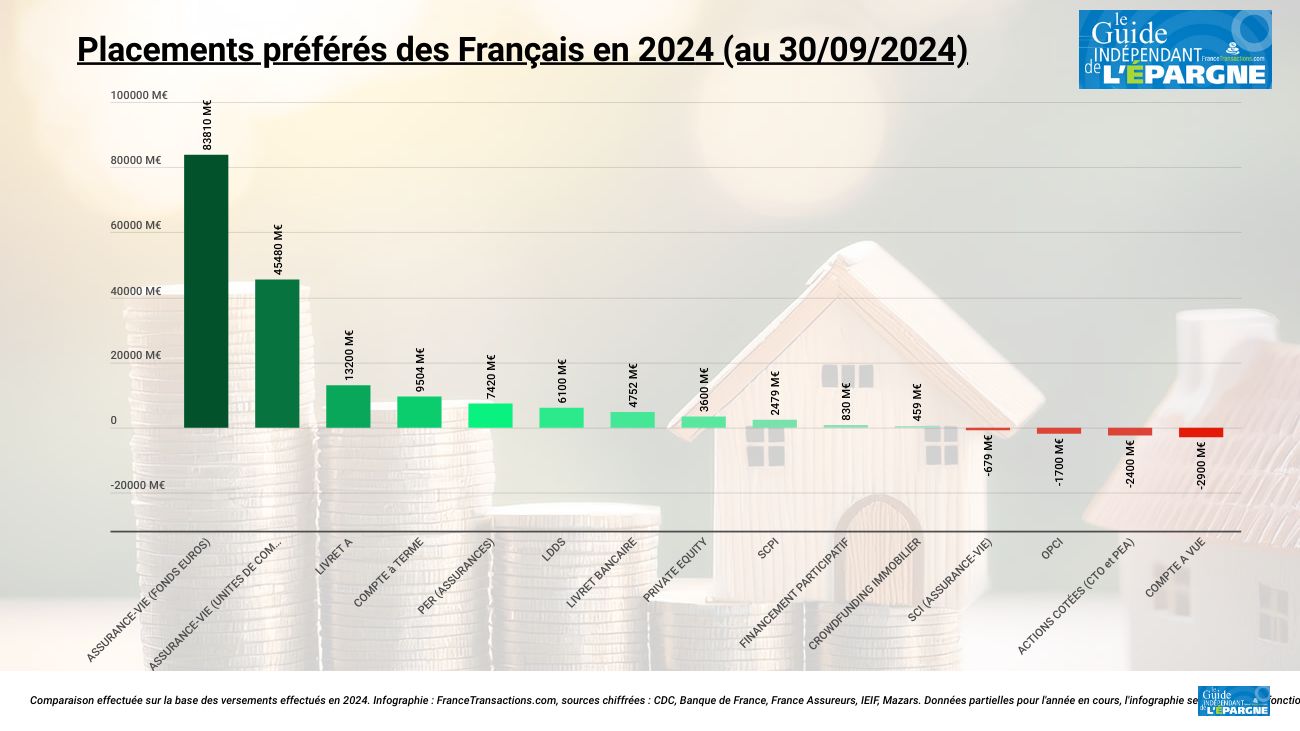

Quels sont les placements épargne préférés des épargnants ? Assurance-vie, Livret A mais après ?

Quels sont les meilleurs placements sans risque en décembre 2025 ? Taux, rendements, avis des épargnants.

Les actions argentines se sont envolées de +177 % en 2024, une hausse bien supérieure à celle du Bitcoin ou encore de celle du Nasdaq.

Guide des placements pour 2025 : de l’épargne réglementée au PEA en passant par l’assurance-vie. Toutes les pistes pour placer son argent en 2025.

2001-2025 — FranceTransactions.com © Mon Epargne Online